銀行“瘋”漲

過去幾年,銀行、保險、地產被戲稱爲A股的“金融三傻”。作爲傳統行業的典型代表,它們的商業模式相對成熟,沒有太多新故事可講,因此業績不容易爆發、估值也普遍不高;尤其是和高成長的科技行業比,“三傻”的估值常常被按在地上摩擦。

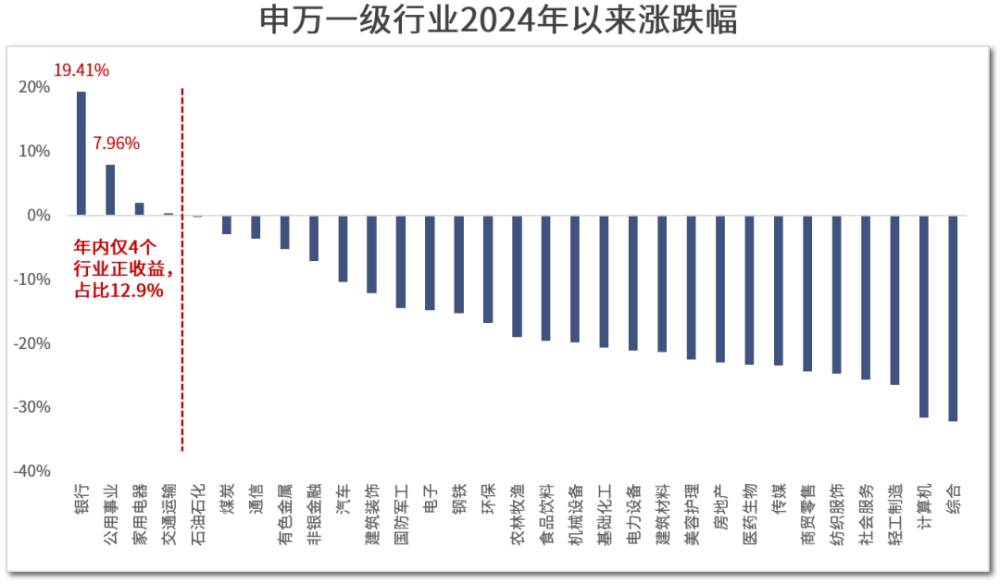

可就在今年,“三傻”之一的銀行板塊卻跑出了十分亮眼的成績,截至8月20日,申萬銀行指數憑借19.41%的年內漲幅在31個行業中排名第一,“甩”开第二名(公用事業)11個百分點。

有趣的是,在當前銀行存款利率普遍偏低的背景下,投資銀行股的吸引力愈發顯著。以工商銀行8月20日收盤價計算,其股息率高達4.79%,這與銀行一年期存款利率普遍只有1.60%形成鮮明對比。

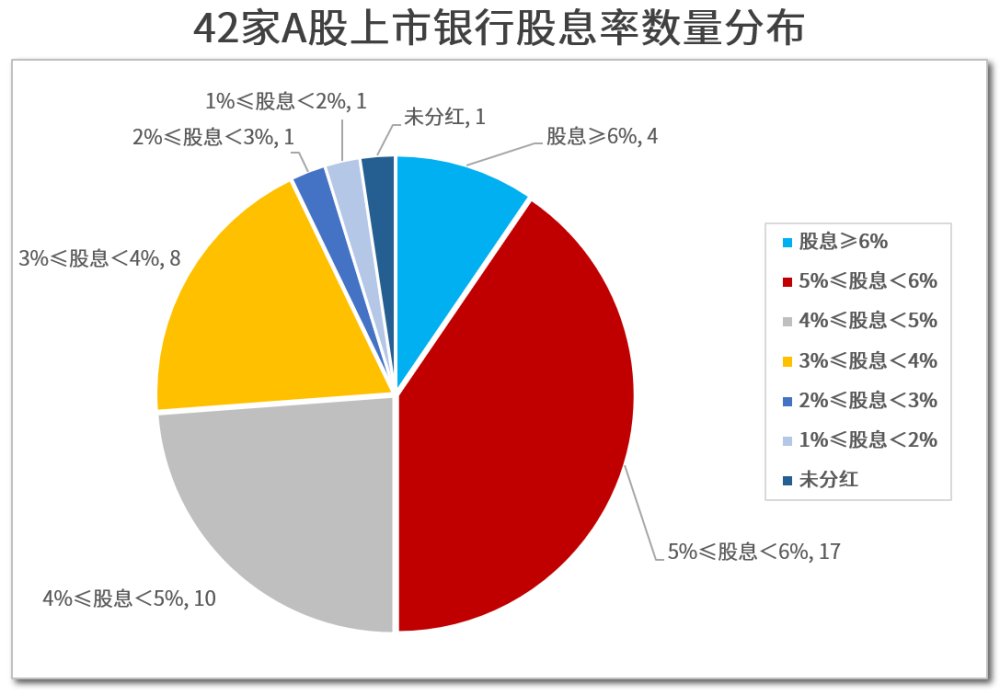

並且,通過統計A股42家上市銀行股息率亦可發現,7成以上銀行的股息率高於4%,9成以上高於3%,這么看來,在不考慮價格波動的情況下,“买銀行”的收益不輸“存銀行”!

爲何表現強勁?

今年以來銀行板塊的最大上漲動力來自資金面,簡單說就是被動權益類基金(ETF)、險資等機構資金的湧入。

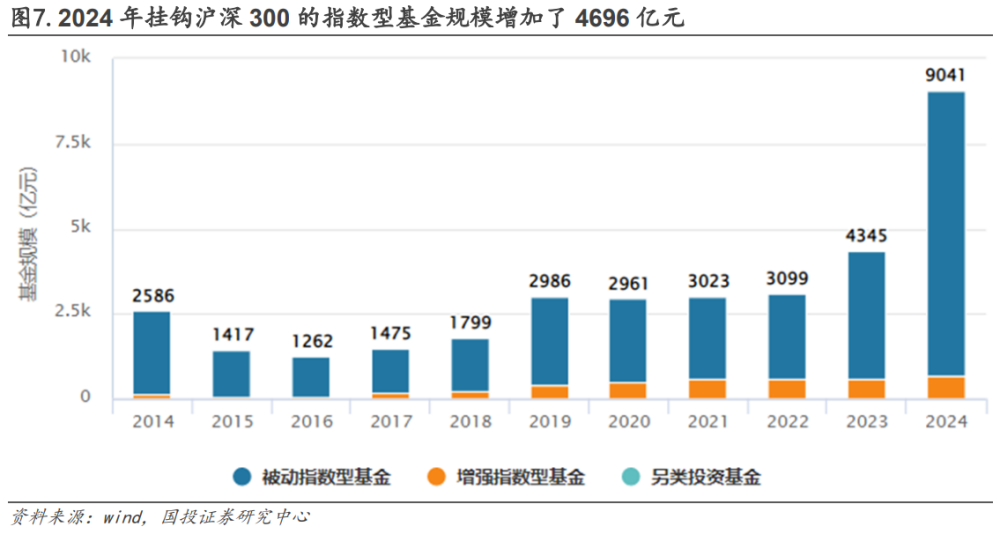

根據國投證券的測算,年內全市場指數型基金的規模實現了創紀錄的增長,比如說今年掛鉤滬深300的指數型基金較2023年增加了4696億元。

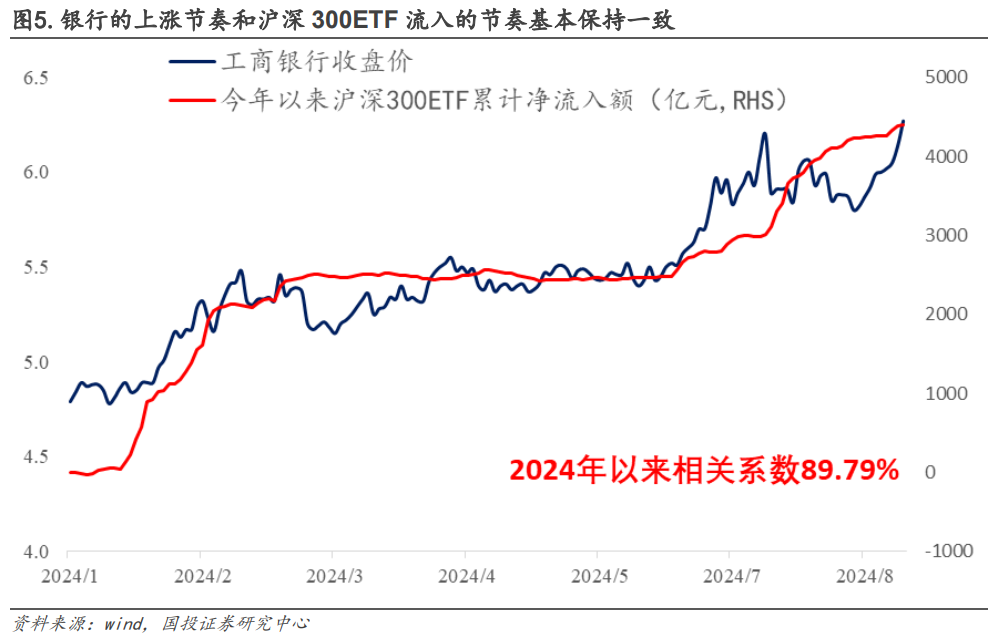

從行業分布看,銀行作爲滬深300的第一大權重行業(權重佔比達到13.04%),其上漲節奏和滬深300ETF資金的淨流入趨勢呈現出高度的一致性,簡而言之,在全市場的資金蜂擁至被動權益類產品的過程中,銀行板塊顯著受益。

其次,去年以來高股息邏輯受市場追捧,而銀行作爲高股息的代表,獲得了紅利資產的加倉。

最後,息差企穩也是銀行上漲的“催化劑”。金融監管總局的數據顯示,二季度商業銀行淨息差爲1.54%,與今年一季度持平,體現出商業銀行淨息差收窄壓力逐步緩釋。

還能投嗎?

短期看,考慮到降息周期尚未結束、息差仍然承壓、信貸規模增速存在放緩趨勢,撥備反哺力度趨弱,預計銀行業績增速短期內不會有太大提升。

另外,8月20日晚,一則險資擬清倉式撤退銀行股的公告拖累了第二天板塊的行情。可以預見的是,銀行板塊在今年以來的快速上漲中累積了風險,性價比有所下降,出於資金安排和資產配置的需要,未來或存在機構資金調整持倉的可能。

不過從另一方面,銀行板塊依舊值得關注。

首先,在市場無風險利率下行趨勢難改以及“資產荒”壓力延續的情境下,高股息資產具備長期配置價值。

其次,隨着經濟回暖,包括存款成本改善進程有望加快資產質量預期邊際改善、銀行負債成本呈現下降趨勢、淨息差趨於穩定等積極因素增多,有望進一步促進銀行板塊估值的修復。

最後,在被動基金擴容以及引導中長期資金入市的背景下,資金面有較強支撐。

總而言之,在高股息邏輯有望持續以及銀行基本面逐步改善的背景下,銀行板塊有望延續上漲。對於那些尋求長期持有並期待穩定分紅的投資者來說,重要的是學會對市場的短期價格波動保持冷靜。最後提醒一下,如果您對選股並不感興趣,在時間與精力上也難以全面顧及,那么選擇投資於銀行板塊佔比較高、業績穩健的指數型基金或行業主題基金,可能是一個更爲穩妥的策略。這樣不僅可以分散選股風險,還能享受到銀行板塊增長帶來的紅利。

風險提示:投資有風險,決策需謹慎。

重要聲明:閣下/貴方接受、閱讀或使用本文件即表明閣下/貴方已事先及無條件接受以下“重要聲明”所載之條款和條件:

本文件系爲利得基金備制,本文件中的信息僅作參考之用,不構成任何具有法律約束力之產品投資要約或要約邀請,並且不可用於對投資的評估。本文件所載信息僅爲初步提示,利得基金從未表述或保證本文件中的信息的完整性和准確性,接受或使用者亦不得對其完整性和准確性提出要求。即使本文件所有信息系已盡最大的謹慎提供、選擇和校驗,利得基金對於信息的完整性以及內容的正確性亦不承擔任何責任。本資料僅爲宣傳用品,本機構及工作人員不存在直接或間接主動推介相關產品的行爲,不構成投資建議。

本文作者可以追加內容哦 !

標題:【利得基金】漲近20%後,銀行還能投嗎?

地址:https://www.utechfun.com/post/415363.html