宏觀環境波動不止,投資者將目標從賠率轉移到確定性上,諸多優質紅利股逐漸升溫。其中,就包括存在巨大預期差的中國宏橋。

8月16日,全球鋁產品制造龍頭、電解鋁王者中國宏橋發布2024年上半年財報,其業績呈現顯著增勢,更受投資者追捧的是對高分紅策略的延續。公告顯示,中國宏橋擬每股派發中期股息59港仙,折算股息率約爲5.7%,對投資者依舊“厚道”。

圖源:中國宏橋業績報告

更難能可貴的是,高分紅之下,中國宏橋雖身處周期波動極大的有色金屬行業,但憑借前瞻性的產業鏈一體化布局和項目有計劃地調整遷移,中國宏橋不僅成功地拔高了經營質量,抓住了短期內產業鏈的需求契機和總成本區間相對縮窄的機會,還儲備了不容小覷的成長動力。

疾風知勁草,中國宏橋所展現的彈性明顯超過了市場預期。隨着後續宏觀條件得到優化,它的突破與騰飛已指日可待。

財務健康度繼續上升,股東回報驚豔

在財報中,中國宏橋的業績亮點由一句精華呈現:集團收入增長,主要是由於“期內鋁合金產品及氧化鋁產品銷售價格較去年同期均上漲,同時銷售數量亦有所增加所致”。這句話折射的優勢銷售格局,成就了中國宏橋業績水平的大幅提升——實際影響因素還有相關成本的下降,這一點我們將在第二部分分析。

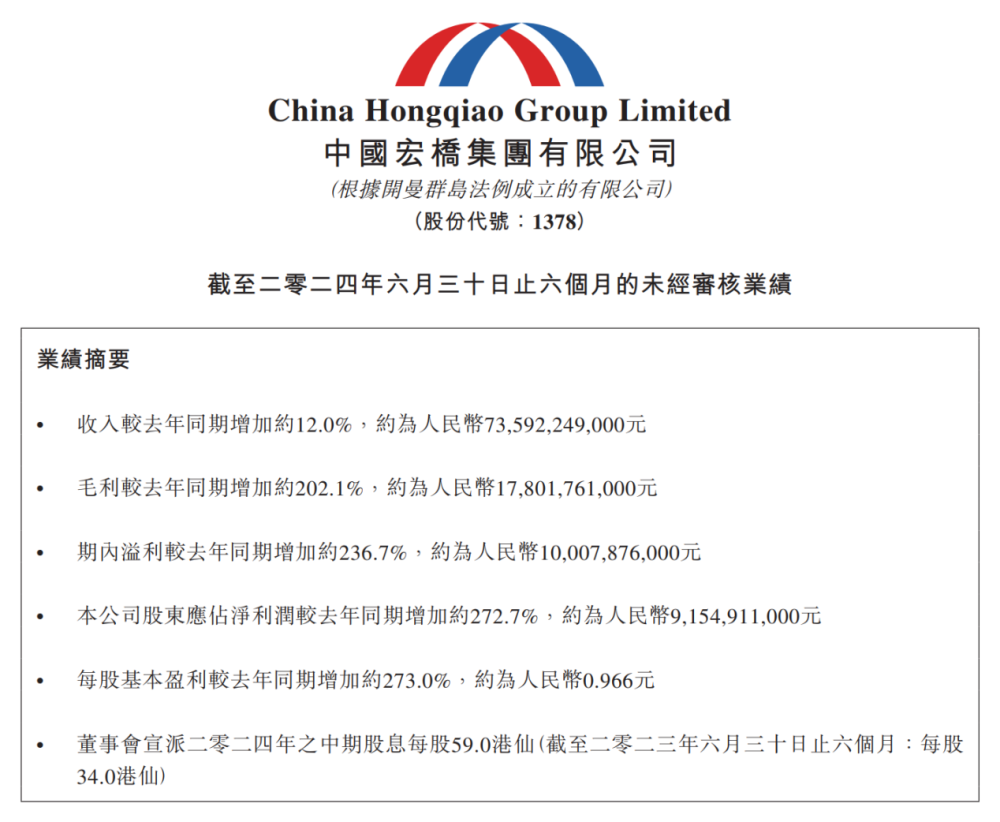

2024年上半年,中國宏橋錄得營收735.9億元,同比增長12%;錄得股東應佔淨利潤91.5億元,同比激增272.7%,利潤層面顯著修復。根據財報披露的信息,中國宏橋上半年主要產品毛利均受銷售增加驅動,實現顯著提升。此外,其現金流淨流入狀況、費用和負債控制均呈現穩健態勢,整體財務健康度十分亮眼。

從產品銷售入手,上半年中國宏橋電解鋁銷量達到283.7萬噸,保持增長。如果說市場此前還略微擔憂房地產這個主要的下遊產能消化器會存在一定負面影響的話,現在則可以完全放下心來,因爲新的需求結構正在成型,新能源汽車和光伏等需求板塊一直在酝釀新的拉動力。

例如,SMM鋁行業交流平台近期刊發了一則新能源行業鋁需求估算信息,按行業平均1GW光伏項目消耗約1.5萬噸鋁計算,S&P Global標普全球首席分析師胡丹近日預測2024年全球光伏裝機量將達520GW,對應組件的需求量超過600GW,則對應鋁需求可超900萬噸。按類似方法將新能源汽車領域的需求規模疊加計算,則新能源行業整體鋁需求將超過2000萬噸,足以構建新的增長結構。

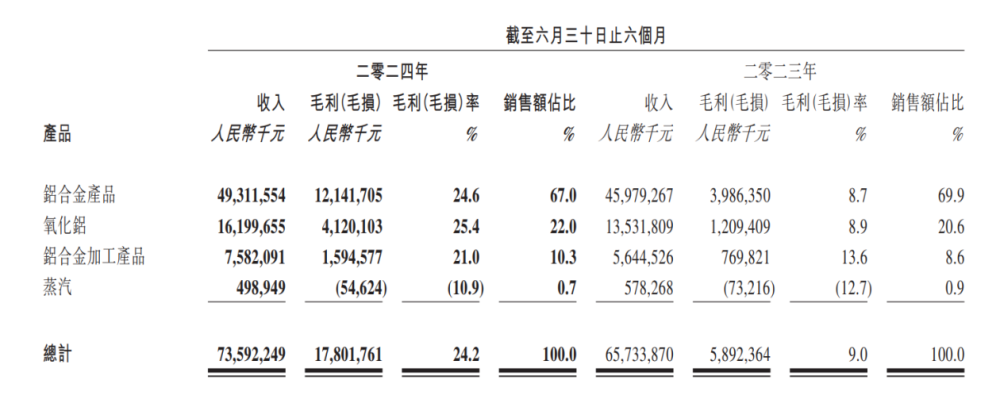

氧化鋁板塊的重點則在於價格漲勢。氧化鋁在報告期內的價格漲幅高達16.9%,原因在於國內鋁土礦供給偏緊,SMM多次在上半年的調研中提到這一情況。由於中國宏橋實現了一體化自供,所以這部分沒有對電解鋁造成負面影響,反而更顯著地拉動了綜合毛利率。

圖源:中國宏橋業績報告

事實上,這很明顯地凸顯了中國宏橋作爲行業王者的一大優勢——高彈性。其內涵是由於產能和全產業鏈布局的領先,中國宏橋既能在行業下行期守住底线,也能在景氣度重新拔高之時迅速實現業績反彈。

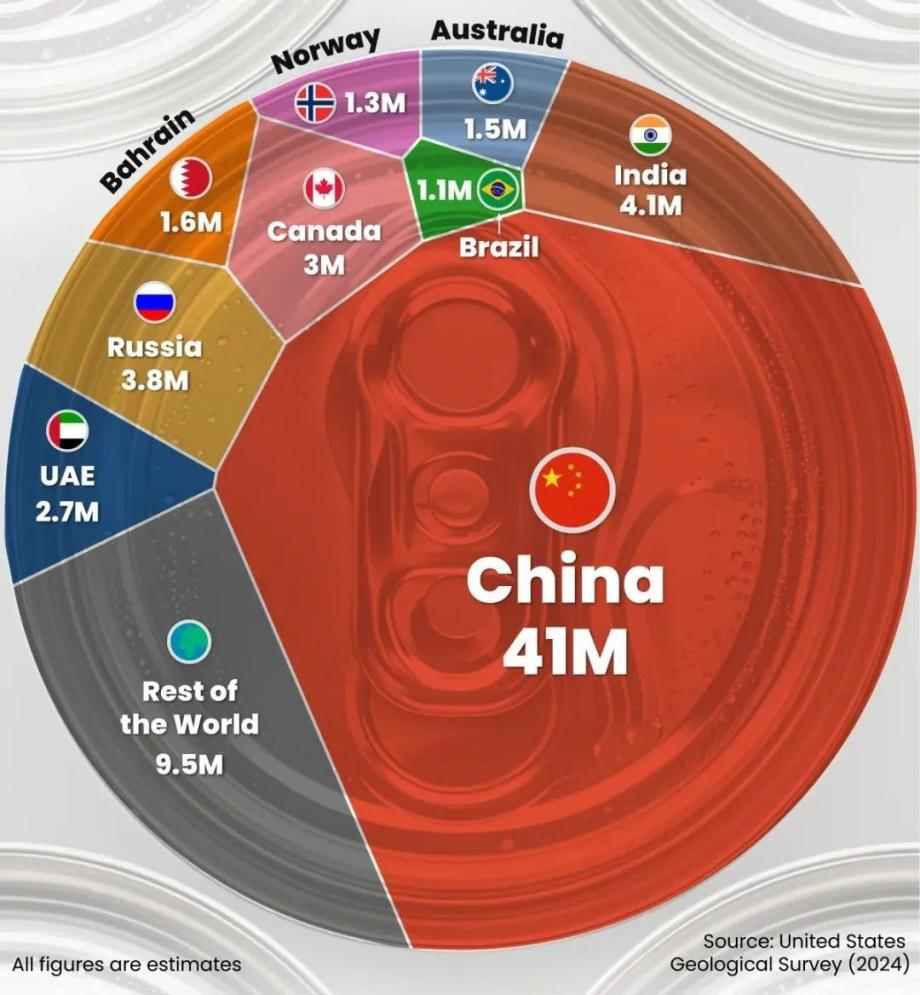

內在邏輯是,有色金屬行業屬於全球定價,但鋁行業在國內的特殊地位使得其易漲難跌,屬性極強——美國地質調查局(USGS)發布的最新礦產商品數據顯示,中國依舊是最大的原鋁冶煉國,產能和需求都。在這個成本爲王的行業,中國的低耗電強度和生產優勢塑造了定價能力。而中國宏橋處於行業霸者地位,資源調動能力強,進入周期上行狀態快,因此銷售佔優。

圖源:visualcapitalist

業績健康、增長可觀、行業地位堅實,令中國宏橋有能力注重投資者回報,愿意將行業越來越稀缺的價值與投資者分享,具備中長期配置價值。

據开源證券統計,自2011年上市以來,中國宏橋累計淨利潤已突破千億元,分紅總額持續逼近400億元,近五年現金分紅金額也始終居於高位,股息支付率連續超越同行。其優質資產、現金奶牛的屬性十分醒目。

今年以來,信達證券、國盛證券、民生證券等券商機構紛紛關注到中國宏橋的短期彈性和中長期投資價值,連續給出“推薦”或“买入”評級。在今年3月發行美元債之時,中國宏橋也吸引了貝萊德、施羅德、太平洋投資等全球頂級投資機構的參與。可見,海外資金也充分認可中國宏橋作爲優質企業的投資價值。

那么,上半年乃至今年預期中的行業利好能延續多久?中國宏橋的投資價值在未來又會在多大程度上受到宏觀形勢的影響?這就要詳細拆解中國宏橋乃至全行業的運行狀態。

宏觀潛力正在釋放,未來彈性值得更多期待

資源股有自己內在的定價邏輯:供給格局的研究意義大於需求。甚至可以說,過去近十年全球供給側變革和環保方面的主流變化,造成了大宗商品持續數年的資本开支削減,進而在多年後催生了資源牛市。典型的例子就是,國內電解鋁產能上限因政策因素被固定在4500萬噸/年左右,供給沒有增長空間,但需求年化增長格局是確定的,未來稀缺性會逐漸提升。這構成了中國宏橋未來價值兌現的宏觀基礎。

今年4月,民生證券首席策略分析師、研究院院長助理牟一凌也曾經在一場會議中對大宗商品背後的宏觀結構變化進行了解析。他認爲:“在實物需求具有韌性甚至潛在向上彈性情況下,資源品的供給約束將爲該類股票帶來超越一般紅利資產的彈性。”而目前的情況是,相對上遊的企業定價不充分,他們擁有巨大的利潤彈性和賺錢能力,但沒有反映在市值上。

“未來15年,上遊資源品會成爲最好的投資。”這是他的觀點。從中,我們也讀到了投資中國宏橋的邏輯。

短期看,鋁行業的價值結構非常清晰明了:收入-成本=毛利。分紅預期在於利潤,但由於中國宏橋近年來費用控制水平持續提升,所以僅關注收入和成本趨勢,便不難透視其分紅前景。有色金屬行業最明確的投資特性之一,就是行業相關數據及趨勢整體透明度高,企業實力容易推算。

先來看供需格局。SMM數據顯示,截至7月底,國內電解鋁運行產能在4342.1萬噸左右,已經缺乏可變空間。據國信金屬統計,未來可預見的四個較大產能也只有數十萬噸級別,無法影響大局。經過計算,未來三年全球電解鋁產能增速將從2.5%开始逐年走低,最低接近1.2%。而與之對應的是,過去10年全球鋁需求增量並非完全“趴地”,CAGR在3.4%左右,未來4年則平均在2.3%左右。

所以,鋁的確定性高,短期按月計算或許有波動,但不影響長期格局。SMM統計顯示,在上半年雲南復產等因素支持下,當前鋁行業供給格局接近“歷史大頂”,1-7月份國內電解鋁總產量達2486萬噸,同比增長5%。相對的,由於疊加下遊行業生產淡季,所以產能並未達到完全消化狀態。然而,參考前文對行業需求彈性的分析,一旦下遊充分开工,供不應求的狀況就有可能出現。故考慮到行業供需反轉和氧化鋁持續高位運行,中國宏橋有望迎來進一步的利潤釋放。

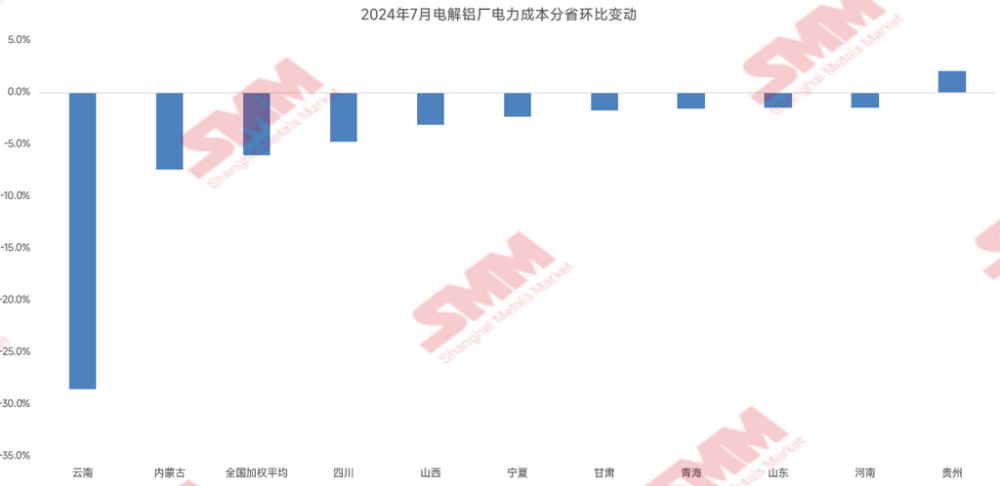

圖源:SMM

再看成本端,這一因素整體利好形勢未變。SMM統計顯示7月預焙陽極以及氟化鋁等輔料的價格有所下降,電解鋁預焙陽極全國加權平均成本環比下降3.1%,豐水期行業電價也有小幅下調。此外近兩年動力煤價格持續低位運行,現階段依然弱勢震蕩,意味着不會擠壓中國宏橋的利潤。

至此也很容易看出,中國宏橋的未來就是量價齊升疊加成本低位運行,存在業績進一步改善的空間。

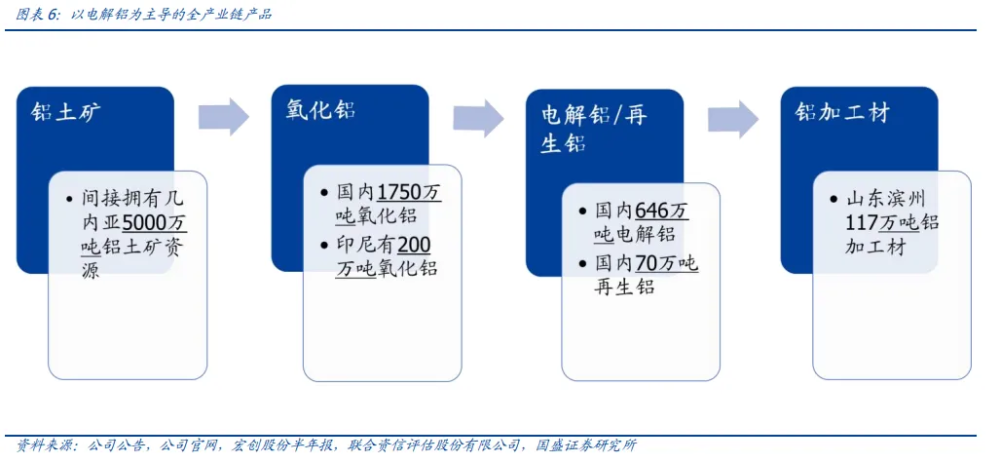

如果要溯源中國宏橋爲什么能在宏觀波動中持續保證自己的站位穩定,就要歸功於其長遠的战略眼光和全產業鏈布局。以產能爲例,中國宏橋在幾內亞的5000萬噸鋁土礦產能對保供應起到了兜底作用,可用於對衝國內供給不足的影響。而受到耗電和碳排放限制導致難以擴產的電解鋁環節,中國宏橋的產能優勢使得它可以充分從鋁價上漲過程受益。

圖源:國盛證券

歸根結底,資源產業就是這樣一種強者恆強的形勢。7月23日,國家發改委等五部門聯合發布《電解鋁行業節能降碳專項行動計劃》,明確指出了到2025年在行業能效、行業可再生水平、再生產量等方面要落實的定量目標。對於已經提前在綠電、再生等領域布局的中國宏橋來說,在接下來的行業升級中,它將逐步展露優勢。

圖源:SMM鋁行業交流平台

萬變不離其宗,資源股的核心變動因素就是周期。但面對周期,有的資源股受到的支撐小,而中國宏橋卻依托有質量的全產業鏈布局、可量化的業績增長、堅定的股東回報,大大撫平了周期性波動,持續凸顯投資價值。未來,隨着供需格局逐步轉入順周期,中國宏橋提供的增長和分紅依舊存在預期差,是一個不可錯過的投資機會。

來源:港股研究社

本文作者可以追加內容哦 !

標題:電解鋁王者發威,中國宏橋高比例分紅,現金牛價值再現

地址:https://www.utechfun.com/post/412693.html