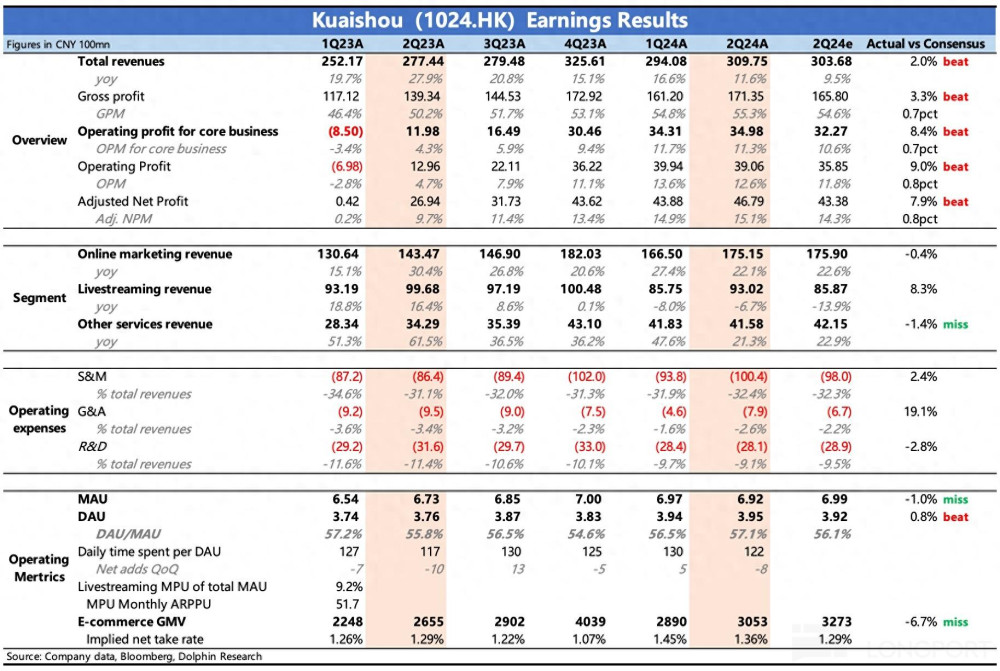

$快手-W.HK 的 Q2 業績乍一看收入、利潤雙雙超預期,但超預期主要在直播打賞,而在海豚君更重視的關鍵指標上沒帶來驚喜,反而印證了我們在財報前的一些擔憂。

具體來看:

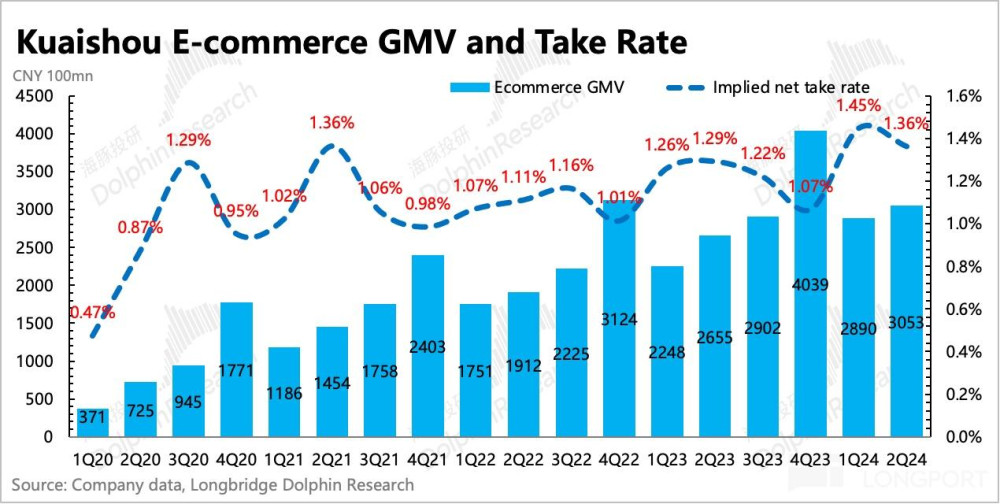

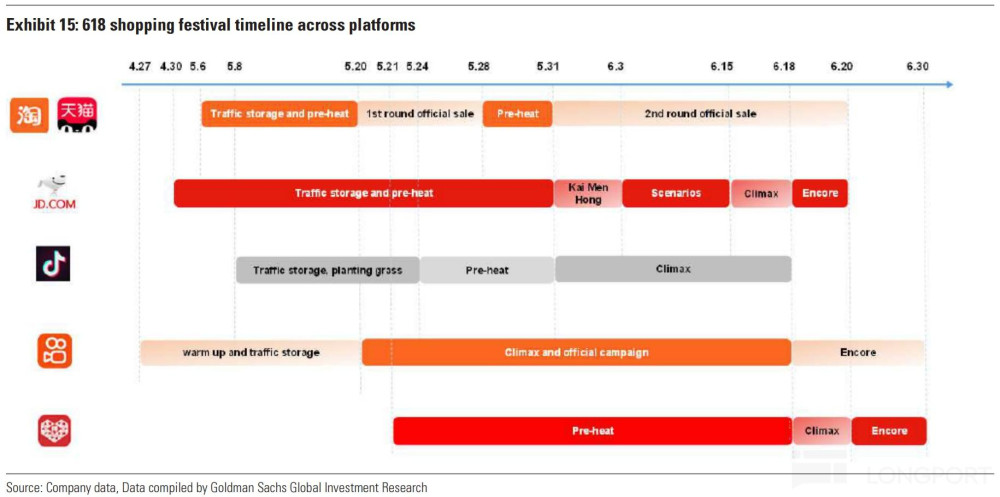

1. 最長 618,但 GMV 表現平平?:二季度 GMV 同比增速只有 15%,低於 BBG 市場一致預期的 18%。此前第三方平台披露的直播帶貨數據,已經暗示了一些快手電商 GMV 邊際走弱的跡象(大主播減少直播、行業滲透到頂等因素導致),以及個別專家也打了預防針。但二季度的 618,快手最早預熱,最晚收場,只拿到這個 GMV 成績有點不盡人如意。

當然近一個月承壓的股價走勢能說明市場預期可能已經調整,因此對於市場更擔心的 “GMV 三季度指引可能會邊際走弱”的情況,需要關注等會電話會上管理層的說法,這對當下的市場預期影響更大。

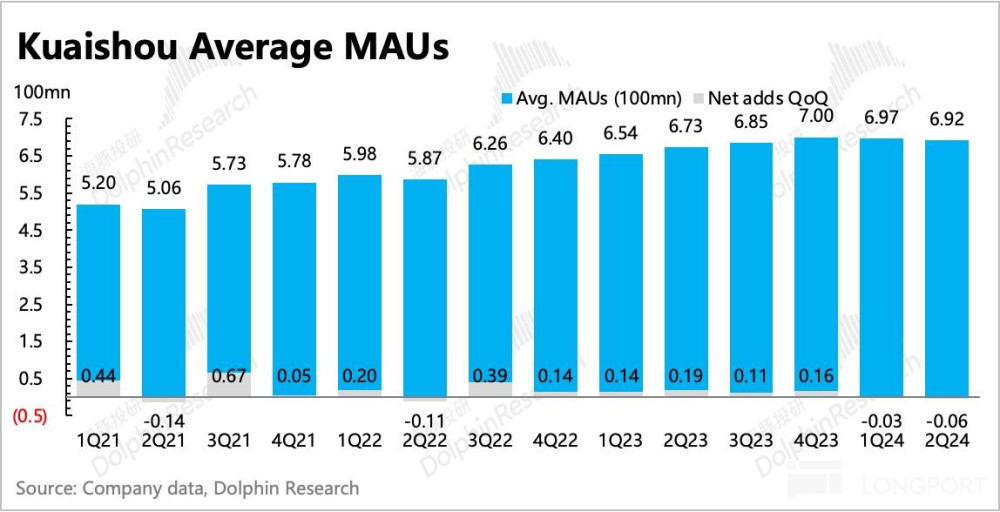

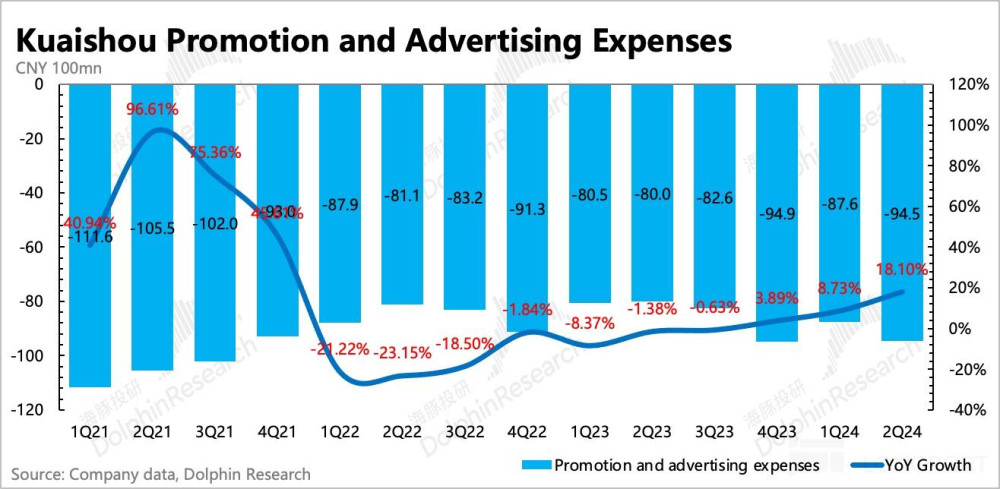

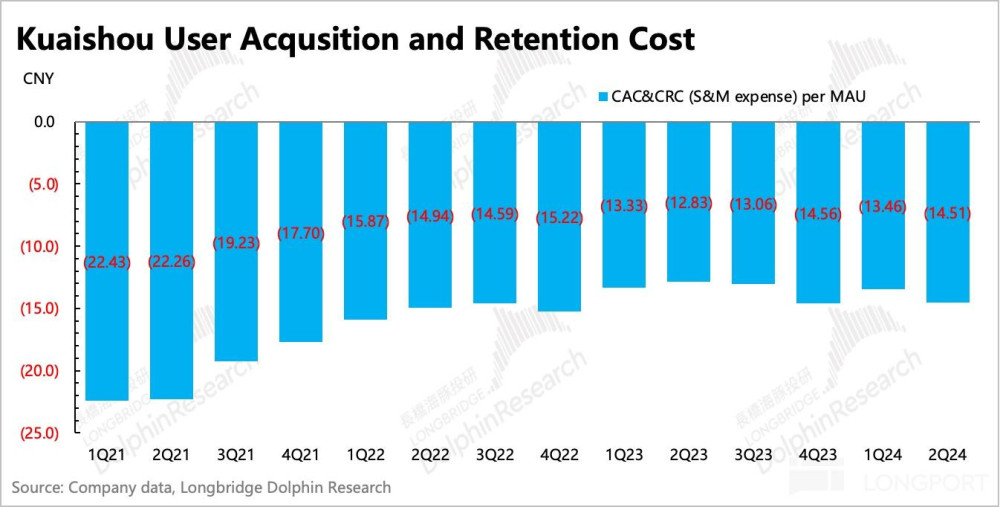

2. 用戶增長緩慢,不好使了?:二季度 MAU 繼續環比下滑至 6.92 億,低於市場預期的 6.99 億。但二季度銷售費用仍然花了 100 億,比市場預期多花了 2 億。

銷售費用基本上就是推廣費用的 94 億,實際銷售人員的薪酬佔比很少,市場原本是希望高粘性的快手能夠逐步減少獲客的費用,或者提高獲客效率。畢竟這一塊,快手的營銷費率高達 32%,但一般成熟的社交平台只有 10%~20% 區間。

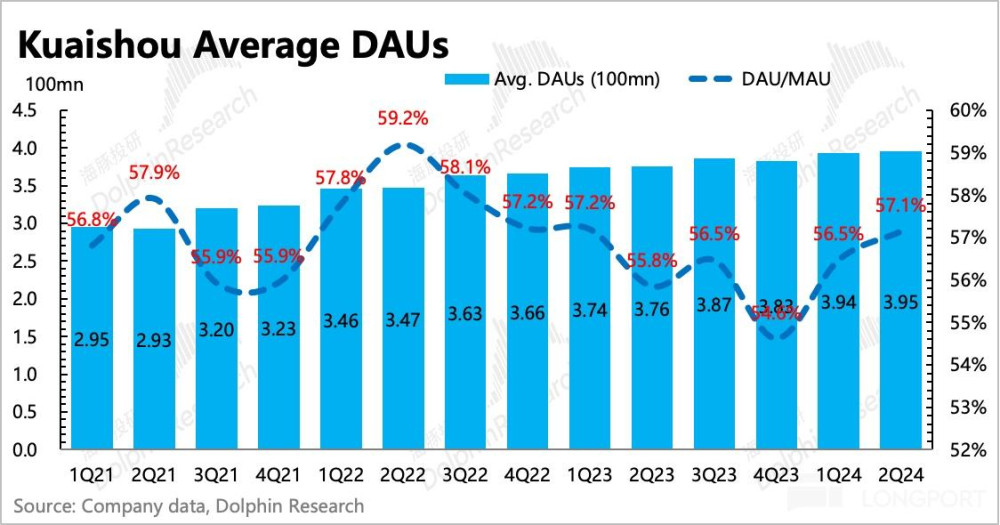

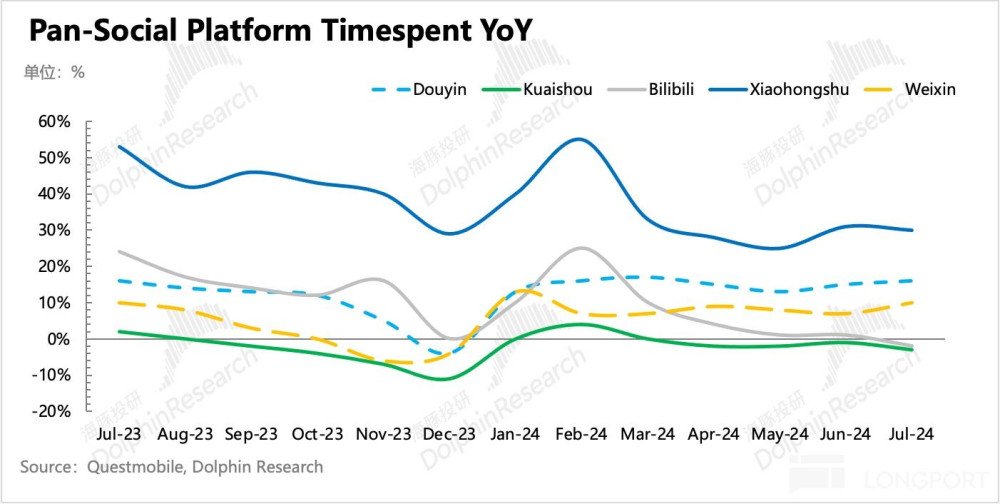

相對好一點的是 DAU 超預期,兩個數據一正一反,體現快手存量用戶的平台粘性略有提升。同時,我們預計三季度會因爲奧運會,流量有所回暖。

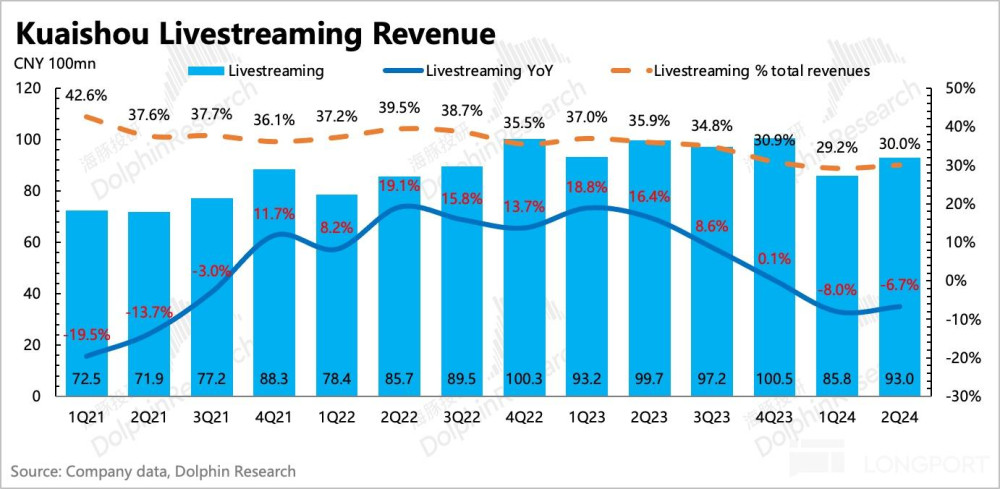

3. 積極引入公會,對衝直播整頓影響:直播內容主動整改的影響已經持續了近一年,二季度仍然在影響周期內,因此市場普遍預期較低,認爲會下降 10%-15%。實際上二季度直播打賞收入同比下滑僅 6.7%,算是實實在在的超了預期。這主要得益於快手積極地引入更多的直播公會,二季度籤約公會數量同比增長 50%,主播數量增長 60%。

不過海豚君認爲,需要進一步看下新引入的直播公會和主播類型,如果是帶貨爲主,那么不可避免又會陷入到當下直播電商滲透動力不足的負面影響中。如果是娛樂爲主,那么反而可以強化快手作爲內容宣發的優質渠道地位。

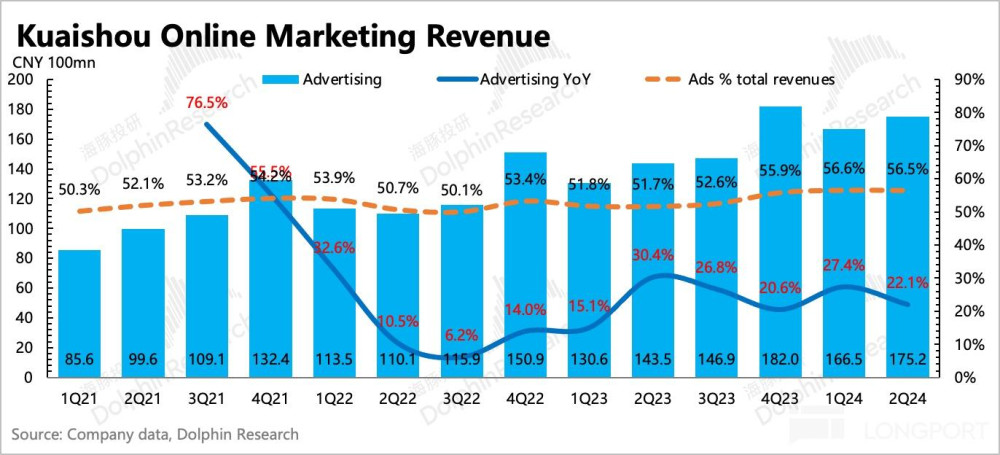

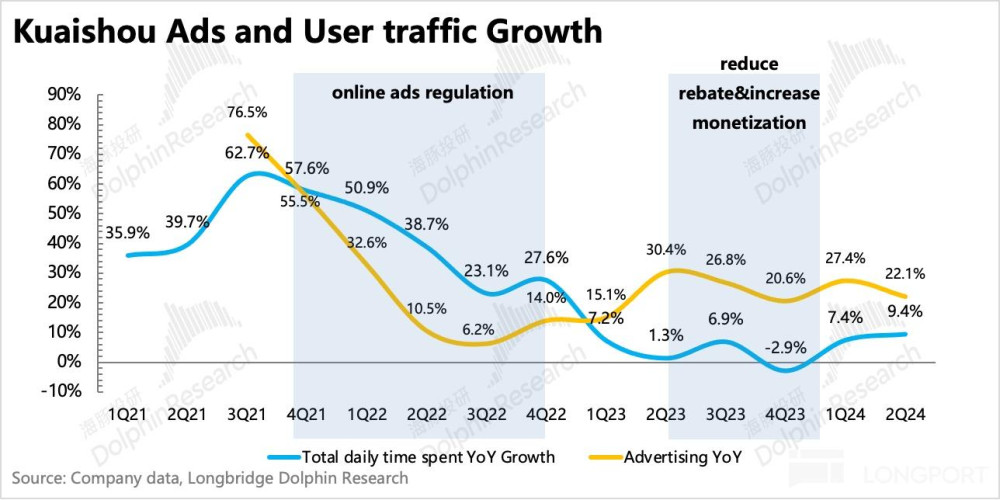

4. 廣告增長強勢,自帶內容宣發的渠道優勢:二季度廣告的高增長相對穩健,同比增長 22%,符合市場預期。

一方面,電商旺季 + 智能營銷解決方案,預計內循環廣告表現不俗。另一方面,外循環廣告中,除了營銷產品升級(UAX),垂類廣告中,娛樂、電商、本地生活有行業發展、行業季節性,以及行業內競爭加劇等變化的拉動。尤其是娛樂內容(遊戲&短劇),配合上快手本身的短視頻渠道優勢,海豚君預計外循環廣告增速達到雙位數,環比加速。

5. 降本繼續,但提效結束?:二季度經調整利潤超預期主要源於收入超預期 + 毛利率超預期,也就是成本優化更明顯,主要靠收入分成、帶寬折舊、無形資產攤銷的下滑帶來毛利率的小超預期。

營業費用主要是前文提及的銷售費用較高,但管理費用和研發費用都還在同比下滑。SBC 環比顯著提升,可能有年終獎發放的因素,同比還是能體現裁員周期對經營效率的提升。

6. 股東回購暫未提升:二季度回購繼續進行但環比力度放緩,按月變動趨勢來看,感覺基本是按照市值變動來增減力度,但暫未宣布有進一步顯著提升股東回報的舉動。上季度提出的回購計劃 36 個月 160 億港元,由於市值縮水,股東回報由上季度的 2% 略微提升到 2.8%。

截至二季度末,快手账面有淨現金 211 億,如果加上短期投資的金融資產,合計 531 億。目前主業經營上早已盈利和現金流轉正並不太會耗用太多現金,因此如果公司能夠增加回購力度,在市場情緒消極帶來股價承壓時也能有一個支撐。

7. 財報詳細數據一覽

海豚君觀點

作爲泛娛樂外皮、電商內核的快手而言,市場可能也將快手視爲電商股居多,簡而言之就變成核心看 GMV 的表現。二季度最早 4 月因爲辛巴等大主播頻繁缺席,第三方數據上披露的快手直播 GMV 就已經出現了明顯走弱趨勢。公司出來交流,雖然走弱沒第三方平台說的那么恐怖,但邊際走弱的趨勢並未否認。

與此同時,今年的電商卷度再升級,主要體現在傳統電商平台更大力度的主動下場拼刺刀——追求全網低價、簡化滿減流程、優化推薦算法、給商家提供流量補貼等,這樣一來,原先的低價優勢不再獨有,用戶滲透停滯,而動輒 10%-20% 分傭的 KOL 主播帶貨,在商家眼中就顯得 “性價比缺缺” 了。

而在平台視角,在大盤增長放緩下,也更有動力去削蕃大主播,扶持品牌店播,以此來瓜分原先大主播分去的部分傭金,因此快手、抖音等高度依賴直播電商的平台也從去年下半年开始,重點轉向貨架電商。

上述兩個邏輯,共同指向了一個變化趨勢:直播電商滲透放緩。雖然是一個行業整體性變化,但對於重私域、重直播的快手而言,負面影響可能會相對更大一些。

而對衝負面影響,就得看快手轉型泛貨架的進度。但二季度泛貨架 GMV 佔比相比一季度,提升緩慢,再加上快手積極引入新的直播公會和主播,這其中不免有一些帶貨主播,那意味着短期快手對直播電商的依賴很難消減,要擺脫行業趨勢的影響也更不易。

除了 GMV 之外,另一個長期困擾的問題則是 “獲客&用戶增長” 的問題,本質上也是在討論長期利潤率是否還存在提升空間。

市場希望看到銷售費用或者銷售費率能夠繼續優化,當然也不愿意看到用戶的流失(雖然目前增長放緩已經非常明顯)。但畢竟快手保持 30% 左右的銷售費率已經持續一年多,而其他成熟平台的銷售費率大多在 10%~20%,是肉眼可見 “預期能夠” 壓縮和優化的地方。但如果非要維持這么高的營銷費率才能穩住流量盤子,那不免增加市場對快手 “私域粘性高” 等平台優勢的疑惑,以及利潤長期增長的信心。

總體而言,海豚君對二季報反饋並不算好。但考慮到當前較低的估值(目前市值 1938 億港元對應 2025 年經調整淨利潤僅不足 8 倍),以及關於快手的 GMV 和用戶數,第三方平台都有高頻數據提前已經披露,側面說明市場最新預期也已經進行了一定調整。因此當下市場對財報的反應,公司指引的影響可能更高。建議重點看下電話會中,管理層對下半年的指引,看看能否增加一些信心,打消一些疑慮吧。

以下爲詳細分析

一、用戶:MAU 放緩,不好使了嗎?

二季度快手月活 6.92 億,繼續環比流失了 500 萬人,差於市場預期。雖然二季度是娛樂平台傳統意義上的淡季,但快手的電商印記較重,前幾個季度更多的是跟隨電商的淡旺季而變動。實際上 618 並未給快手拉來更多的新用戶,連續兩個季度環比走弱,不免讓人擔心用戶滲透到頂。

雖然流量破圈停滯,但留下來的存量用戶在平台內的活躍度繼續提升。主要體現爲:

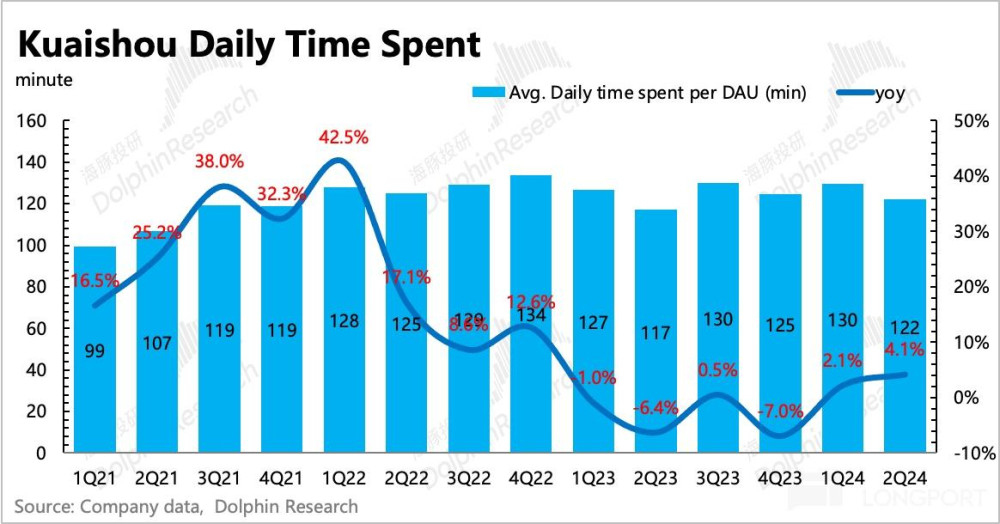

1)日均時長 122 分鐘/天同比增長;

2)用戶使用粘性的 DAU/MAU 環比也有提高。

3)計算得單日總用戶時長同比增長 9.4%,環比略微加速。

單看可能問題不大,但如果將快手放置於行業中,還是能明顯看出在已有的大基數基礎上,與抖音、視頻號、小紅書存在競爭加劇的跡象。

二、電商:最長 618,但 GMV 表現平平?

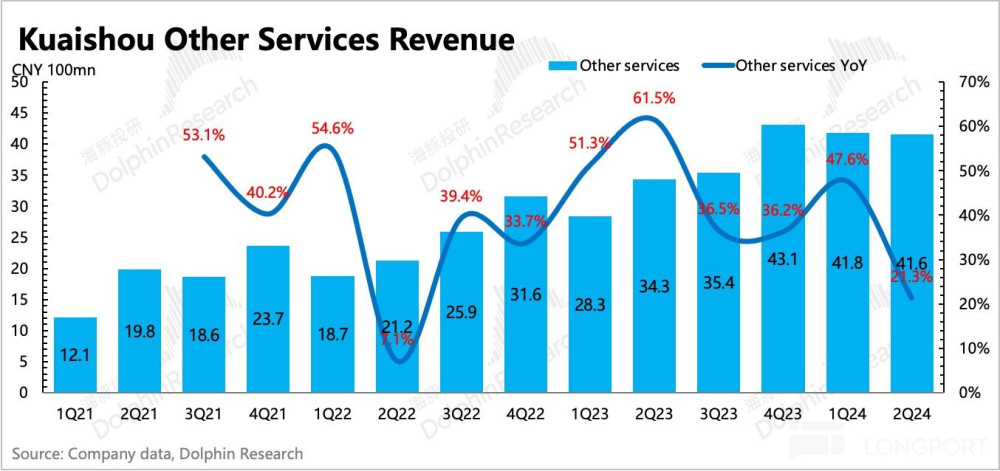

二季度電商收入同比增速 21.3%,略微低於市場預期,主要問題在於 GMV。傭金率 1.36%,環比小降,可能是由於 618 期間對商家的返傭補貼。

二季度 GMV 同比增速只有 15%,低於 BBG 市場一致預期的 18%。此前第三方平台披露的直播帶貨數據,已經暗示了一些快手電商 GMV 邊際走弱的跡象(大主播減少直播、行業滲透到頂等因素導致),以及個別專家也打了預防針。但二季度的 618,快手最早預熱,最晚收場,只拿到這個 GMV 成績有點不盡人如意。

當然近一個月承壓的股價走勢能說明市場預期已經調整,因此對於市場更擔心的 “GMV 三季度指引可能會邊際走弱”的情況,需要關注等會電話會上管理層的說法,這對當下的市場預期影響更大。

而如果要對衝直播電商的負面影響,就得看快手轉型泛貨架的進度。但二季度泛貨架 GMV 佔比 “超 25%” 相比一季度的 “達到 25%”,提升緩慢。去年底公司制定的今年目標是提高到 25%~30%,雖然目前進度屬於計劃內的提升節奏,但和同行抖音 6 月就已超 40% 相比,快手的這個轉型節奏明顯偏慢。

到底是主動放慢還是客觀上難以提升,這一點還需要觀察和思考。海豚君偏向於兩者都有,主動放慢可能是出於主打 “差異化” 的目的,畢竟快手目前而言,私域、直播是它顯著區別於其他社交平台的特徵。但也正是上述的差異化特徵,後者的牽制可能也不小。

此外考慮到,快手還在積極引入新的直播公會和主播,這其中不免有一些帶貨主播,那意味着短期快手對直播電商的依賴很難消減,要擺脫行業趨勢的影響也更不易。

短期的轉型陣痛海豚君在上季度點評中已經詳細討論過,這裏不做贅述。由此而來的問題是,能否靠加深變現(傭金 + 廣告)來緩解電商收入壓力,是短期下半年的關鍵。

如果按照電商廣告佔比 54% 左右來估算的話(相比 Q1 電商淡季略微提高一些),預計傭金 + 廣告的綜合變現率達到 4.5%,同比增加 0.7pct,已經達到此前快手對自己的穩態目標 4.5%。海豚君認爲,全站推廣 + 削番/扶持中小主播 + 協助品牌自播是快手逐步提高電商綜合變現率的主要原因,三個動作,本質上就是縮短自己與商家之間的利益鏈條,從而瓜分到更多的產業鏈利潤。

行業競爭下,硬提變現率顯然是一個拙劣的操作,但 4 月快手推出的銷售托管模式(尤其針對銷售環節薄弱的制造業商家)是否可以迂回實現提高 take rate 的目的,可以繼續關注下。

三、廣告:增長強勢,主要靠渠道優勢

二季度廣告收入基本符合預期,同比增長 22%,實現 175 億元,高基數下環比自然放緩。如果剔除電商廣告(預計同比增長 25%~30%),海豚君估測外循環以及聯盟廣告收入的增速也有 15% 了。相比一季度,增長繼續回暖。

公司解釋爲專門用於外循環廣告的智能營銷解決方案(UAX)的推出,給廣告主提供了一個更全鏈路的營銷服務。但海豚君認爲,垂類廣告中,娛樂、電商、本地生活有行業發展、行業季節性,以及行業內競爭加劇等變化的拉動。尤其是娛樂內容(遊戲&短劇),配合上快手本身的短視頻渠道優勢,海豚君預計外循環廣告增速達到雙位數,環比加速。

Q2 總用戶單日時長流量增速繼續回升至 9.4%,源於流量同比增長以及日均時長的提升,預計同樣給到廣告加速增長帶來一些支撐。

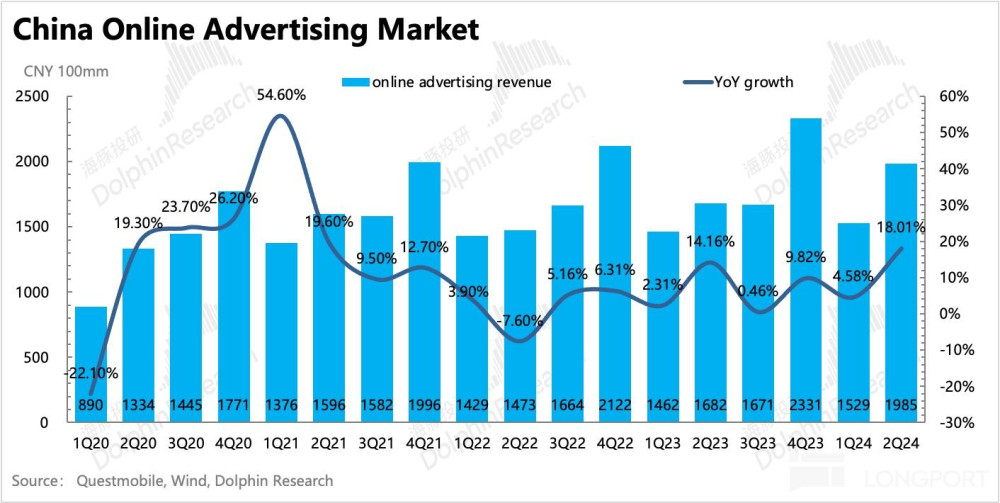

單看二季度,快手的表現仍然超出整體线上廣告行業,根據 QM 數據,二季度线上廣告增速反彈,但快手仍然跑優於行業,和騰訊的邏輯類似,擁有電商屬性的社交平台和短視頻渠道優勢,抗周期能力更強。

四、積極引入公會,對衝直播整頓影響

快手直播內容主動整改的影響已經持續了近一年,二季度仍然在影響周期內,因此市場普遍預期較低,認爲會下降 10%-15%。

實際上二季度直播打賞收入 93 億,同比下滑僅 6.7%,算是實實在在的超了預期。這主要得益於快手積極地引入更多的直播公會,二季度籤約公會數量同比增長 50%,主播數量增長 60%。

除了加速引入公會外,快手在持續拓寬的直播場景(職場招聘、房屋中介),二季度增長情況:

1)快聘日均簡歷投放次數同比增長 130%(上季度同比增速 180%),高增長勢頭不減。

2)理想家業務難免會受環境影響,二季度主要是一线城市購房政策放松,快手不一定能夠精准受益,因此這個季度同樣未披露房產交易額,但提及日均搜索規模同比增長 9 倍。

另外值得一提的是,海豚君認爲需要進一步看下新引入的直播公會和主播類型,如果是帶貨爲主,那么不可避免又會陷入到當下直播電商滲透動力不足的負面影響中。如果是娛樂爲主,那么反而可以強化快手作爲內容宣發的優質渠道地位。

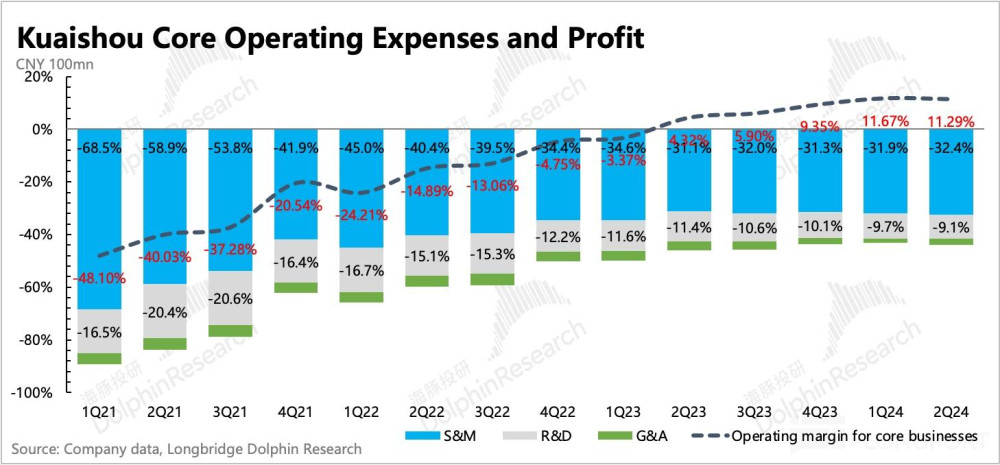

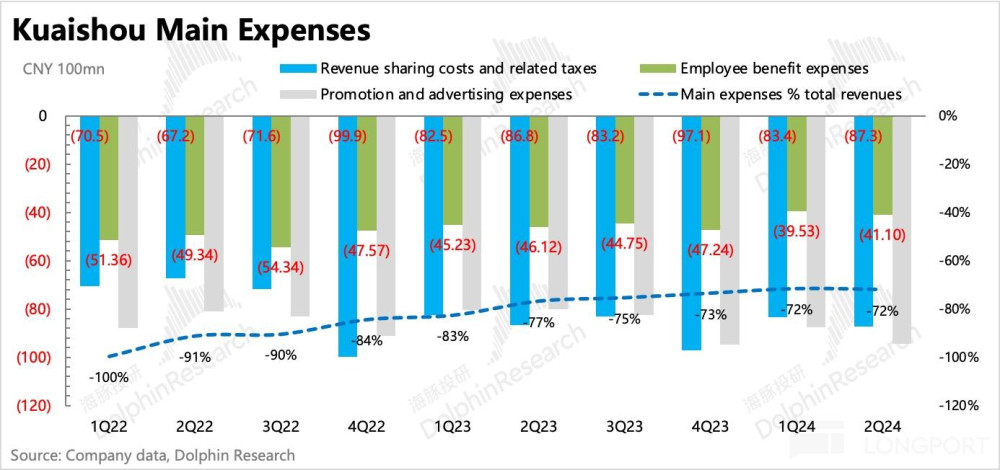

五、利潤率提升放緩?最該降的沒降

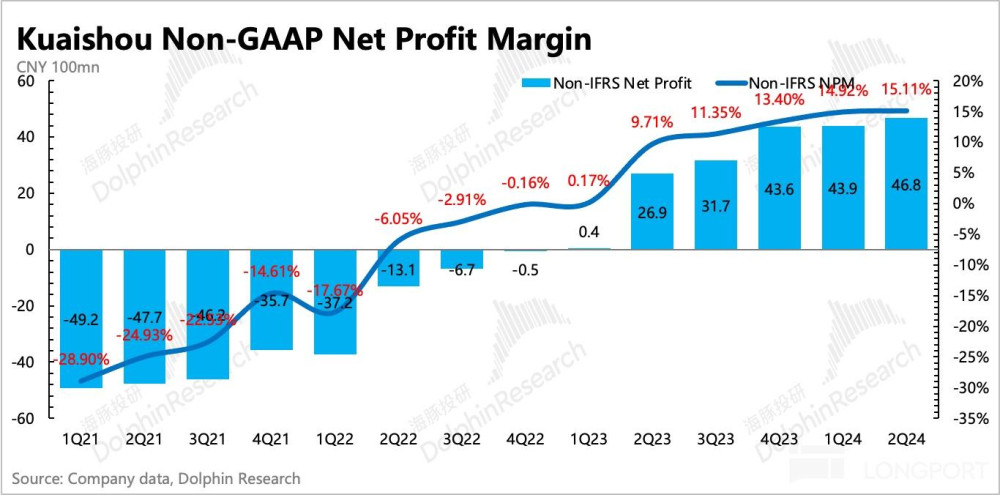

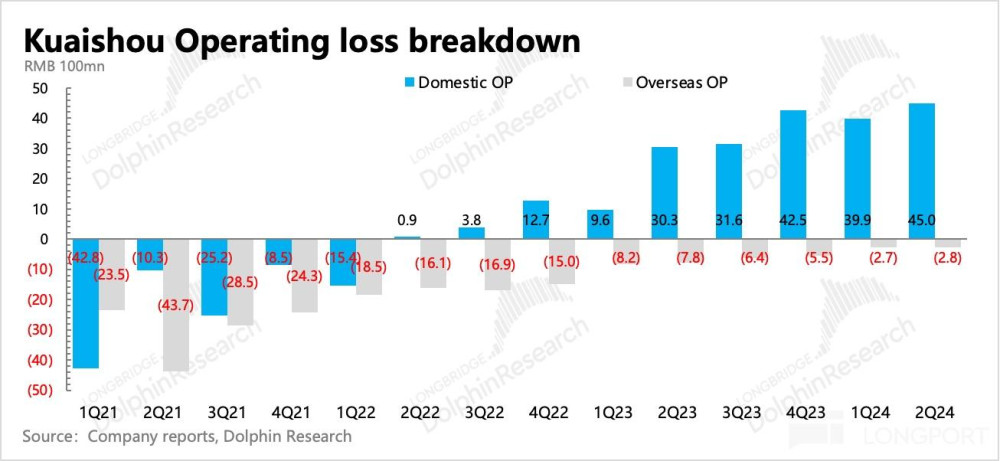

二季度快手實現 GAAP 下淨利潤 39.8 億,環比略有下降,預示着已經走過最快增長的階段。淨利潤率 12%,環比下降 2pct,主要源於營銷費用、管理費用率環比提升。Non-GAAP 下淨利潤 46.8 億(主要加回了 SBC 股權薪酬开支 7.23 億),利潤率 15.1%,相比一季度提升明顯放緩了。

由於快手的淨利潤包含了一些利得收入(政府補貼、理財收入等),因此如果只看主營業務的表現,海豚君一般會關注核心經營利潤指標(收入 - 成本 - 經營費用)。

二季度核心經營利潤實現 35 億,利潤率 11.3%,略超市場預期,預期差的 2 億多,基本來自成本優化。

總體而言,利潤率的改善主要來自於:成本優化。主要靠收入分成、帶寬折舊、無形資產攤銷的下滑帶來毛利率的小超預期。

營業費用主要是前文提及的銷售費用較高,但管理費用和研發費用都還在同比下滑。SBC 環比顯著提升,可能有年終獎發放的因素,但同比還是能體現裁員周期對經營效率的提升。

不過市場最希望優化的銷售費用反而同比大增 15%,其中 95% 都是推廣獲客費用,單看獲客支出,同比增長 18%。但當期 MAU 不增反降,不經讓人疑惑,存量用戶是否也需要保持當下的營銷費用才能維系活躍度。

如果加上內容成本,按照海豚君之前提出的 “用戶維系成本” 來看,似乎近一年這一塊的用戶成本都難以進一步優化了。這意味着,利潤率的提升或許後期只能靠收入增長,以及互聯網自帶的帶寬成本長期優化。

分不同地區(本土和海外)來看,本土市場是利潤主力,但海外市場減虧節奏暫時擱置。

<此處結束>

本文作者可以追加內容哦 !

標題:主播退潮,快手也 “慢” 了?

地址:https://www.utechfun.com/post/412685.html