一周之前的8月14日,巴菲特執掌的伯克希爾·哈撒韋(下稱“伯克希爾”)公司公布13-F持倉報告。

一周之前的8月14日,巴菲特執掌的伯克希爾·哈撒韋(下稱“伯克希爾”)公司公布13-F持倉報告。 投資者發現,伯克希爾已悄悄建倉了美妝零售商Ulta Beauty 69.01萬股票,該部分股權價值約2.66億美元(約合人民幣19.09億元),使其成爲Ulta Beauty第二十大股東。 前腳大舉拋售蘋果,後腳悄然买入“口紅效應”,作爲中國投資者,股神最新這份作業抄不抄、如何抄? 01 Ulta Beauty什么來頭

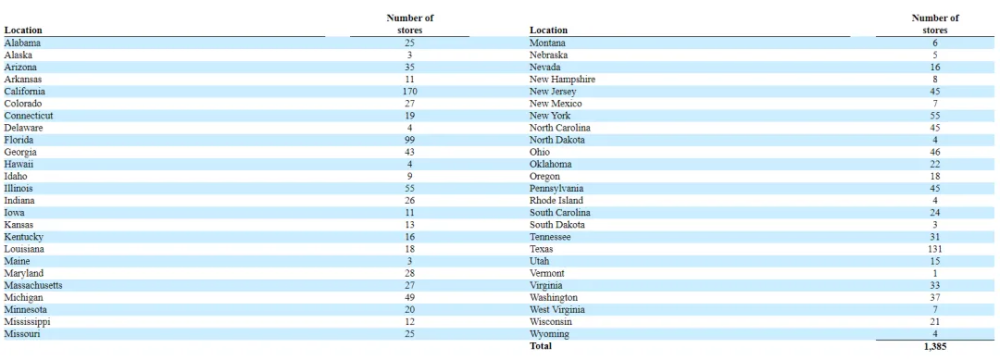

說到美妝零售商,很多人可能首先想到的是絲芙蘭。但在美國市場,Ulta Beauty才是最大的化妝品零售企業。 2023年,Ulta Beauty以112億美元收入佔據美國市場9%的份額,力壓絲芙蘭(美國地區約80億美元收入),是美妝零售行業市佔率最高的企業。 截至2024年2月,Ulta Beauty在全美擁有4330萬名會員,比美國咖啡品牌星巴克的本土3040萬名會員數還多。 1990年,在美國大型連鎖藥店Osco Drug工作的Terry Hanson和Dick George辭去工作,在美國中西部伊利諾伊州設打造了這家美妝集合店。 與大衆品牌進商超、高端品牌進百貨的市場慣例不同,Ulta Beauty強調“All Things Beauty, All in One Place”,爲消費者提供兼顧高低端的香水、化妝品和沙龍服務。選擇這種提供所有美容產品的一站式商店,Ulta Beauty的出發點基於美國美妝市場的發展判斷: 在零售市場擁有多年從業經驗的創始人Dick George認爲,美國消費者對自己的購物預算越來越清晰,他們很清楚自己要什么、不要什么。因此,滿足消費一站式選購需求,提供融合高端和大衆、具有更多種類和SKU的集合店將受到歡迎。 爲了控制成本,Ulta Beauty將所有的預算都放在了豐富產品SKU上: 彼時,Ulta店內銷售超過20000種化妝品、香水、護發產品,爲了提高客戶粘性,Ulta店內配備提供頭發和指甲護理的沙龍服務; 容納這些產品和服務Ulta店面,佔地面積高達1000平米(其中平均每家店用約88平來提供沙龍服務),爲了節約成本,早期的Ulta主要在郊區开店,直到2016年底,Ulta才在紐約曼哈頓开設首家門店; 此外,基於對消費者購物偏好趨勢的判斷,Ulta削減了BA導購支出,採用方便消費者查看和取用的开放式貨架,僅招聘了13名員工和9名文員維持門店運營。 事實證明,Ulta Beauty對於市場的判斷是正確的,Ulta越來越受歡迎。 成立五年後,Ulta Beauty門店擴張至20多家,員工從22名增至800人;成立八年後,Ulta在全美开設140家店。 2007年上市公开財報至今的18年內,Ulta從營收不足8億美元增長至2023年的112億美元(彩妝42%/護膚19%/頭發19%/香水15%/服務3%),年均復合增速高達18%。  圖源:Ulta Beauty財報 截止2024年2月,Ulta在美國50個州已經开設1385家門店,門店規模總面積達1451559.3平方米,平均單店的大小均值爲1048.1平方米。 在這些門店中,Ulta Beauty提供約600個美容品牌的25000種產品,幾乎囊括了市面上所有熱門品牌和單品: Ulta既提供香奈兒、迪奧、希思黎、蘭蔻等高端品牌,又提供E.l.f. Beauty、Ordinary、MAC、Fenty Beauty等大衆美妝品牌,還獨家代理了網紅品牌Kylie Cosmetics。目前,Ulta擁有4330萬名會員,遠高於絲芙蘭的Beauty Insider3400萬會員數;以在美國市場9%的份額,同樣力壓絲芙蘭6%的市佔率,是全美第一大美妝零售商。 02 周期修復型美妝零售商

圖源:Ulta Beauty財報 截止2024年2月,Ulta在美國50個州已經开設1385家門店,門店規模總面積達1451559.3平方米,平均單店的大小均值爲1048.1平方米。 在這些門店中,Ulta Beauty提供約600個美容品牌的25000種產品,幾乎囊括了市面上所有熱門品牌和單品: Ulta既提供香奈兒、迪奧、希思黎、蘭蔻等高端品牌,又提供E.l.f. Beauty、Ordinary、MAC、Fenty Beauty等大衆美妝品牌,還獨家代理了網紅品牌Kylie Cosmetics。目前,Ulta擁有4330萬名會員,遠高於絲芙蘭的Beauty Insider3400萬會員數;以在美國市場9%的份額,同樣力壓絲芙蘭6%的市佔率,是全美第一大美妝零售商。 02 周期修復型美妝零售商

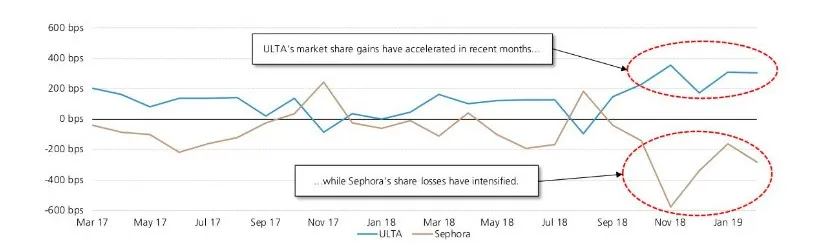

2007年,Ulta Beauty在納斯達克上市以來,股價在今年2月觸及最高價575美元/股。 今年3月,Ulta Beauty發布全年收益指引,在管理層基於對全球化妝品市場增速放緩的判斷,下調全年營收增速至3%-4%,預計全年營收爲115億美元,低於市場預期的5%增速。 隨後Ulta股價便不斷下探,較高位跌超30%,這輪暴跌,令Ulta Beauty的估值跌至近三年最低位,PE更是不足14倍,接近處於市場份額下滑期Nordstrom的市盈率水平。就在此時,巴菲特選擇選擇出手建倉,持倉成本約爲385美元/股。 從估值角度看,Ulta Beauty恰恰符合了巴菲特“以合理的價格买入優秀公司”的審美。2023年,Ulta Beauty營收112億美元,同比增長率爲9.78%,成爲上市後18年第二個非雙位數增長的年份(另一個是疫情期間的2020年)。但綜合看來,單個年份的表現欠佳,並沒有改變Ulta Beauty整體增長勢能。 一方面,從大量儲備現金和早期言論來看,巴菲特似乎並不看好美國經濟。而以史爲鑑,注重成本管理的Ulta Beauty通常會在逆周期展現優異:2008年金融危機後美國零售業普遍不景氣的背景下,Ulta Beauty是最早恢復活力並逆勢增長的企業之一。2006年至2016年,Ulta Beauty門店數從200家擴張至近1000家,增長近5倍。 其中,2008年在利潤幾乎持平的情況下(僅下降0.2%),Ulta銷售額還同比增長了19%;  圖源:SBS實驗室 在2015年,Ulta首次超越絲芙蘭成爲全美規模最大的化妝品連鎖零售商,並在隨後逐步佔據絲芙蘭在美國市場的份額,一度達到27%。 疫情後,Ulta的增長再次驗證了其穿越消費低迷期的韌性。2021年至2023年,Ulta放緩擴店速度,分別新增44家、47家及30家門店。客單價持平的情況下,同店成交額卻在持續增長,同期增長率分別爲37.9%、15.6%及5.7%,受歡迎程度可見一斑。 究其根本,Ulta屢次逆周期表現優異的根本在於其突出的供應鏈議價能力,支撐起其長期抵扣活動的會員制度:在Ulta,會員每消費一美元可獲得一積分,反過來積分可以用於抵扣現金,100積分可以抵扣3美元,500美元可以抵扣17美元,以此類推,會員等級越高抵扣金額越高。 此外,Ulta還會在會員活動日,對大牌清倉的產品提供接近半價的會員折扣。 這一玩法,爲Ulta Beauty吸引了大量低收入和年輕的高粘性用戶。目前,Ulta擁有4330萬名會員貢獻了企業超95%的銷售額。 Ulta的用戶構成中,年收入低於2.5萬美元顧客佔比接近20%;用戶平均年齡爲34歲,比美國總人口平均年齡年輕近5歲。 另一方面,當下時點看來,Ulta Beauty管理層的穩健操盤下,其健康的財務水平仍然具備穿越周期的條件:2024年一季報顯示,5月初Ulta账上有5.25億美元現金,機構預測的年內預計將產生11億美元自由現金流,總現金流約16億元超過淨利潤12.91億元; 結合Ulta的股票回購計劃(已回購2億美元,計劃年內還會回購10億美元),以及年內可能還會派息的市場猜測,加上公司沒有近期待償還的計息負債,可支配現金流都用於股票回購和派息。 最後,2019年,Ulta曾提出過以加拿大爲首的全球化擴張計劃,但因疫情擱置至今,目前其門店和收入全部來自於美國地區。 未來,若Ulta將在美國的成功經驗復制到加拿大、中國、東南亞地區,其估值水平或將提升至新的想象空間。

圖源:SBS實驗室 在2015年,Ulta首次超越絲芙蘭成爲全美規模最大的化妝品連鎖零售商,並在隨後逐步佔據絲芙蘭在美國市場的份額,一度達到27%。 疫情後,Ulta的增長再次驗證了其穿越消費低迷期的韌性。2021年至2023年,Ulta放緩擴店速度,分別新增44家、47家及30家門店。客單價持平的情況下,同店成交額卻在持續增長,同期增長率分別爲37.9%、15.6%及5.7%,受歡迎程度可見一斑。 究其根本,Ulta屢次逆周期表現優異的根本在於其突出的供應鏈議價能力,支撐起其長期抵扣活動的會員制度:在Ulta,會員每消費一美元可獲得一積分,反過來積分可以用於抵扣現金,100積分可以抵扣3美元,500美元可以抵扣17美元,以此類推,會員等級越高抵扣金額越高。 此外,Ulta還會在會員活動日,對大牌清倉的產品提供接近半價的會員折扣。 這一玩法,爲Ulta Beauty吸引了大量低收入和年輕的高粘性用戶。目前,Ulta擁有4330萬名會員貢獻了企業超95%的銷售額。 Ulta的用戶構成中,年收入低於2.5萬美元顧客佔比接近20%;用戶平均年齡爲34歲,比美國總人口平均年齡年輕近5歲。 另一方面,當下時點看來,Ulta Beauty管理層的穩健操盤下,其健康的財務水平仍然具備穿越周期的條件:2024年一季報顯示,5月初Ulta账上有5.25億美元現金,機構預測的年內預計將產生11億美元自由現金流,總現金流約16億元超過淨利潤12.91億元; 結合Ulta的股票回購計劃(已回購2億美元,計劃年內還會回購10億美元),以及年內可能還會派息的市場猜測,加上公司沒有近期待償還的計息負債,可支配現金流都用於股票回購和派息。 最後,2019年,Ulta曾提出過以加拿大爲首的全球化擴張計劃,但因疫情擱置至今,目前其門店和收入全部來自於美國地區。 未來,若Ulta將在美國的成功經驗復制到加拿大、中國、東南亞地區,其估值水平或將提升至新的想象空間。

03 尋找中國版Ulta Beauty

除了美國的Ulta Beauty外,日本的cosme store和唐吉坷德,都在驗證一個共同的發展規律,當供應鏈區域成熟後,线下美妝集合店將成爲重要的美妝零售。 其底層邏輯在於:供應鏈的成熟支撐起產業創業潮,品牌換新頻率逐步提高,甚至代工廠直供模式也在悄悄萌芽。琳琅滿目的市場中,以精准選品爲核心競爭力的美妝集合店,因降低決策成本,將受到消費者青睞。 尤其是,放眼國內,线上流量見頂論調愈來愈高漲,今年618美妝節以來,线上美妝零售額的增長屢屢不及預期,擠出效應下,強調場景體驗感的线下美妝集合店重獲想象空間。 近十年網上購物的大浪潮之下,线下美妝店業態也隨之發生了發展和迭代。 從啓蒙期1.0本土區域連鎖化妝品專營店(嬌蘭佳人、美樂等)爲主,到國際美妝品牌進入中國階段的2.0以外資連鎖化專營店(絲芙蘭、SASA等)爲主;再到強調場景體驗感的3.0新式美妝集合店等爲主。 這一代的集合店,已經初具Ulta Beauty業態雛形。比如,KK集團在2019年推出的THE COLORIST調色師,定位全球彩妝集合品牌,爲消費者提供新國潮、歐美、日韓爆款、出海國潮、東南亞小衆等共計5500個SKU產品,截至2023年10月,調色師在全球开設了216家門店;  來源:話梅官方微博 再比如,創立於2008年倉儲型美妝新零售品牌話梅,主打體驗大型美妝體驗店,門店合作品牌超過400家,提供產品SKU超過9000中涉及美妝、護膚、香氛、洗護和小型家電等,截至2023在全國擁有14家門店。 雖然這些品牌仍在發展初期,甚至躊躇於擴張和上市的艱難抉擇中。Ulta Beauty的故事,或許可以給到中國美妝零售企業以借鑑和激勵。(作者:李偏偏,來源:卿照,錦緞旗下化妝品行業研究品牌)

來源:話梅官方微博 再比如,創立於2008年倉儲型美妝新零售品牌話梅,主打體驗大型美妝體驗店,門店合作品牌超過400家,提供產品SKU超過9000中涉及美妝、護膚、香氛、洗護和小型家電等,截至2023在全國擁有14家門店。 雖然這些品牌仍在發展初期,甚至躊躇於擴張和上市的艱難抉擇中。Ulta Beauty的故事,或許可以給到中國美妝零售企業以借鑑和激勵。(作者:李偏偏,來源:卿照,錦緞旗下化妝品行業研究品牌)

本文作者可以追加內容哦 !

標題:拋售蘋果後,巴菲特开始下注“口紅效應”

地址:https://www.utechfun.com/post/412680.html