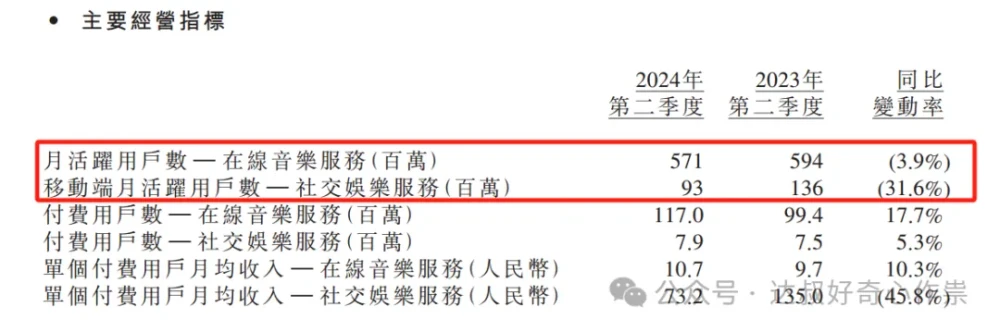

本周騰訊音樂先於騰訊控股公布2024年Q2季報,實現營收71.6億元,同比下降1.7%,淨利潤17.9億元,同比增長33.1%;但經營數據有些不大好,在线音樂服務的月活躍用戶數同比減少3.9%至5.17億,社交娛樂服務移動端月活躍用戶數更是大幅同比下滑31.6%至9300萬人。各大機構也均下調了騰訊音樂今年及明年業績預期,隨即其港股股價於周三大跌超過18%,而盡管騰訊控股本周也公布了靚麗業績數據,但短期股價上漲也承受着壓力。

騰訊控股2024Q2當季實現營收1611.17億元,同比增長8%,符合機構預期,毛利858.95億元,經調整淨利潤(Non-IFRS)573.13億元,毛利和淨利潤增速分別達到21%和53%,連續跑贏營收增速,大超筆者和市場預期。

增值服務 :

跟騰訊音樂業績相關的是增值業務中的社交網絡,受益於音樂與長視頻付費會員收入增加以及小遊戲平台服務費及手遊虛擬道具銷售增加,抵消了音樂直播(即騰訊音樂的社交娛樂服務業務)及遊戲直播服務收入下滑,本季度騰訊社交網絡收入僅取得了2%的微弱增長。網絡遊戲收入也正如管理層在Q1季度業績會議上所預期的復蘇反彈,其中國內遊戲同比增長9%至346億,主要來自於《無畏契約》的收入增長及《地下城與勇士:起源》的成功發布;受益於 Supercell遊戲和《PUBG MOBILE》強勁表現,海外遊戲收入同樣同比增長9%,而且不僅是海外市場的,還有本土市場遊戲總流水的增速都要超過收入增速,筆者認爲遊戲業績增長應該是有持續性的,下半年可能還會繼續保持高個位數同比增長。

網絡廣告:

本季度,網絡廣告分部的業績繼續保持19%的同比穩健增長,主要得益於在GPU基礎設施上部署神經網絡AI以提高廣告點擊率,以及微信內廣告形式逐步轉向閉環廣告模式,這兩者都有助於提高每千次展示費用(CPM)和點擊率。此外,管理層還在業績會議上透露今年上半年並未釋放更多廣告庫存,尤其是在視頻號中,但仍然取得了良好的增長。筆者認爲盡管面臨宏觀經濟低迷周期的壓力,騰訊當前廣告業務依然保持着不錯的韌性,隨着微信生態內的電商生態不斷完善,特別是直播電商;當前視頻號整體電商規模相對較小,與其他短視頻平台相比,還有很大的增長空間。

金融科技與企業服務:

宏觀壓力下,消費支出增長降速,Q2季度金融科技及企業服務分部的營收爲504億,同比增長只有3.71%;金融科技業務中,商業支付的交易數量在持續增長,但平均交易金額有所下降;雖然商業活動保持韌性,但消費者在當前經濟環境下對支出更加謹慎,尤其是在高額消費方面。出於風險管控,公司主動收緊消費信貸政策,致使信貸業務收入也減少,唯有理財服務獲得雙位數的增長。受益於雲服務業務收入增長(包括企業微信商業化提升)、以及視頻號商家技術服務費的增長,企業服務收入取得10幾%的同比增長,此外,公司還拓展了GPU設備租賃的業務。由於企業服務銷售額規模佔比不大,所以當前金科企服分部的收入比較貼近於國內社會消費零售總額的增速,在AI相關技術還未真正有較好商業變現的背景下,下半年該分部的營收可能還是會處於弱增長趨勢。

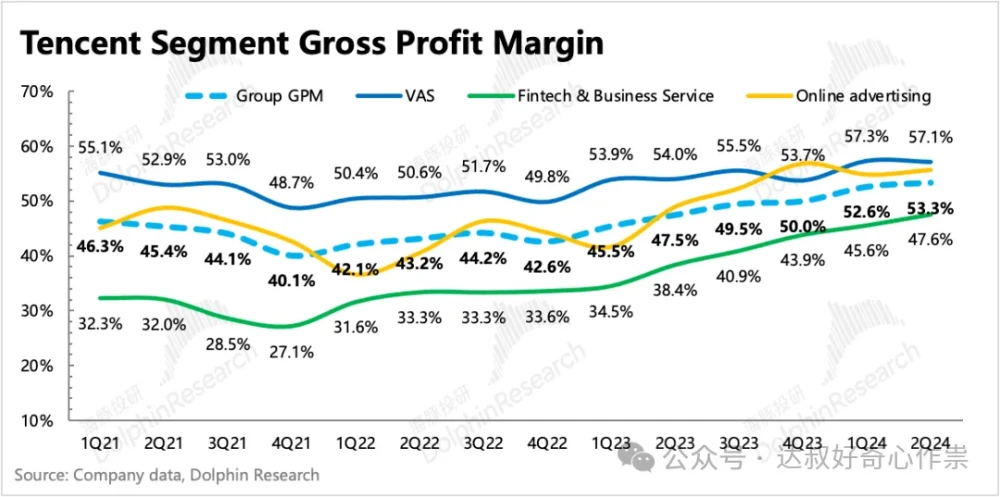

盈利能力:

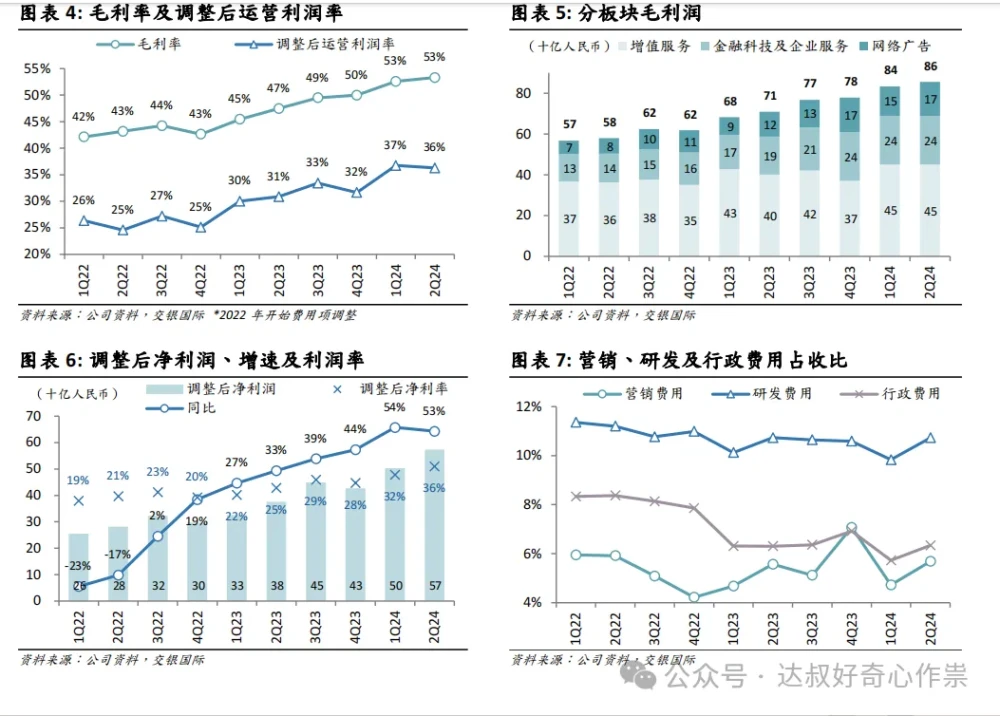

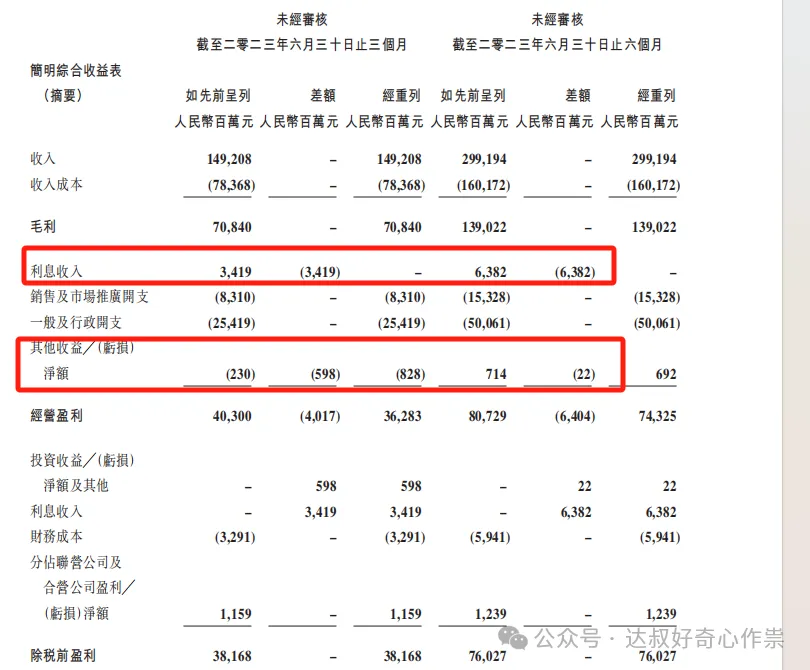

隨着高毛利率的增值業務和網絡廣告業務收入佔比的提升,公司整體的毛利率繼續保持在歷史高位水平,創2016年以來的新高。得益於理財服務及視頻號商家技術服務費的收入貢獻增長,以及雲服務業務的成本效益提高,金科企服分部的盈利質量也持續改善。期間費用率稍微同比/環比增加了0.9和1.65個百分點,而所得稅費用率同比/環比減少了1.17和2.62個百分點,兩者互相抵消後且還能貢獻少許淨利潤增額,所以近兩個季度調整後的淨利率較爲穩健,保持在32%以上。受投資收益影響,Q2經調整後的淨利潤同比大幅增長52.6%,由於騰訊近幾個季度調整了經營成本的分類,投資收益和虧損不再包含在經營成本裏,所以經營利潤指標更好體現騰訊核心業務的盈利情況,2024Q1以及上半年經調整的經營利潤分別同比增長39.82%和38.97%,這是在整體毛利率提升6.48個百分點的背景下實現的,相當於毛利率提升1個百分點,能帶給經營利潤6個百分點的增長,所以筆者認爲騰訊未來3年通過提升整體毛利率,持續每年改善1個百分點,就可以支持經營利潤增長,這個管理難度應該不大。

估值:

況且,騰訊還能保持着個位數的整體業績增長,2024年整體營收同比增長6.5%應該是可以實現的,下半年業績拖後腿的可能還是金科企服,只要增值服務和網絡廣告業績增速能超過金科企服,騰訊的經營利潤就能繼續超越整體營收增長。假設2024年經營利潤率保持在36%,則核心業務創造的利潤爲6090*(1+6.5%)*36%=2335億,同比增長45.87%;假設經調整淨利率(取近4個季度平均值)爲30.9%,經調整淨利潤也將提前突破2000億,比筆者之前投資備忘錄——《騰訊2024Q1》預期的“3年內實現2000億”還要快,所以對於騰訊整體估值,保底就有4萬億港幣,流動性非常好的情況下,人民幣升值,可以去到6萬億。

上半年騰訊累計回購總額爲523億港元,大幅超過了大股東Prosus同期售股額(約262億港元),假設下半年大股東Prosus還是以262億減持騰訊股票,而下限千億港元回購方案的額度也將足以覆蓋;受制於大股東所在交易所對回購的限制規定(上市股票每日回購量不得多於其當日股份交易量的25%),其回購量下降也降低對騰訊股份的出售需求;Prosus新任CEO也表示將繼續與騰訊合作,計劃在很長一段時間內保持騰訊重要股東的地位。鑑於穩健的基本面,還有美聯儲降息臨近,驅動騰訊股價再次下跌的利空因素也比較少了。

End

本文作者可以追加內容哦 !

標題:投資備忘錄——騰訊2024Q2

地址:https://www.utechfun.com/post/411994.html