2024年一季度,激光雷達廠商禾賽科技的ADAS激光雷達出貨量爲52,462台,較2023年同期的28,195台增86.1%,淨利潤爲-1.07億元,同比縮小10.1%;

速騰聚創的ADAS激光雷達銷量爲116,200台,同比增長542.0%,經營虧損爲1.59億元,同比擴大35.90%。

銷量節節攀升,但虧損卻在持續,激光雷達本是自動駕駛領域的明星硬件,但發展的卻如此擰巴,到底爲啥?

01 激光雷達介紹

激光雷達的感知原理很好理解,是通過發射並接受激光,來測量物體與傳感器之間的精確距離。

激光雷達可直接獲取目標的距離、角度、反射強度、速度等信息,生成目標的三維圖像,同時具有較強的抗幹擾能力,能夠彌補在強光或黑夜等場景下,攝像頭性能降低的不足以及在人車混雜的場景中,微波雷達不易識別出行人的缺陷。

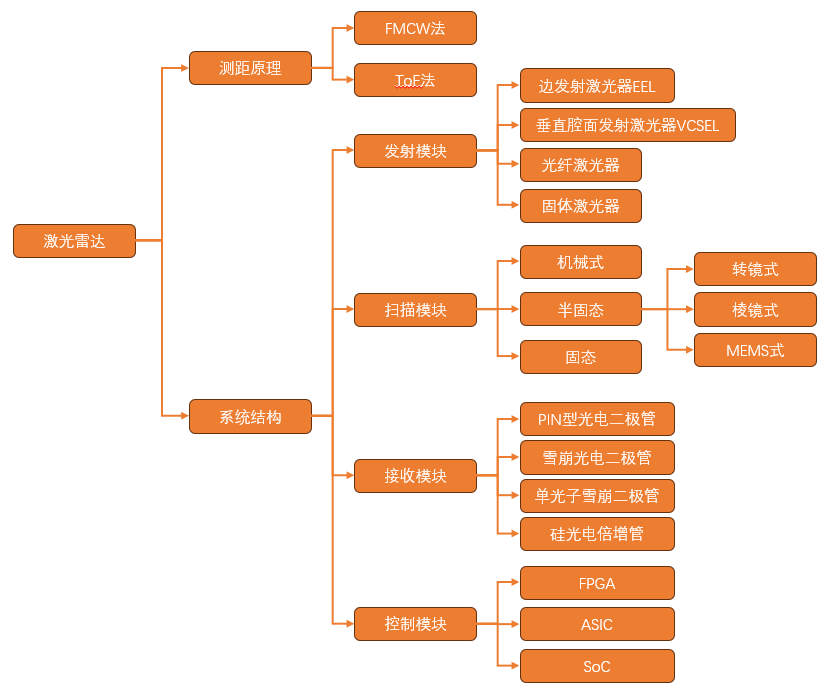

其結構及分類如下圖:

發射模塊的功能顧名思義就是用於發射激光;接收模塊不必說;掃描模塊可以理解爲控制激光發射方向的裝置;控制模塊就是核心電路構成。

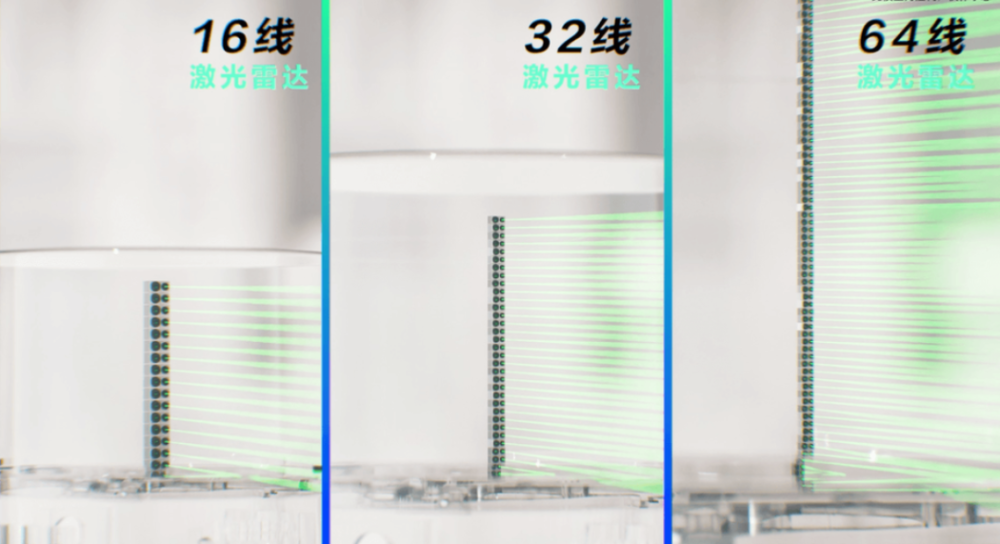

公开資料常提到的多少多少线指的是垂直方向的測量线數量,线束越多,雷達能夠探測接受到的信息更多。

市場一般以掃描模塊來對激光雷達進行分類,分爲機械式激光雷達、半固態激光雷達和固態激光雷達,核心的區別是有無機械結構。目前行業在乘用車上以半固態激光雷達爲主。

在成本方面:

根據多個券商以及激光雷達廠商的年報,激光雷達的主要成本是激光的收發裝置,預計佔總成本的50%-60%,其次是IC。

在價格方面:

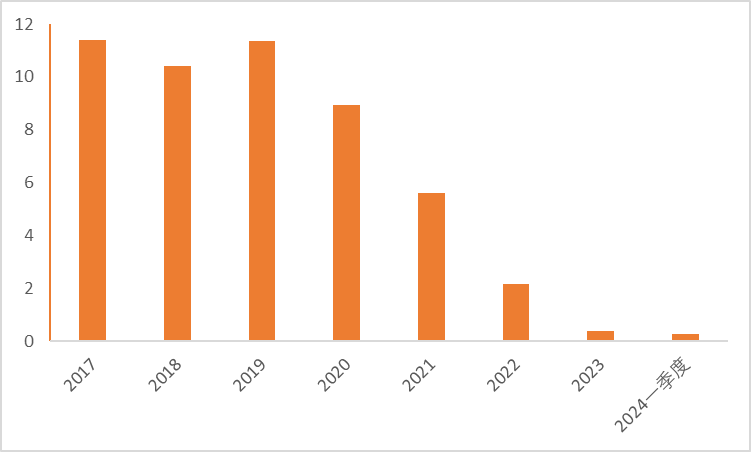

在各方面的技術創新下,激光雷達的成本實現了快速的下降,根據禾賽科技在A股(未上市成功)披露的招股說明書,2017年,其一套激光雷達的價格就達到11.38萬元。而到了2024年,根據另一激光雷達巨頭速騰聚創的2024年一季度報數據,其ADAS應用激光雷達的最新平均售價約爲2,600元。

圖:禾賽科技及速騰聚創激光雷達價格變動匯總情況(萬元)

在市場競爭格局方面:

根據Yole Intelligence 發布的《2024年全球車載激光雷達市場報告》,2023年,全球車載激光雷達市場規模同比擴張了79%,市場規模攀升至5.38億美元。

行業排名前列的是禾賽、速騰聚創以及圖達通,三者幾乎佔據了80%以上的市場份額。

02 發射端VCSEL加速替代EEL

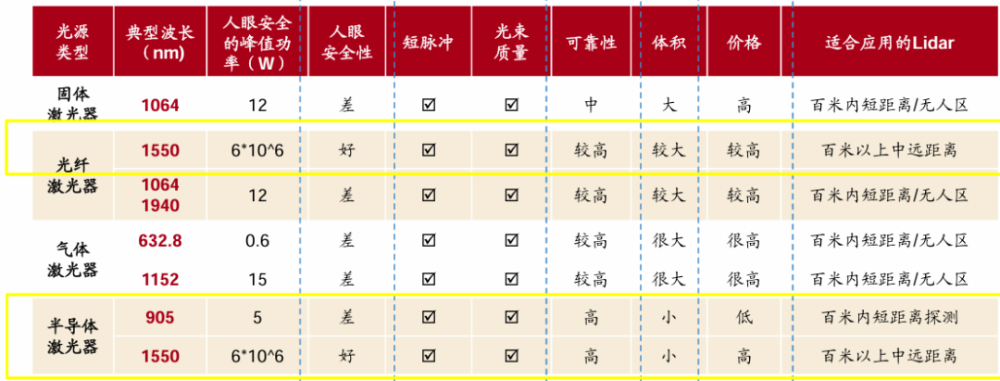

激光器是發射模塊的核心部件,根據類型可分爲:半導體激光器(邊發射激光器(EEL)和垂直腔面發射激光器(VCSEL))、固體激光器、氣體激光器以及光纖激光器。目前使用最多的是半導體激光器。

根據發射的激光波長,激光器可分爲905nm和1550nm(這是由於激光在空氣的傳播特性以及是否有基礎產業鏈決定的),其中1550 nm相對於905 nm對人眼的安全性更高,且探測距離長,因此所使用的是一般是光纖激光器,不過價格較高。目前行業內以905nm爲主,所用的是EEL和VCSEL。

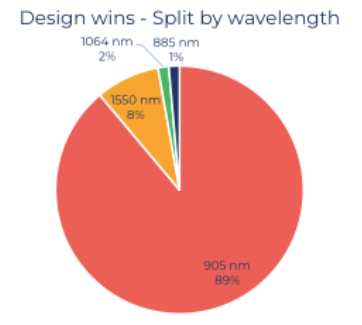

根據Yole《2023年全球汽車激光雷達市場報告》,905nm的激光雷達佔據了絕對多數,其次是1550nm。

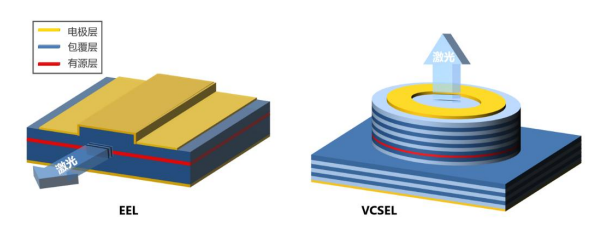

早期激光雷達使用邊發射激光器EEL,其功率效率高,但制造過程包括光刻、薄膜沉積和外接光學組件等環節,難度大,且需要單獨調裝。

VCSEL最早用於光模塊中,而後被用於消費電子領域,比如人臉識別。雖然其功率效率低於EEL,但其無需再進行每個激光器的單獨裝調,且測試方式要優於EEL。

VCSEL偏低的成本符合激光雷達持續降本的趨勢,同時其通過採用多結工藝提升了功率,因此其成爲目前頭部廠商的首要選擇。

下圖中左邊爲邊發射激光器EEL,右側爲垂直腔面發射激光器VCSEL:

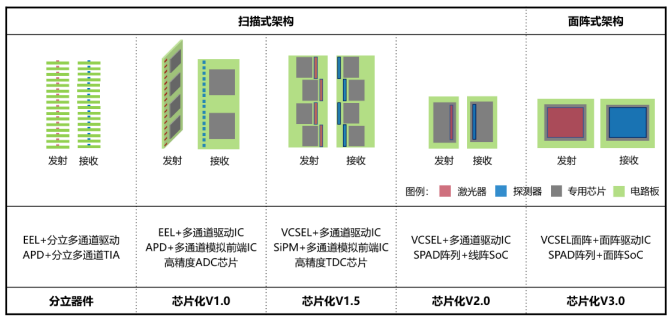

激光雷達頭部企業禾賽科技的得意之作AT128,其發射模塊採用的就是VCSEL,被認爲是業界首款採用VCSEL线光源的長距半固態產品。如果按照禾賽科技的芯片化發展路线規劃,AT128屬於第二代V2.0。

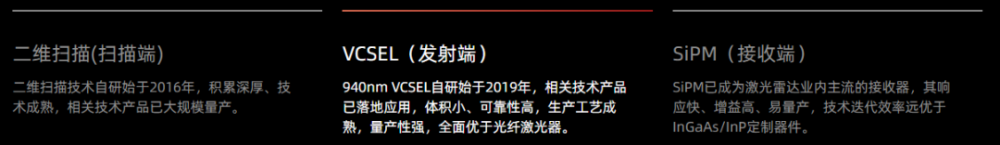

另一個激光雷達巨頭速騰聚創的全固態補盲激光雷達E1以及最新產品M3使用VCSEL激光器。

03 接收端用SiPM/SPAD替代APD

光電探測器是激光雷達接收模塊中的核心零部件之一,其作用是接受從被探測物體上反射回來的脈衝激光,並將其轉換爲電流以實現信息的接收。

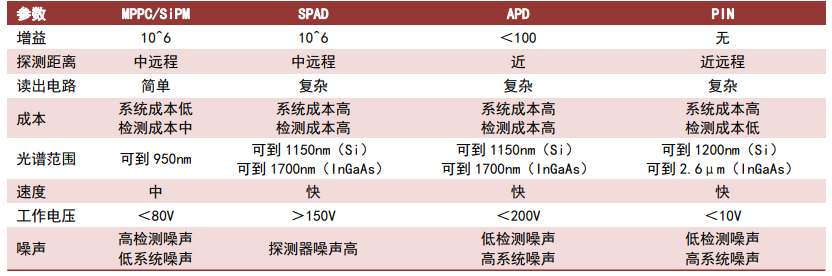

其主要包括:PIN 型光電二極管(PIN)、雪崩光電二極管(APD)、單光子雪崩二極管(SPAD)和硅光電倍增管(SiPM)等,相關性能對比如下圖:

在實際應用中,PIN光電二極管的增益低,適用以FMCW法進行測距的激光雷達,應用不多。APD、SPAD、SiPM是目前應用較廣的技術路线。

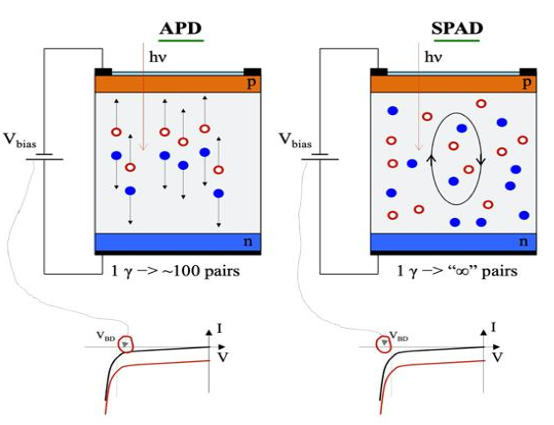

從名字上可以看出,上述探測器基於的原理是二極管的雪崩擊穿效應:

PN結有單向導電性,正向電阻小,反向電阻很大。當反向電壓增大到一定數值時,反向電流突然增加,就是反向電擊穿。它分雪崩擊穿和齊納擊穿(隧道擊穿)。雪崩擊穿是PN結反向電壓增大到一數值時,載流子倍增就像雪崩一樣,增加得多而快。

而激光的光子就起到了誘發“雪崩”的作用,只要監測到二極管反向電流的突然增大,就意味着接收到了光子。

PIN:以PN結爲原型結構,其沒有內部增益,在應用中必須使用電荷靈敏前置放大器和低帶寬濾波放大器;

APD:是一種具有高速度、高靈敏度的光電二極管,其直接在光電二極管上加有一定的反向偏壓,這樣只需少量光子就能誘發雪崩擊穿;

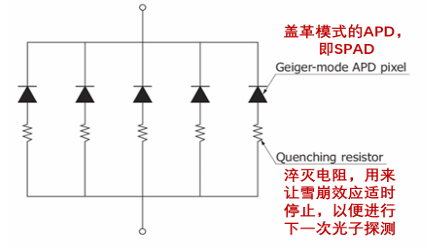

SPAD:在APD的基礎上更進一步,直接施加反向電壓使其處於擊穿狀態,此時甚至只需要1個光子擊中二極管中的電子就能夠誘發大規模的雪崩擊穿(蓋革模式),所以SPAD能夠實現單個光子的探測;

SiPM/MPPC:可以理解爲由多個SPAD+淬滅電阻組成,用於彌補SPAD對光強感知能力不足的問題。

早期由於SPAD技術成熟度不足,激光雷達通常使用APD作爲接收器,而隨着SiPM/SPAD技術成熟,其逐漸成爲主流。

公开資料顯示,禾賽的AT128以及速騰聚創的M1均使用的是SiPM,同時速騰聚創的M3也將繼續使用SiPM,並表示:

SiPM已成爲激光雷達業內主流接收器,其響應速度快、增益高、易量產,技術迭代效率遠優於InGaAs/InP定制器件

04 國產化率偏低

雖然不同類型的激光雷達在結構上存在極大的差異,但整體來看,上文中所述的激光發射和接收模塊合計佔據了成本的大頭,而這兩塊的國產化率偏低。

在發射模塊中:

歐司朗在EEL激光器領域具有壟斷地位,速騰聚創的M1、M2、MX均使用歐司朗的產品;

在VCSEL激光器領域,市場長期被LUMENTUM、II-VI、AMS等企業佔據。例如禾賽VCSEL的供應商便是LUMENTUM。國內的廠商有睿熙科技、長光華芯、老鷹半導體、縱慧芯光、聚光科技等。

不過從長光華芯的年報中看,其VCSEL芯片系列的收入規模在2021年-2023年分別爲819.67萬元、394.33萬元、247.21萬元;從矩光科技年報來看,其汽車應用解決方案的收入規模在2021年-2023年分別爲5,178.46萬元、2,916.47萬元、4,647.31萬元。或可從側面反映出國產VCSEL芯片的現狀。

在接收模塊中:

SPAD/SiPM領域主要被索尼和濱松佔據,安森美也有一定份額,其量產壁壘非常高,價格高昂。根據公开資料,索尼的IMX459在2022年時的價格就高達一枚835元,而一個激光雷達往往需要搭載數顆。

國內在該領域參與的玩家非常少,公开信息有南京芯視界、識光芯科、阜時科技。根據阜時科技官網信息,其於2024年4月10日籤訂商用車自動駕駛全固態激光雷達批量訂單,而這款激光雷達所採用的是其研發的SPAD芯片FL6031。

05 總結

在本公衆號的從單車盈利看車圈價格战:真金換銷量,誰“慌”了一文中,介紹了當前車圈激烈的價格战。

由於我國汽車行業已經逐步從上半場的電動化向下半場的智能化邁進,誰能先讓客戶心中有了“中國智駕看XX”的第一印象,誰便能在競爭中佔得先機。

因此,搭載激光雷達具有L2+的車型同樣是本輪價格战的重點,這便使得激光雷達廠商面臨非常大的價格下降壓力。

另外,純視覺路线的興起也使得激光雷達廠商自身就要加快降本速度防止被拋棄。

從成本端來看,部分廠商通過自研主控芯片來降低了一部分成本,但激光發收模塊偏低的國產化率對於廠商的降本還是形成了一定的掣肘。而車規級芯片實現國產替代的難度是很高的。

所以綜合來看,激光雷達廠商簡直就是受氣包,看似所處賽道廣闊,實際卻坑坑窪窪。

那么春天會什么時候來呢?誰也不知道,唯一確定的是:

只有堅持下去,才有最後見到太陽的資格。

本文作者可以追加內容哦 !

標題:銷量節節攀升,虧損卻在持續,激光雷達行業真難

地址:https://www.utechfun.com/post/410427.html