全世界都在留意着美聯儲的一舉一動,因爲這家央行接下來的舉措,將對全球資金流動帶來影響。

市場普遍預期美聯儲將在9月份开始降息,但是對於降息幅度存在分歧。從最近似乎走向疲弱的美國經濟數據來看,華爾街更期望美聯儲能夠在9月加大降息幅度,以刺激經濟。

無論降息幅度如何,美聯儲將在今年結束加息周期看來成了板上釘釘的事,而目前5.25%-5.50%的高利率也快掉頭向下。

高利率持續市場過長,將會影響到經濟活力,因爲資金成本高昂,資本持有者對所投項目的回報要求也更高,以覆蓋其放棄資金收取無風險利息的機會成本。

而一旦周期轉向,利率從高位回落,資金成本下降,或預期資金成本下降,將令資金方重新考量投資項目,而且由於成本下降,也促使更多的創業者愿意籌措資金進行投資。

然而,即使降息周期來臨,美聯儲也不可能在短時間內將利率下調到位,高利率仍會持續一段時間,在這段時間,已累積了巨量現金收益的科技巨頭,又會將資金用去哪裏?

“六姐妹”合共持有四千億美元現金蘋果(AAPL.US)、微軟(MSFT.US)、谷歌(GOOG.US)、亞馬遜(AMZN.US)、Meta(META.US)和特斯拉(TSLA.US)已分別公布了其截至2024年6月末止的財季業績。

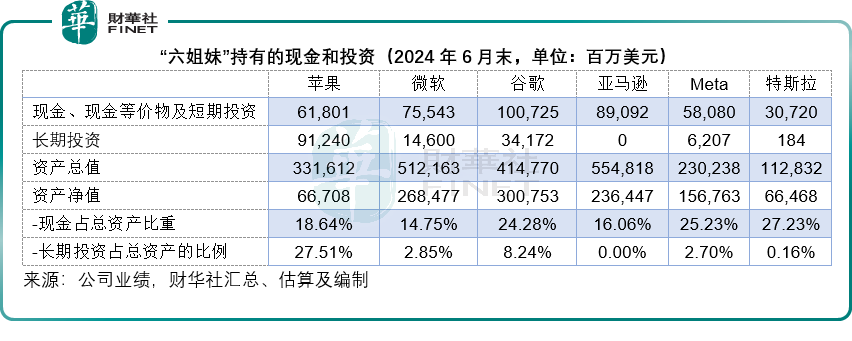

截至2024年6月末,這六大巨頭合共持有現金及短期投資4,159.61億美元,已相當於一個歐洲大國的全年GDP。

除了現金和能快速變現的短期投資外,這六大巨頭還持有一些長期投資,包括蘋果的長期投資達到912.40億美元,微軟、谷歌和Meta的長期投資分別爲146億美元、341.72億美元和62.07億美元,而特斯拉則持有1.84億美元的數字資產,見下表。這些資金都能支持其未來的投資和股東回饋計劃。

從上表可見,現金和投資佔了這些科技巨頭資產總值頗爲顯著的一部分,以蘋果爲例,現金和投資合共佔了其資產總值的46.15%。

這主要是因爲科技公司通常爲輕資產經營(主要收入來自電商但利潤來自AWS的亞馬遜除外),主要資源放在技術上,而不像傳統藍籌工業公司那樣放在固定資產和存貨上,也因此這些科技企業擁有更大的財務靈活性。

以蘋果爲例,截至2024年6月29日(蘋果的2024財年第三財季截止日期,下同),該公司持有現金及現金等價物和短期投資合共618.01億美元,另外在非流動資產項下還有912.4億美元的交易型證券,規模是其固定資產445.02億美元的兩倍以上,是典型的輕資產消費電子公司。

蘋果不從事生產業務,而是將生產外包給代工廠,如富士康,自己進行研發和營銷,因此並不需要花費太高的資本开支進行固定資產投資。相反,憑借其硬件產品行銷全球的品牌優勢,蘋果擁有對其上遊供應鏈的議價力,能夠獲得相對較長的付款期,而在下遊,蘋果以自營零售爲主,能夠直接從終端客戶獲得現金、銀行信用付款,快速回籠資金,這意味着蘋果的現金周期很長。

鑑於美元利率高企,這樣的利率優勢讓蘋果能夠賺取豐厚的利息收入。

2024年6月29日,蘋果的應付账款高達475.74億美元,而其應收款僅227.95億美元,庫存僅61.65億美元,這些應付账款周期較長,蘋果能夠將應付款用於投資或是买入無風險高流動性證券(如美國國債),來賺取利息(得益於美聯儲的高利率)。

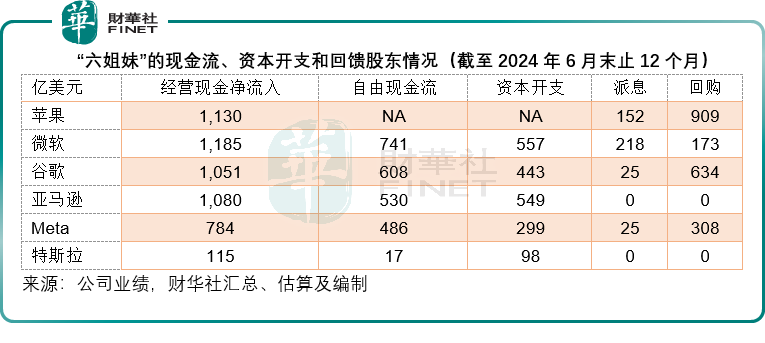

在高利率環境下,項目的回報要求也相應提高,“六姐妹”如何使用這些現金?從其6月財季業績來看,“六姐妹”都傾向於將自由現金流用於回饋股東和投資AI,這也是華爾街日益擔心AI投資過剩,項目回報或不如預期的原因。

蘋果:回饋股東爲主截至2024年6月末止的12個月,蘋果來自經營活動的淨現金流入約爲1,130.41億美元;投資活動產生的淨現金流入爲38.84億美元,財華社發現投資活動的現金流當中大部分是蘋果將到期的投資證券再轉存的現金流調整,如果單從固定資產的投資活動來看,最近12個月的固定資產淨投資流出或約爲21.47億美元,僅相當於其經營活動淨現金流入的1.9%左右。

按照蘋果的現金中性計劃,該公司的回購計劃並沒有設定回購限額,有闲置現金時就用來回購。財華社估算,截至2024年6月29日的12個月,蘋果回購耗資909億美元,並用152億美元來派發股息,回饋股東總額達到1,061億美元,相當於市值3.31萬億美元的3.2%。

蘋果沒有提供自由現金流的具體數據,財華社根據其經營現金淨流入扣減固定資產投資淨流出,估算其自由現金流或有1,109億美元,以此來看,蘋果確實履行其現金中性原則——將除投資以外的經營淨現金流入回饋給股東。

從其經營活動產生的淨現金達千億,而投資活動中固定資產淨流出的金額還不及三十億的規模差距來看,蘋果對於未來的投入不多。

在2024年6月財季的業績發布會上,庫克表示蘋果會持續增加研發投入,而且這些年一直在投資AI和機器學習,未來還會在這些領域投入更多,這是經營开支。資本开支方面,蘋果會與第三方共同進行开發,雙方都會進行投資,部分投資會出現在蘋果的資產負債表上,但另外的投資會反映在合作方的資產負債表上,但這些資金是蘋果支付的,未來還會持續增加投資。蘋果表示會繼續高效利用資本,但並沒有披露資本开支的具體金額。

微軟:靈活調配AI投資於截至6月末止的2024財年,微軟以120億美元回購了32百萬股。到期末,其600億美元的回購項目仍有103億美元的回購額度尚未動用。此外,於2024財年,微軟的董事會宣派了合共223億美元的股息,其未來計劃繼續以股息的形式向股東回饋資本。

單就現金流量表來看,微軟於截至2024年6月末止財政年度支付了218億美元股息,並用173億美元進行了回購。由於現金支出的時間與其公布的時間存在差異,這兩組數據並不一致,但從方向性來看,微軟未來仍會動用數以百億美元來回購和派息。

在業績發布會上,微軟的主席兼CEO Satya Nadella提及其資本开支的用法,首要是投入Azure AI的增長,但會取決於需求信號。資本开支當中包含土地和數據中心興建的資本投入,但有超過六成是配套和工具的投資,會在需求顯現的時候再靈活調配資源的投入。

2024財年第4財季,包括融資租賃在內的資本开支爲190億美元,符合預期,用於物業和設備的現金支付爲139億美元,雲計算和AI相關支出幾乎佔了全部的資本开支,其中大約有一半用於所需的基礎架構和租賃數據中心,很可能要在未來15年甚至之後才能帶來現金效益,其余的雲和AI相關开支主要用於服務器,包括CPU和GPU,根據客戶需求來投資。

管理層表示,微軟的全年資本开支的結構與之相若,截至2024年6月末止的財政年度,微軟的資本开支爲557億美元。

微軟的CFO表示會擴大2025財年在基礎架構投資的資本开支,預計會高於2024財年的水平,這些資本开支將取決於需求訊號,以及其服務的使用。2024財年,微軟的經營活動淨現金流入爲1,185.48億美元,自由現金流仍有741億美元,從其經營活動持續產生現金流的能力來看,就算增加資本开支,也仍有足夠能力提升回饋股東的力度。

谷歌:投資不足的風險要比過度投資大得多谷歌在其2024年上半年業績中表示,資本开支主要用於數據中心和寫字樓以及信息技術資產的土地和建築,會通過購买物業和設備以及租賃協議,爲其服務和產品的增長提供容量。目前在建的主要爲技術基礎設施和寫字樓。

於2024年上半年,谷歌的資本开支爲252億美元,較上年同期的132億美元增長近一倍,該公司指出,增加了對技術基礎設施的投資,包括服務器、網絡設備和數據中心,以支持其業務增長和長期項目,尤其是AI產品和服務。

2024年上半年,谷歌以317億美元的資金回購了2.03億股。2023年4月,谷歌的董事會授權該公司700億的回購額度(適用於A類股和C類股),2024年4月,董事會再額外增加700億美元的回購額度。到2024年6月30日,谷歌仍有749億美元的回購額度。2024年4月25日,谷歌母公司宣派現金股息每股0.20美元,該公司計劃未來會开始支付季度現金股息。

展望未來,該公司預計今年余下時間的季度資本开支都大致等於或高於第1季的資本开支120億美元,這或意味着其全年資本开支可達490億美元。

在業績發布會上回答分析師關於AI投入是否能帶來回報的問題時,谷歌管理層表示,現在正處於這個非常轉型時期的早期階段,在技術領域,需要積極地在一個決定性的領域進行前期投資,尤其是那些能跨領域爲其核心產品帶來好處的項目,包括搜索、YouTube和其他服務,以及推動雲計算的增長,並支持長期創新投資和其他創新投資。

管理層認爲,在進行這樣的轉型時,投資不足所帶來的風險要遠高於過度投資的風險。即使存在過度投資,由於這些項目爲對谷歌有用的基礎設施,而且擁有很長的使用期限,能夠將成本/風險攤分。但如果此時投資不足,無疑會存在很大的倒退風險。管理層強調會評估每一美元投入的價值。

亞馬遜:一把梭哈,all in投資截至2024年6月末止的12個月,亞馬遜的經營活動產生淨現金流入1079.52億美元,資本开支就用了大半,達到549億美元,產生自由現金流530億美元。

2024年上半年,亞馬遜的資本开支爲303億美元,遠高於2023年上半年的235億美元,主要用於技術基礎設施的投資(大部分用於支持AWS業務擴張),以及爲其履約(倉儲和物流)網絡擴容。

該公司預計2024年的資本开支將顯著上升,主要用於技術基礎設施的投資。管理層在業績發布會上表示,2024年下半年的資本开支將會更高,其中大部分將用於支持AWS基礎設施的擴容,因其持續看到生成式AI和非生成式AI工作量需求強勁。

2022年3月時,亞馬遜的董事會授權了100億美元的回購額度,沒有期限。於2023年上半年和2024年上半年,亞馬遜都沒有進行回購,該回購項目仍有61億美元的回購額度,但從亞馬遜的資本开支計劃來看,接下來該公司或會加大投資力度,或暫時沒有余力回饋股東。

Meta:投入不會立竿見影,但能爲未來帶來機會截至2024年6月末止的12個月,Meta的經營活動產生淨現金流入784.22億美元,而該公司的資本开支則達到299億美元。剩下的資金,Meta用25億美元派息,308億美元進行回購。

Meta管理層預計,其2024年全年資本开支將處於370-400億美元之間,而之前爲350-400億美元,並預計2025年的資本开支會顯著上升,主要投資於人工智能研究和產品开發。

CFO在業績發布會上提到,明年有很大部分的資本开支將用於爲其生成式AI項目訓練大模型,但預計這些投入在2024年或2025年不會帶來重大的收入增長,但預計這些投入可爲其未來帶來新的收入機會,例如通過AI將核心廣告業務效率提升,更加規模化,更加定制化,驅動業務發展,實現消費體驗變現等,更能制造內部增長動力,但重申這需要較長時間來實現效率的提升和收入的增長。

特斯拉:要做的事太多在業績發布會上,特斯拉的CFO表示,第2季的資本开支雖然較上季有所下降,但仍預計全年資本开支將超過100億美元,因特斯拉會增加對50k GPU集群的投入,此新中心將增加特斯拉擴容FSD和其他AI項目的能力。

於截至2024年6月末止的12個月,特斯拉的經營活動產生淨現金流入115.32億美元,資本开支用了98億美元,自由現金流僅17億美元,零派息和零回購。

特斯拉有太多事情需要做:Dojo芯片、產能擴張(包括電動汽車、儲能和4680電池)、FSD升級、新產品研發、人形機器人升級、工藝流程優化的探索等等,這些項目都需要大量的資金投入,而特斯拉現在面臨電動汽車銷售增長放緩的壓力,如何利用其現有業務所產生的現金流來支撐馬斯克無限大的野心,將是特斯拉未來要克服的問題。

總結這六大科技巨頭,之所以能取得成功,是因爲它們擁有一個能持續高效率產生經營現金淨流入的業務體系,資助其進行擴容投資和回饋股東。

在高利率環境下,它們通過回購和派息回饋股東,以更有效地使用資金。但這兩年,隨着生成式AI所帶來的發展機遇,這些科技巨頭將更多的財務資源投入到AI發展中,正如谷歌管理層所說,過度投資暫時不是目前所擔心的,所擔心的是投資不足導致失去技術領先優勢,這對於科技企業來說,才是噩夢。

美聯儲降息,或可讓這些科技企業松一口氣,它們不用緊巴巴地計量着機會成本,而它們投資孵化的項目或可獲得更高的估值(因爲利率降低),以向股東交代。更重要的是,它們的下遊客戶荷包松動起來,有利於增加它們的收入。

作者:毛婷

本文作者可以追加內容哦 !

標題:回購還是投資,華爾街“六姐妹”現金去哪兒了?

地址:https://www.utechfun.com/post/409992.html