記得點擊上方藍字關注我們~

NEWS

新品種預熱丨多晶硅系列二:

上遊供應格局分析

多晶硅期貨上市已經提上日程,後續將在廣州期貨交易所掛牌交易,有望成爲工業硅、碳酸鋰之後的第三個新能源期貨品種。本系列文章將帶各位投資者朋友提前了解多晶硅產業,爲後續投資交易打下基礎。前期系列一介紹了多晶硅基礎知識,本文系列二將重點介紹多晶硅供應端情況。

(一)全球供應:產能穩步增長,

中國佔據絕對優勢地位

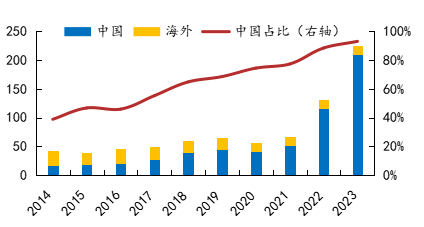

近十年來,全球多晶硅產能整體呈穩步增長趨勢。2023年全球多晶硅產能達到225.6萬噸,同比增長71.6%,主要得益於下遊光伏裝機快速增長拉動需求,使得較多企業紛紛進行擴產。其中,中國產能達到209.9萬噸,佔比全球總產能比例達到93.1%,海外產能主要分布在德國、美國、馬來西亞、以及日本等。

圖表1:2021-2023年全球多晶硅產能(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

從全球產能變化來看,近年來產能增量主要來自於中國,而海外國家擴產計劃較少,基本維持穩定。中國多晶硅產業在全球範圍內迅速崛起的原因主要有二,(1)多晶硅提純過程需要消耗大量電能,而中國能源成本較海外其他國家具有較大優勢,疊加下遊光伏裝機需求刺激,使得中國光伏企業布局較多一體化產能,形成規模優勢;(2)由於協鑫科技收購SunEdison後擁有較爲先進的顆粒硅技術,經過多年的進一步研發,該生產工藝的穩定性與安全性得到有效保障,以及大幅降低多晶硅的生產成本,同時也獲得下遊市場的認可,使得近兩年顆粒硅的產能也得到大幅的擴張。未來多晶硅產能增量仍主要來自中國,根據中國有色金屬工業協會硅業分會預測,預計2025年中國產能將提升至400萬噸,進一步鞏固供應大國地位。

圖表2:2014-2023年全球多晶硅產能(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

從全球產量來看,近十年來隨着多晶硅產能的擴張,產量也呈現穩步增長的趨勢。2023年全球多晶硅產量達到159.7萬噸,同比增長70.3%。其中,中國產能達到147.1萬噸,佔比全球總產能92.1%,其余海外產量主要來自德國、美國、馬來西亞、以及日本等。自2016年起,中國多晶硅佔比全球產量首度超過50%,之後佔比呈現出逐年增長的趨勢,已佔據全球絕對優勢地位。

圖表3:2014-2023年全球多晶硅產量(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

(二)國內供應:產能&產量雙增,

多分布於能源優勢地區

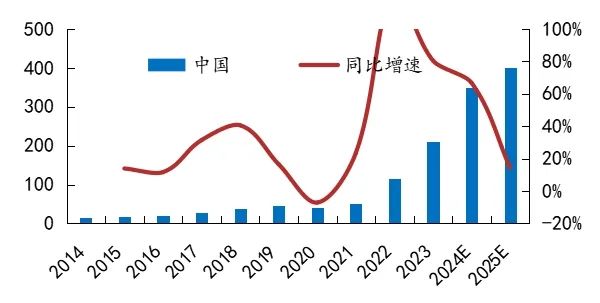

近些年,國內光伏行業在國家政策扶持下呈現高速發展,同時帶動多晶硅產能出現明顯增長趨勢。2014-2023年期間,多晶硅產能從16.5萬噸增加至209.9萬噸,年均復合增長率達到32.7%。自2020年以來,多晶硅價格一路走高,使得較多企業紛紛布局較多“一體化”產能項目,該部分產能於2022年下半年开始陸續投產釋放,使得2022、2023年的產能同比分別增加124.1%、80.5%,遠高於年均復合增長率。

目前,行業依舊尚存較多未投放的新增產能項目,據中國有色金屬工業協會硅業分會預測,隨着國內新增產能的持續釋放,預計2025年底多晶硅產能將達到400萬噸,但國內產能已經出現飽和跡象,同比增速將出現放緩。

圖表4:2014-2025年國內多晶硅產能及同比增速(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

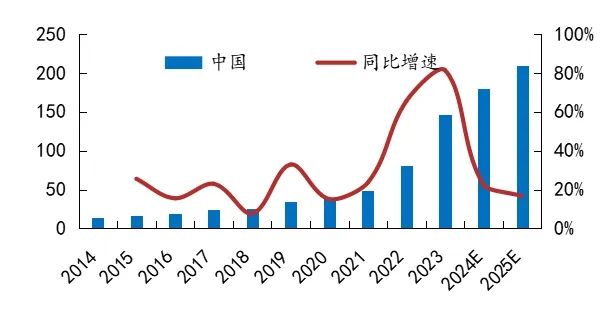

近十年來,國內多晶硅產量主要受新增產能投產以及成品價格波動等因素影響,整體呈現增加趨勢。2014-2023年期間,國內多晶硅產量從13.5萬噸增加至147.1萬噸,年均復合增長率達到30.4%。其中,2018年受光伏行業“531新政”等相關政策的影響,企業开工率有所下降,當年多晶硅產量同比增速爲7.7%,創下近十年低點。2020年,受市場持續低迷等因素影響,多數企業進行減產檢修操作,使得產量增速再度下滑。但2021年之後,多晶硅市場出現明顯好轉,出現“供不應求”局面,生產企業一方面紛紛提高產能利用率,另一方面積極擴建新增產能項目,使得產量增速出現大幅走高,2023年同比增速創下歷史新高,達到81.4%。隨着後續新增產能進一步投產釋放,預計後續產量將持續逐年擡升,但產量增速或將出現放緩。

圖表5:2014-2025年國內多晶硅產量及同比增速(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

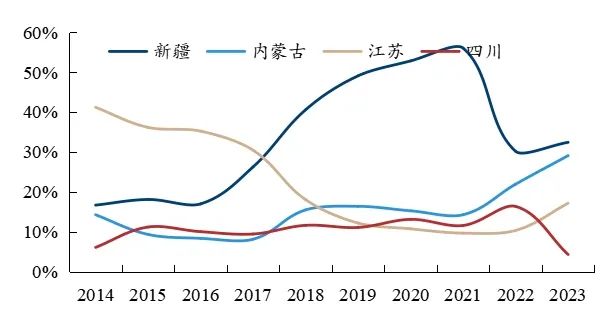

分地區來看,由於多晶硅產業受電價影響較大,產能逐步向新疆、內蒙古等能源相對優勢的地區集中。2014-2023年期間,國內多晶硅產業經歷了產能重心轉移的過程,主要體現爲主產地由江蘇往新疆、內蒙古、四川等地轉移。2014年,國內多晶硅產能分布比例爲:江蘇41.3%、新疆16.7%、四川6.1%、內蒙14.3%,四地產能合計佔比78.4%;2018年开始,各地產能逐步向新疆和內蒙地區轉移,當年國內產能布局佔比爲:新疆42.8%、內蒙16.3%、江蘇19.0%、四川12.2%,四地產能合計佔比提高到90.4%。

近兩年來,新疆多晶硅產能佔比出現較明顯下降,一方面,由於國外部分國家對新疆實施非法制裁,當地多晶硅產業受到一定程度上影響,使得新增產能項目多轉向其他地區;另一方面,多地政府積極針對硅產業進行招商引資,內蒙古、青海、甘肅、陝西、雲南等地出現較多新增產能項目。

圖表6:2014-2023年國內多晶硅分地區產能變化

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

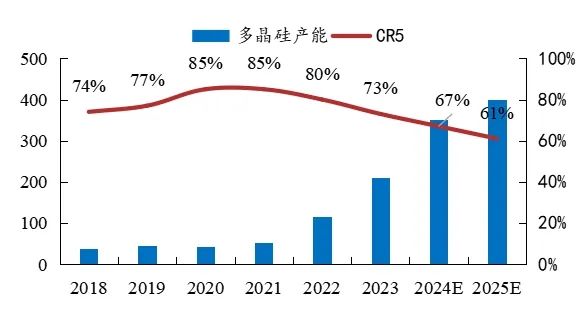

從行業集中度來看,多晶硅行業集中度較高,但隨着較多新增產能項目的釋放,集中度出現較爲明顯下降。截至2023年底,國內多晶硅CR5爲73%,相比於2022年降低七個百分點,已連續兩年下降。根據硅業分會統計的企業擴產計劃來看,隨着新進入的企業新增產能陸續投產釋放,預計未來行業集中度將進一步降低。

圖表7:2018-2025年國內多晶硅產能以及CR5變化(萬噸)

數據來源:中國有色金屬工業協會硅業分會 廣州期貨研究中心

本文爲各位投資者朋友介紹了多晶硅供應端情況,包括全球&中國供應分布與變化、行業集中度、以及發展趨勢等方面。在接下來的系列文章中,我們將繼續探討多晶硅產業的需求端、現貨貿易情況、行業政策及產業發展趨勢。

向上滑動閱覽

廣州期貨研究中心

投資咨詢業務資格

證監許可【2012】1497號

分析師:許克元

F3022666

Z0013612

研究中心簡介

廣州期貨研究中心匯集國內外頂尖學院人才,擁有一批理論基礎扎實、產業經驗豐富、機構服務有效的分析師,現組建了宏觀金融、金屬、農產品、能源化工等研究團隊。研究中心針對客戶不同需求,爲客戶提供針對性的風險管理顧問、研究分析服務和交易咨詢等專業服務,幫助客戶捕捉投資機會,提升風險管理能力。

免責聲明:本報告的信息均來源於公开資料,我公司對這些信息的准確性和完整性不作任何保證,也不保證所包含的信息和建議不會發生任何變更。我們已力求報告內容的客觀、公正,但文中的觀點、結論和建議僅供參考,報告中的信息或意見並不構成所述品種的操作依據,投資者據此做出的任何投資決策與本公司和作者無關。

本文作者可以追加內容哦 !

標題:新品種預熱丨多晶硅系列二:上遊供應格局分析

地址:https://www.utechfun.com/post/370815.html