“這是價值事務所的第1485篇原創文章”

通策醫療近期交出來的三季報,算是上半年的延續,反正就是四個字—“不太好看”。

2023前三季度公司實現收入 21.8億元(+2.1%),歸母淨利潤 5.1億元(-0.7%),扣非後約 5 億元(-0.1%)。單三季度實現收入 8.2 億元 (+0.1%),歸母淨利潤 2.1億元(-5.6%),扣非後約 2億元(-3.4%)。

根據公司投資者交流的披露,其各項業務拆分如下:

前三季度種植收入3.44億,同比增長7.9%;單Q3種植收入1.15億,同比增長0.3%。

前三季度正畸收入4.21億,同比下降2.4%;單Q3正畸收入與去年同期基本持平。

前三季度兒科業務收入3.91億,同比增長1%;單Q3兒科業務收入1.49億,同比增長1%。

前三季度修復收入3.31億,同比增長5.5%;單Q3修復收入1.75億,同比增長1.4%。

前三季度大綜合業務收入5.86億,同比增長4%;單Q3大綜合業務收入2.17億,同比增長1.8%。

總之,不論是公司整體情況還是單獨的業務,基本都是持平,沒啥大的變動,這其實挺讓人奇怪的。

畢竟種植牙集採在4月份落地,按照公司的說法:種植牙集採價格約6000元,由於價格較低,整體呈現出較強的以量換價趨勢,公司單三季度種植牙顆數同比增長高達58%,前三季度整體也有46%的增長,而且公司認爲種植牙數量量的增長還將加快。

雖然因爲價格有一些損失,使得種植牙整體營收相對持平,但種植牙顆數增長如此強勁,按理說應當也讓公司患者數有所增長,從而帶動其他業務有所表現,事實好像也確實如此。按公司的說法:1-9月省內的門診人次是219.15萬人次,同比增長9.7%;省外的門診人次是29.49萬人次,同比增長8.1%;整體是248.64萬人次,同比增長9.6%。

但這逼近雙位數增長的客流卻並沒有讓公司總營收有所表現,只能說不止種植牙,應當是整體客單價都有所承壓,可能還是消費力不太足。畢竟牙齒還不太算特別着急的剛需,拖一拖還是OK的。

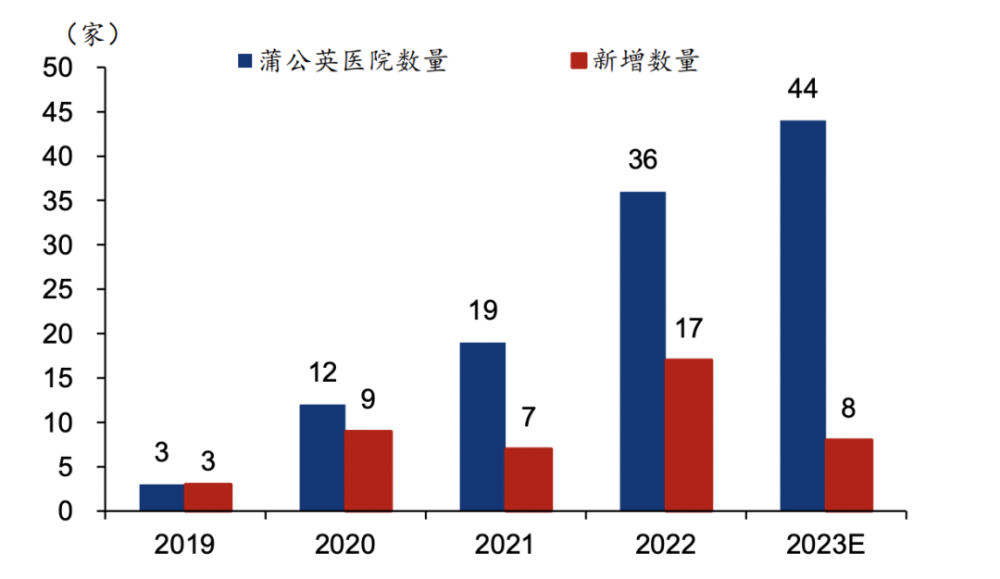

2023年通策業績整體雖然表現平平,但看看經營狀況還是有不少亮點。截至2023Q3,公司體內有 40 家蒲公英醫院,22 家已實現盈利,5 家醫院達到盈虧平衡,13 家醫院尚在培育期。

蒲公英醫院2023前三季度門診量達到56.91萬人次,同比增長61%,共計實現收入4.45億,同比增長50%(消費疲軟在這裏也表現出來了,收入增速低於門診量增速),蒲公英整體收入在醫療服務裏面已佔到20%左右;實現淨利潤5500萬,同比增長117%,毛利率31%,較去年同期增加2pct,淨利率 12.5%,較去年同期增加3.9pct。

對於蒲公英醫院,通策的管理目標是單家收入超過5000萬,牙椅單產達到150萬。按公司的規劃,蒲公英的中長期目標至少應該是100家。

換句話說,蒲公英醫院中長期有望給通策貢獻50億營收,如果能達到通策整體20%+的淨利率(就不拿旗艦醫院30%-40%淨利率算了),則能貢獻10億以上的利潤,相當於能再造一個通策。

01

價值事務所

不可復制的通策醫療

誠然,通策近兩年的業績都有些讓人失望,本來市場對通策的預期是,2022年在疫情影響下是低基數,2023年應該有“報復式反彈”,就像2020-2021那樣(2021雖也有疫情影響,但整體比起2020還是有不俗的增長)。

哪知2022基數這么低,2023放开了,居然還同2022持平,這就讓大家不高興了。

不過,如果大家看的企業足夠多,就會發現這種情況不止出現在通策身上,很多消費企業包括消費醫療都出現了2023成績比2022還要爛的情況。

如果只是個別企業出現這種情況,我們可以說個別企業或許遇到什么困境,但如果大家都如此,這就另當別論了。

橫向比較而言,通策在行業中還是邏輯最硬的。前不久,超高端牙科診所馬瀧齒科向港交所提交招股說明書,這個拔一顆牙收費五千、正畸一次動輒過10萬、人均創收240萬的超高端牙科診所,竟然還是虧錢的。

外表光鮮亮麗的通策同行們,仔細扒开底子一看,各有各的心酸,他們之所以賺不到錢,核心在於留不住牙醫+降不下來的營銷費用。

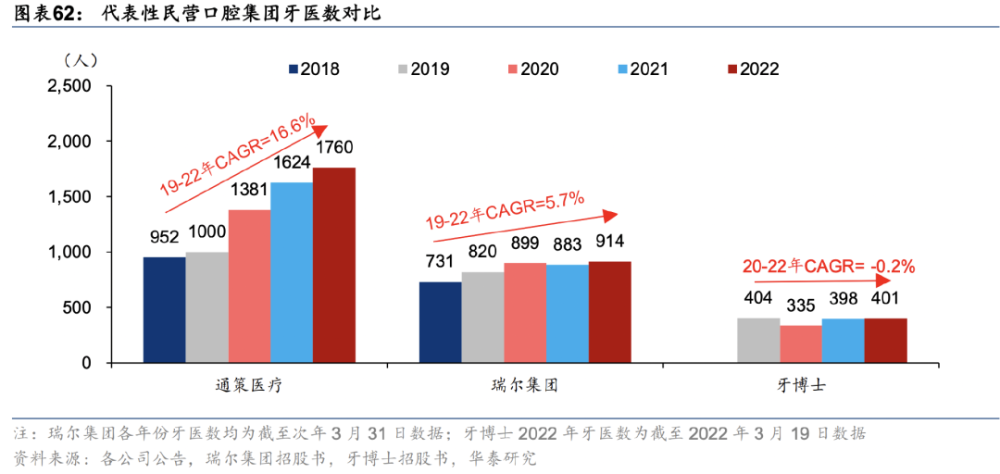

先說牙醫,我們看下圖,幾家代表性的口腔集團中,也就通策可以想招人就招人,這背後其實是有原因的。

根據2020年財報數據計算,瑞爾每名全職醫生的平均收入是128.79萬元,通策這個數字是46萬元,假設通策給醫生的錢向瑞爾看齊,通策2022年1760名牙醫需額外支付15億工資,立馬便能扭盈爲虧。

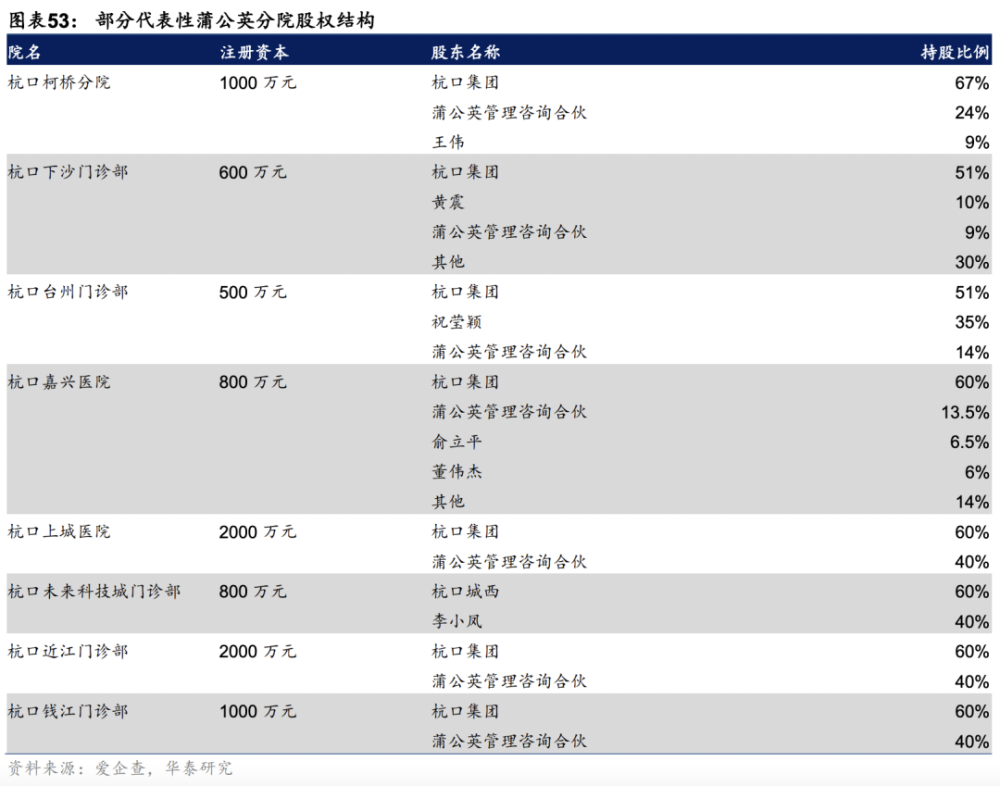

通策之所以可以留住醫生,薪酬還能比同行低這么多,核心在於它有兩把武器。其一,他有一套成熟的同醫生進行利益捆綁的模式,通過下圖不難發現,在通策的蒲公英醫院中,醫生都是合夥人(個人股東一般是院長,蒲公英管理咨詢合夥是當地分院的醫生集團股權平台),給通策幹就是給自己幹,同時,醫生還可以得到平台的賦能,比完全自己單幹省心省力得多。

其二,通策使用年輕醫生+主任醫生的團隊模式來提升看診效率。在通策模式下,一個主任帶上六七個年輕醫生,一天的看診量就可以達到200人,平均每名醫生的看診量接近28人次/天,而隔壁的馬瀧平均每名醫生的看診量約爲7人次/天,僅爲通策的1/4。

之所以通策可以用年輕+主任醫生團隊模式,同行用不了,核心就在於通策有杭口、寧口這種看似是公立醫院其實是私立醫院的旗艦店,這種旗艦大醫院保留了傳統公立醫院從實習醫生、主治醫生、副主任醫生再到主任醫生的晉升結構,如此,年輕醫生不僅有按部就班的提升機會,遇到疑難雜症時,也可以直接在院內請教老師,通過快速積累提升解決復雜問題的能力。

換句話說,通策相當於有一套傳統大型公立醫院的培養人才制度,在此制度下,每年都能從各個口腔院校招收大量的口腔畢業生,這些年輕醫學生的月薪差不多在8千-1萬,可謂性價比極高。

此外,正是有杭口、寧口這兩大金字招牌,通策的營銷費用率無限趨近於0,馬瀧和瑞爾的銷售費用率分別爲17.9%和5.5%。

遠遜於同行的人力成本和營銷費用,使得通策的賺錢神話同行完全不可復制。

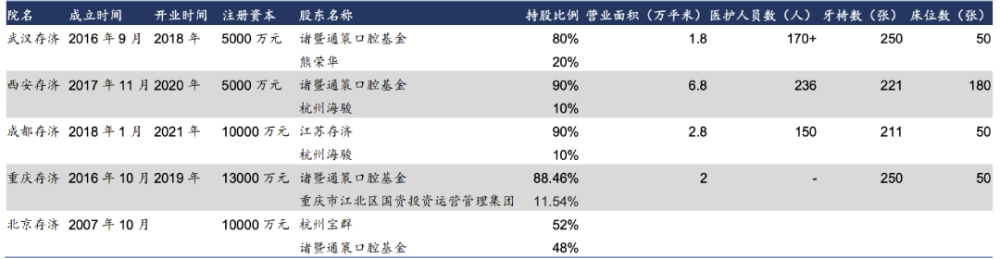

通策深知自己能有這樣的賺錢能力,全靠杭口、寧口這兩個超級旗艦大院,因此,通策在省外的動作都是先不計代價培養超級旗艦大院,再謀他求,於是有了掛着中國科學院大學招牌的各種存濟。不過培養這種旗艦型大院非一朝一夕之功,所以到現在效果都還不太明顯。根據公司的披露,武漢存濟已於 2021 年實現盈虧平衡。按公司投資者交流的說法,武漢存濟2023年7月盈利80w,西安略快於武漢的發展速度,2023年預計盈利7000-8000w,目前,武漢存濟的總院+分院模式已日漸成熟,除武漢外,西安、成都兩地的存濟口腔醫院發展也相對領先。

02

價值事務所

寫在最後

總的來說,口腔行業長坡厚雪,目前在人群中滲透率還極低,通策擁有高壁壘、難復制、堪稱獨一無二的“區域總院+分院”模式,雖短期業績有波折,長期還是非常值得期待的。

聲明:文章僅記錄作者思想,不構成投資建議,投資有巨大風險,需謹慎謹慎再謹慎,希望大家像對待裝修房子一樣對待自己的投資,不要讓挑公司的時間還不如你挑家具的時間來得多,你對待小錢能反復權衡,怎么對待大錢反而如此草率?

本文作者可以追加內容哦 !

標題:曾跟茅台齊名的超級大白馬,通策醫療,暴跌80%後機構殺回來了

地址:https://www.utechfun.com/post/324252.html