重點概要

如何看待本周一的市場暴跌?近一周期權隱波和股指期貨貼水率極速攀升,這背後的本質原因是什么?雪球大量敲入,面對持倉的雪球合約,投資者目前的最優策略是什么?我們又該如何看待雪球產品對整個資本市場的影響?本文將基於專業機構調研和模型測算,力求給出一些最客觀、最全面的解析。

PART1 背景

24年开年以來,代表中小盤股指數的中證500、中證1000持續下挫,本周一(1月22日),這兩大指數的日跌幅更是分別達到了4.73%、5.77%,均創下了23年以來的單日最大跌幅。截止周一收盤。全年跌幅已分別達到-11.94%、-15.06%,而這兩大指數正好是股指雪球掛鉤規模最大的A股2大標的。同余終端在之前的研報《同余研報0108(市場是否已到了雪球集中敲入點位?23年雪球投資收益又如何?)》中對存量雪球的敲入點位做了分析,客觀來講,當前確實已有相當規模的指數雪球發生敲入。

在這樣的背景下,如何去看待本周一的市場暴跌?近期的波動率和貼水率極速攀升,其背後的本質原因是什么?面對已敲入或接近敲入的合約,雪球投資者目前的最優策略是什么?不少自媒體將市場下跌的元兇指向了雪球產品發行,該如何客觀的看待這一論調?經歷過這輪集中敲入的風險教育,投資者該如何提升自己的場外衍生品投資策略?本篇文章將結合深度的場外期權數據及專業機構調研,對以上問題給出全面客觀的分析。

01

如何理解本周一(2024/1/22)的市場暴跌

如上文所述,上周中證500和中證1000連續回調後,已經進入了股指雪球敲入相對密集的區域,也是雪球對衝風險比較大的位置。根據交易定價模型,隨着標的價格持續下跌,並接近敲入價格,delta會逐步增加到100%以上(障礙平滑後在120%-130%,少數接近到期的合約會在150%以上),即券商需要买入超過雪球名義金額的股指期貨;當標的價格跌穿敲入障礙,由於雪球的損益變成了標的本身的損益,因此delta會快速回到100%,即券商保持與雪球名義金額相等的股指期貨。交易台由於需要對衝這部分臨近敲入的股指雪球進行被動執行賣出股指期貨的操作,疊加小盤股因子的過度擁擠和股票流動性的下降,風險情緒快速傳導。

一些機構开始進行止損拋售中小盤股票而引起進一步的踩踏,小部分多頭資金也在賣出股指期貨進行風險對衝,疊加一些CTA策略的趨勢跟蹤,股指期貨的买盤大幅減小,流動性進一步枯竭(IM2409跌停)。所以周一股指的暴跌,是由雪球對衝交易、小微盤股抱團策略瓦解、金融機構紀律性止損、風險情緒進一步蔓延導致流動性惡化等事件綜合產生。

02

如何解釋近期的隱波和貼水率的極速攀升?

隨着市場近期的下跌,期權隱波和股指期貨貼水率大幅攀升,屢創新高,這背後的原因是什么?這樣的態勢又是否能持續呢?我們可以結合歷史情景做一下深度分析。

1、期權隱含波動率

截止本周一,四大股指的各期限隱含波動率均快速上升至近半年最高分位數,中證1000的1M隱波達到35.9%,單日上升10%,代表中長端隱波水平的6M隱波也罕見的單日上升幅度達到5%;其余股指隱波雖然上升幅度小於中證1000指數,但多個期限的平值隱波也創了近一年來的新高。隱波作爲市場情緒的經典代表(參考美國市場的VIX指數),市場下跌時期的快速走高反應了市場非理性悲觀情緒的迅速放大。

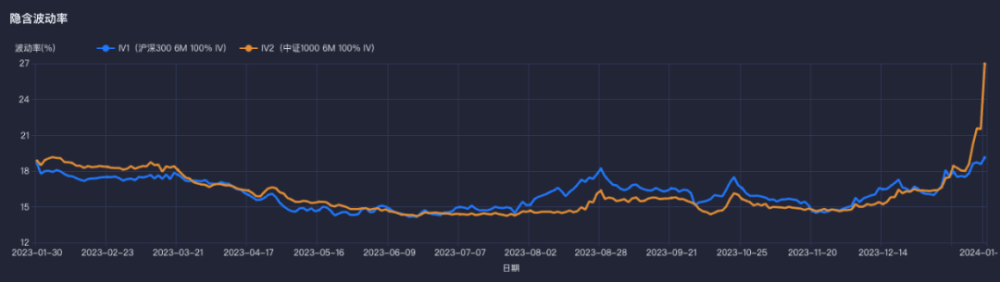

滬深300隱波 VS 中證1000隱波(數據來源:同余終端)

值得注意的是:中證1000隱波相對滬深300隱波的快速上升,也進一步說明了恐慌情緒在下跌幅度更大的中證1000上被嚴重放大。上圖爲中證1000與滬深300近1年場外長期限波動率(6M_IV)的走勢對比圖,如圖所示近一年期間以代表小盤股的1000指數與代表大盤股的300指數的6M隱波差值在0%附近震蕩,而這一走勢在上周被打破,一周的時間內300指數的6M_IV上升了1.65%,而1000指數的6M_IV上升了8.35%,市場對於小盤股的風險溢價(Risk Premium)在短期內極速擡升。

中證500-3M隱波VS 3M歷史波動率(數據來源:同余終端)

同時,通過簡單分析隱波與歷史波動率(HV)之差的變化,我們也可以感受到目前市場的極度悲觀情緒,短時間的大幅下挫產生了非理性的恐慌。以中證500爲例,如上圖所示自2022年2月至今,期限爲3M的歷史波動率與隱含波動率走勢,本周一3M隱波跳升5%至24%以上。而歷史上最近一次3M隱波在類似水平是2022年4月中下旬,22年那次IV是階梯性地用了1個半月的時間上升至同樣水平,本次只用了1個交易日;再對比下兩次隱波極速上升時隱含波動率和歷史波動率的差值,本周一IV-HV spread爲5.72%,而2022年4月份的IV-HV spread爲負數。兩次類似的標的大幅下跌行情下,此次市場迅速給出了更高的風險溢價,恐慌情緒明顯高於去年4月份。

2、股指期貨貼水率

如下圖所示,本周一(1月22日),四大主流股指期貨貼水率全天持續走高,下午2點後波動加劇,中證1000當月合約IM2402年化貼水率盤中曾一度飆升至超過80%,創歷史新高,隔季合約IM2409更是極度罕見的在上市第一天直接跌停,基差擴大至-400多點。

IM合約貼水率本周一盤中走勢(數據來源:同余終端)

此前,同余終端發表過2期貼水相關文章《同余研報0814(附專題:股指期貨貼水近期大幅下降深度分析)》與《同余研報1127(深度:股指期貨貼水率走勢分析與預判)》,其中闡述了影響貼水的4個主要因素。目前來看,股指分紅的影響幾乎可忽略不計。市場中性策略方面,由於24年以來貼水的不斷上升,量化中性策略开倉對衝成本在不斷增加;甚至由於貼水的不斷上升,部分中性策略受益於空頭收益的大幅上升還會提前止盈平倉。

而雪球對衝方面,近兩周隨着市場下行雪球臨近敲入密集區,場外交易台整體上需要賣出股指期貨多頭以減少delta頭寸暴露,對貼水產生擴大影響。但相比於IC、IM日均超1000億的總成交額,此部分佔比估算不會超過股指期貨日均成交額的20%,並不是貼水擴大的主要推動因素。而市場恐慌情緒的放大和短期流動性的匱乏,則成爲了貼水率攀升的最主要推手,一些CTA策略的趨勢跟蹤、部分機構的風險對衝、恐慌情緒導致的大規模“front run”交易,均導致了貼水的極速攀升。

那么,這樣的極端波動率和貼水率攀升是可持續的么?答案顯然是不能的。這是因爲,回看幾十年的海外成熟市場和近幾年的國內市場,隱波和貼水是具有明顯的均值回復特性的。短期極值往往會快速回復至長期均值,極端行情往往是由於大量資金單邊交易或者流動性的持續性枯竭,代表了市場的一致悲觀情緒。短期情緒達到極度悲觀時,市場風險獲得釋放,各類主流策略將迅速參與交易,相互制衡。例如目前的超高貼水環境,對部分指數增強和期現套利類策略均是極佳的建倉時點。

03

面對已敲入或接近敲入的雪球,當前的最優策略是什么?

由於恐慌情緒的蔓延,不少投資機構爭相向交易台提出了提前平倉或改結構(主要是降低敲入價)的訴求。但客觀來講,近期的恐慌情緒顯著放大了市場波動,而這種波動很大概率是難以持續的,在這種情緒主導和市場環境明顯不利的情況下做出的平倉及改結構需求,很多都是不理智的,要承擔非常大的折損,或許1個月後回頭再來看,很多投資者會後悔當前的衝動操作。具體來講:

1、已敲入雪球

顯然這個時候已經沒有什么操作空間,按照結構設計本質上已變成持有現貨。事實上,大部分已敲入未敲出的雪球合約,按照目前雪球產品發行的經驗,到期後將轉爲指增(指增幅度一般到期後確認),也就是持有收益要比持有現貨更高。即使不考慮轉指增這個選項,敲入的合約也還是存在一定的再次敲出概率,相當於隱含了一個二元看漲期權,一年以上合約具有較高的時間價值,潛在收益依然優於現貨。因此,對於已敲入的雪球,除非有非常急切的資金需求,一般還是建議持有到期。

2、接近敲入的雪球

從估值模型的角度來看,投資者买入雪球產品,絕大部分時候是在做空波動率和貼水的。這也就意味着,目前的極端高企的波動率和貼水率將會導致投資者在平倉或改結構時遭受到較大的折損,因爲此時交易台的對衝成本也是最大。

以一筆23年10月發行的,名本爲1000萬,本周一還有6%敲入的中證1000-80/100全保雪球爲例,若按照本周一的市場參數估值,平倉將會導致260萬的虧損,但假設標的價格、剩余期限等條件不變,而波動率、貼水維持在12月份的正常水平,平倉的虧損將不到150萬,按名本計,平倉盈虧相差高達10%以上(改結構也是同樣的邏輯,其本質是讓新結構的开倉價值基本等於舊結構的平倉價值)。而正如前文第二點所述,目前的高貼水和高隱波是難以持續的,恐慌情緒主導的非理性交易操作往往會造成高昂的交易成本。因此,除非是有非常堅定的行情觀點,現在這個時間點是不適合做平倉或者改結構的操作的。

04

交易台和客戶是在對賭雪球的收益嗎?

這是一個非常淺顯的問題,但是在最近的雪球敲入潮中,這個問題又再一次被推上風口浪尖,引起部分投資者的擔憂。首先,雪球發行商絕對不是與投資者對賭。

衍生品交易台的收益主要來自根據復雜模型計算出來的風險敞口對衝,大部分時間是高拋低吸;真的發生了產品敲入,不但不會增加發行商的利潤,反而因爲極端行情而增加它虧損的可能。因此,發行商的利益和投資人是一致的。雪球敲入對衍生品交易台的考驗非常大,接近敲入時是市場流動性較差,交易商的對衝成本最高的時候。

其次,根據國外的經驗,歷次雪球大規模敲入時,投資人的損失大部分會隨着行情的修復而逐漸收窄。反而是發行商對衝時造成的巨大虧損是短期內難以彌補的。以2015年掛鉤恆生國企指數的雪球大規模敲入爲例,投資人在敲入後接貨,隨着恆生國企指數的回升修復而逐漸減少損失。衆多外資行卻都在臨近敲入對衝時引起踩踏,造成重大損失,不少機構的虧損都在1億美元以上,給發行機構的風險管理留下重要教訓。

05

這次的雪球敲入啓示了我們該如何去優化場外衍生品投資?

衍生品只是一種表達觀點、優化風險收益比的工具,本身沒有對錯之分。國內銀行利用衍生品構建出20萬億規模保本結構化存款,國外衍生品市場一半的份額來自養老金、保險公司。讓合適的工具掌握在合適的人手裏面,進行嚴格的適當性管理,防止風險收益錯配才是最重要的。

雪球也是場外衍生品的一種,這次雪球的集中敲入,給廣大的投資者最深刻的教訓莫過於:雪球是一個高勝率低賠率的產品,具有尾部風險,一次的敲入虧損有可能會抵消掉之前很多次的敲出收益。因此,要使用好雪球,核心的要點還是需要通過“分散投資+適當擇時”去減少尾部風險導致的損失。

“分散投資”主要體現在標的分散、入場時間點分散,標的分散是盡可能通過構建標的相關性較低的雪球組合,而減少尾部風險同時發生的概率,而單標的的入場時間點分散,則主要是爲了降低尾部風險發生時造成的損失。“適當擇時”是指爲了盡量減少尾部風險,我們需要對標的進行理性分析,盡量避免在市場擁擠和標的風險較爲明顯時建倉雪球(例如當標的點位位於階段高點,且隱波貼水等指標顯示市場明顯處於過熱的狀態)。

而站在綜合利用衍生品進行多維度投資和風險管理的角度,由於衍生品(尤其場外)爲各類觀點的交易表達都提供了精准的工具,部分國內頭部投資機構的視野早已不再局限於雪球。例如:需要防範尾部風險的同時不放棄大漲收益,可以考慮虛值看跌香草;長期看好標的,但又擔心短期的大幅回撤,可以考慮構建airbag;想要增厚保本收益率,但又不滿足於單純的逆回購等手段,可以考慮各類豐富的保本收益憑證結構等。這些結合投研觀點對衍生品的靈活運用,都顯著提升了資管機構的風險管理和豐富收益來源的能力。

06

結語:如何從宏觀視角看待雪球產品對整個資本市場的影響?

回到這一輪的指數下跌,很多自媒體將鍋扣到了雪球頭上,這其實是很片面的,經過多年的市場制度建設,A股的市場參與者是非常多元的,不同的交易主體、交易策略之間互爲對手方,觀點和策略手段各異,共同起到了活躍資本市場、提升價格發現效率的作用。

A股市場需要多元的參與主體,因爲觀點和策略的差異,交易特徵有機互補,配置盤、投機盤和套利盤共同活躍了資本市場。如果交易特質趨同,持倉相近,容易導致流動性衰減,市場風險來臨時造成交易踩踏。現在的股指期貨市場尤其需要短期看多的資金力量,從而緩解交易台short gamma對衝困境和买方機構被動止損的負反饋漩渦。

從宏觀的角度來看,雪球策略的參與者可以認爲是一種典型的配置型資金。目前市面上發行的指數雪球產品,基本都是2-3年期向上自動敲出的衍生品結構,因此都具有正delta敞口,成爲做多市場的重要組成部分。盡管我們知道交易商在臨近敲入時對衝,會賣出超額的股指期貨多頭頭寸,但delta頭寸始終爲正。周一的大幅下跌,導致雪球產品進入集中敲入的區域,交易台的賣出使得IC、IM的淨多頭持倉明顯下降,股指期貨的大面積拋壓已經過去;並且已經敲入的雪球產品,對衝端將持有delta=1的股指期貨,成爲穩定的多頭力量。

每次市場有下跌,總是有不了解雪球的人將黑鍋甩在場外衍生品頭上。以雪球爲代表的場外衍生品投資具有分散性、長期性、專業性等特點,符合我國居民當前財富管理大趨勢發展方向,滿足了廣大群衆的投資需求,是近年來財富管理領域重要的金融創新成果。銀行成爲保本類結構化產品的重要發行方,通過結構化理財的方式,在當前的低利率時代,滿足了廣大人民群衆多維度的理財需求。

場外衍生品具有的優良特質,近年來成爲引導房地產資金、儲蓄/理財資金進入權益市場的重要工具。近年來,這類結構化產品不但通過掛鉤寬基指數讓財富管理市場參與權益投資,大量的买方機構也在嘗試行業ETF和個股等不同維度的掛鉤標的,爲整體股票市場提供了長期的增量資金,爲提高我國資本市場直接融資的規模和效率做出了重要的貢獻。

END 重磅通知

END 重磅通知

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

本文作者可以追加內容哦 !

標題:深度重磅!本輪雪球敲入潮對市場的真實影響及應對策略

地址:https://www.utechfun.com/post/323221.html