CXO公司密集減持喫相難看?那還有更難看的。

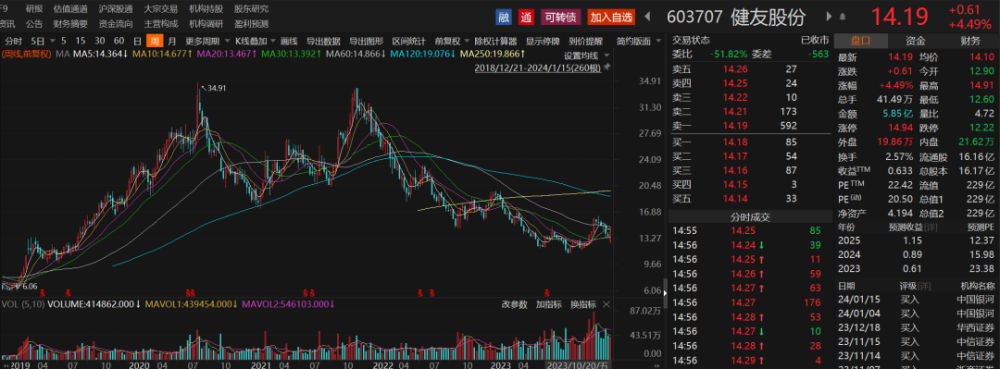

原料藥公司大手一揮,10個億利潤化作烏有。健友股份1月13日發布公告,公司對12月31日存貨進行了初步減值測試,當年度擬計提的存貨跌價准備10-12億元,預計導致歸母淨利潤減少8.5-10.2億元。要知道,健友股份兩個月前公布的2023年三季報,實現歸母淨利潤8.39億元。

更有意思的是二級市場的反應,有賣方打出了“計提後風險出清”的強CALL,截至今日收盤健友股份大漲4.49%。盡管推薦合乎邏輯,但似乎缺失了那么一點道德(公司管理層庫存策略失誤要投資者买單)。

禍不單行,周末出事的還有另一家公司 —— 海普瑞。

1月14日海普瑞發布公告,其全資子公司“天道意大利”近期遭遇犯罪團夥電信詐騙,涉案金額約1170余萬歐元。

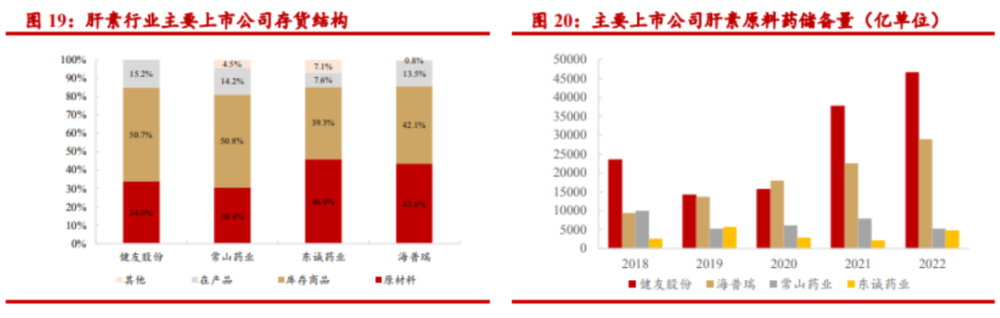

而海普瑞,實際上和健友股份是同行,均是國內乃至全球的肝素供應商。值得注意的是,截至三季度末海普瑞的存貨價值高於健友股份(78.05億 vs 55.27億)。

(圖源:華西證券)

如此高企卻又未計提的原料藥庫存,意味着原料藥行業大規模出清,還在進行。

01 萬物皆周期:原料藥肝素是個放大器?

肝素絕對是原料藥行業中一個典型的單品。

肝素是一類廣泛使用並且是全球公認最安全 、最有效的抗凝藥物,其具備抗凝血、抗血小板、抗炎三大作用。

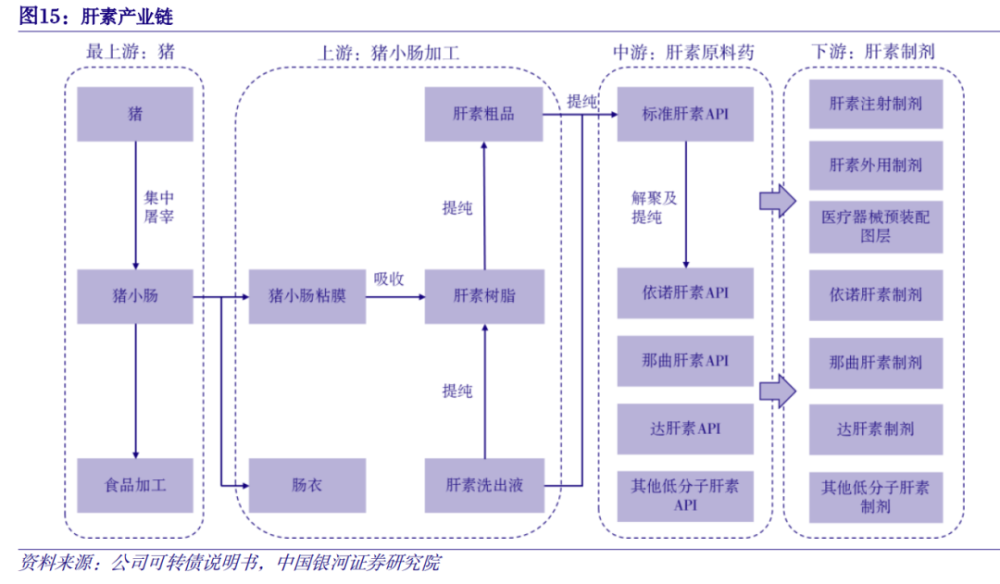

肝素產業鏈最上遊由生豬產業起始,首先需要從豬小腸粘膜中提取肝素粗品,隨後肝素原料藥企將粗品加工爲標准肝素原料、低分子肝素原料,最終由下遊肝素注射劑生產企業灌裝成爲低分子肝素/標准肝素注射劑。

健友股份、海普瑞等肝素原料藥企業處於整條肝素產業鏈的中遊,其產品價格受制於上遊原材料肝素粗品價格和下遊肝素制劑的需求,決定了其需要制定符合未來市場走向的生產&庫存策略獲取超額收益。

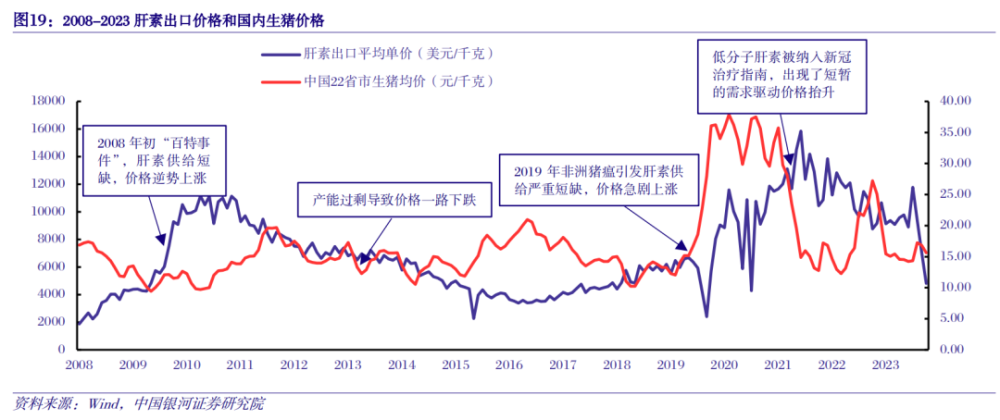

正是基於供需關系不斷的變化,歷史上肝素價格經歷3次大的上漲,第一次是因爲“美國百特事件”對低質量肝素產能的清退直接導致供給短缺,隨後便因大量廠家擴產導致肝素價格長期處於下跌趨勢;第二次是上遊畜牧業事件(非洲豬瘟爆發),肝素原材料供給端銳減導致的供小於求;第三次則是由於新冠疫情導致全球肝素消耗增加,導致肝素價格飆升。

這一次“健友股份們”的不得不計提,歸咎於2023年第四季度以來肝素產品價格的“大跳水”。據海關數據顯示,2023年10月和11月肝素出口平均價同比下降了約45.1%和33.3%;而據Wind數據顯示,2023年11月肝素原料藥出口價格較2021高點已經下降了61%,處於歷史低位。

如今“健友們”的“苦果”,源自於低價“囤積”巨額庫存喫到了巨大的紅利。

以健友股份和海普瑞兩家肝素龍頭爲例:

1)健友股份2017年之前存貨價值都在7億元以下,隨後2017年底存貨飆升至12.94億,2018-2022年存貨價值不斷飆升,從19.5億一直提升至56.16億。由於在2020年以前肝素價格處於較低水平,隨着2020-2021年肝素價格突然飆升,公司淨利潤增長也迎來爆發,這兩年淨利潤分別爲7.97億、10.64億。

2)相較於健友股份,海普瑞囤積巨額庫存要稍晚一些。2018年以前公司庫存價值都在10億以內,2018年突然飆升至15.3億。存貨價值從2019年的23.74億提升至2022年底的68.44億,再到2023年第三季度的78.05億。從業績兌現上,由於囤積肝素庫存時間較晚,但由於體量大,公司還是在2019-2020年達到了10億級的淨利潤體量。

當肝素整體出口價格在高位時,這些低價囤積的庫存成爲“賺錢機器”,而整體價格下跌後,就要考量整體的購买成本和肝素價格走低的持續時長,妥妥的成爲一把“雙刃劍”。

未來,繼續等待部分肝素上市企業投資者的,或許是巨額的存貨計提和業績爆雷。

02 行業正在洗牌

不僅僅是肝素細分賽道需要抵御來自周期的力量,其他原料藥行業也不會例外。

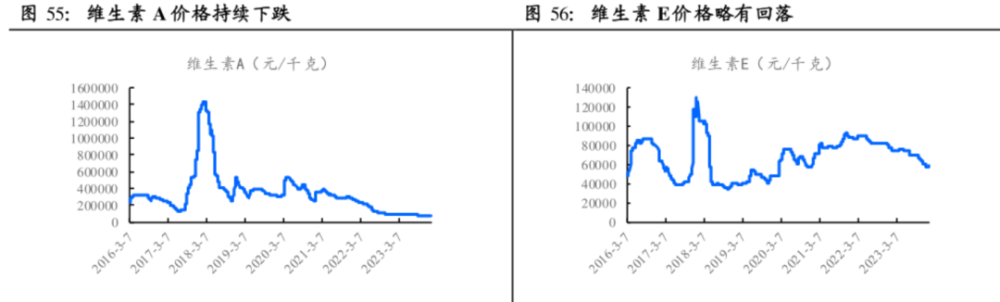

以常見的維生素對應原料爲例,2018年以來多款維生素產品的價格走勢呈現單邊“熊市”,即便大部分細分產品價格處於歷史低位水平,似乎也在“鈍刀子割肉”,未見反轉的明顯信號。

(圖源:國泰君安)

行業周期底部的影響,也反饋在國產維生素龍頭浙江醫藥的業績和股價上,維生素產品收入一直佔到浙江醫藥的一半以上,近10年以來公司業績波幅較大,同時市值也在80-200億人民幣之間波動,妥妥的“周期股”。

除了抵御產品的供求周期,中國的原料藥企業還要面臨集採帶來的巨大壓力。

仍以低分子肝素制劑依諾肝素爲例,0.4ml規格的產品集採前單價在36-46元左右,集採後爲12-16元,降幅高達60%。

下遊利潤空間的縮小,將倒逼下遊廠商向中遊原料藥廠商壓價,這也促進了中遊的原料藥企業施行“原料制劑一體化”战略,不僅在自有原料產能背景下擁有更高的成本優勢,同時也能夠將觸手伸至附加值更高的制劑板塊。

這是一個產業升級的過程,而過程中將有大量的原料藥企因無法適應環境而被淘汰。

行業景氣度低迷有另一個顯著的現象,就是合謀壟斷原料藥物推高價格大案的頻發(如第一生化案),這直接意味着原有利潤空間的缺失。

某業內人士也提到:如果一些原料藥企生產的品種競爭格局比較集中或者品種用量較少/國內產能較少,很容易形成“合謀壟斷推高售價”的情況。另外他也提到:原料藥過往可以算是高利潤行業,動則毛利率輕松高達50%以上,現在基本上也只能維持大約10多的毛利率,出現“合謀壟斷”或者動其他歪心思,也是下策。

據健康時報在2021年底統計,近十年發生了約14件原料藥壟斷的重大案件(累計罰款超過5億),其中2021年就發生了三件。而聚焦在2023年,原料藥壟斷案件當年就發生了三件,而且數額遠大於過往,分別是東北制藥壟斷左卡尼汀被罰款1.33億、遠大醫藥和武漢匯海壟斷去甲腎上腺素和腎上腺素2種原料藥被罰沒超3.2億元、上藥第一生化壟斷注射用硫酸多黏菌素B被罰12億。

壟斷原料藥犯罪案件的高發,凸顯了國內部分原料藥企的困境。

03 來自印度原料藥企的凝視

印度的“異軍突起論”,被許多國內專業人士所輕蔑。

原因看似扎實,卻並非閉環,如印度70%的原料藥進口自中國、印度仿制藥合格率低導致美國部分仿制藥短缺等。

實際上,印度政府意識到了這些問題,正在尋求擺脫的大計。

2022年3月,印度發布PLI計劃,以扶持本國原料藥生產並減少對中國生產重要抗生素、抗HIV藥物、維生素、和心髒藥物的原料藥的依賴。近年官方數據顯示,印度制藥行業目前規模約爲420億美元,印度政府期望在2024年達到650億美元,並期望在2030年達到1200-1300億美元。

政策無疑將加速推動印度制藥產業的發展,盡管它已經在快車道上。據安永數據顯示:2019-2021年印度原料藥行業的並購和私募股權交易金額分別爲0.3億美元、2.93億美元和7.95億美元。

蔑視印度原料藥、仿制藥甚至是整個制藥產業的潛力和威脅顯然是愚蠢的:印度不僅擁有美國仿制藥制劑批文(ANDA),而且是美國以外唯一擁有最多符合FDA規定的制藥工廠(119家FDA認證藥廠)。

另外,印度已經有原料藥公司具備強大競爭力。

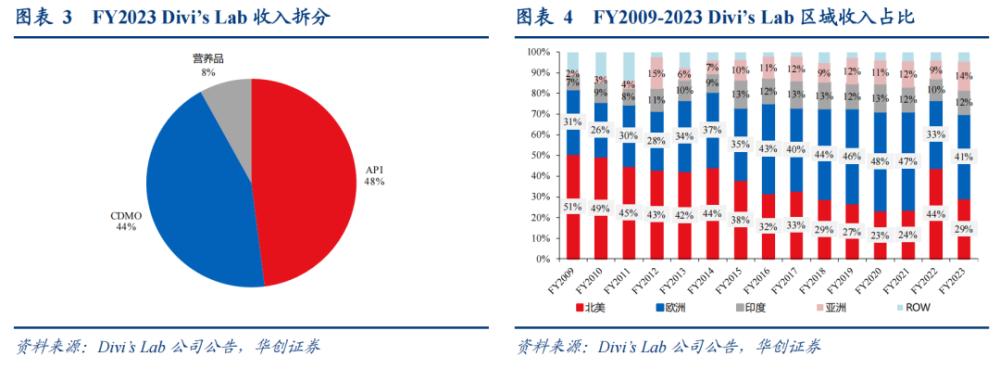

印度的Divi's Lab以研究中心起家,經歷34年的發展,逐漸成長爲印度 API三巨頭之一,並且在全球都具備一定競爭力。

印度老牌的原料藥巨頭並不少,包括太陽制藥、莫迪實驗室等,爲什么單拎Divi's Lab出來?

因爲Divi's Lab具備幾個重要的核心競爭力:1)高成長性和強盈利能力:2009-2023財年公司收入復合增速達到14%,淨利率維持在22%,尤其是盈利能力方面碾壓國內99%的原料藥龍頭;2)高價值的合規市場份額:Divi's Lab是典型的出口型公司,公司80%的收入來源於出口,而歐美等發達市場的收入佔比達70%,合規市場業務量佔比決定了其核心競爭力;3)逐漸擺脫中國進口依賴:自2017財年對進口原材料達到最頂峰後(58%),公司开始逐步降低對進口供應的依賴,2023年進口原材料佔比爲45%(僅次於2021年,據悉上半年對中國供應的依賴下降了20%)。

Divi's Lab讓全球的投資者也看到,不僅中國原料藥企擁有強大成長性,印度藥企同樣擁有旺盛生命力。

結語:放下姿態,向更高價值的領域拼搏,我想這是國內原料藥企對抗內卷和外卷最有效的方式。$華海藥業(SH600521)$$海普瑞(SZ002399)$$健友股份(SH603707)$

本文作者可以追加內容哦 !

標題:連環爆雷,醫藥的另一個寒冬

地址:https://www.utechfun.com/post/318880.html