把自己的命運焊死在別人的馬車上。

作者 | 羅蘭 編輯 | 小白

作者 | 羅蘭 編輯 | 小白

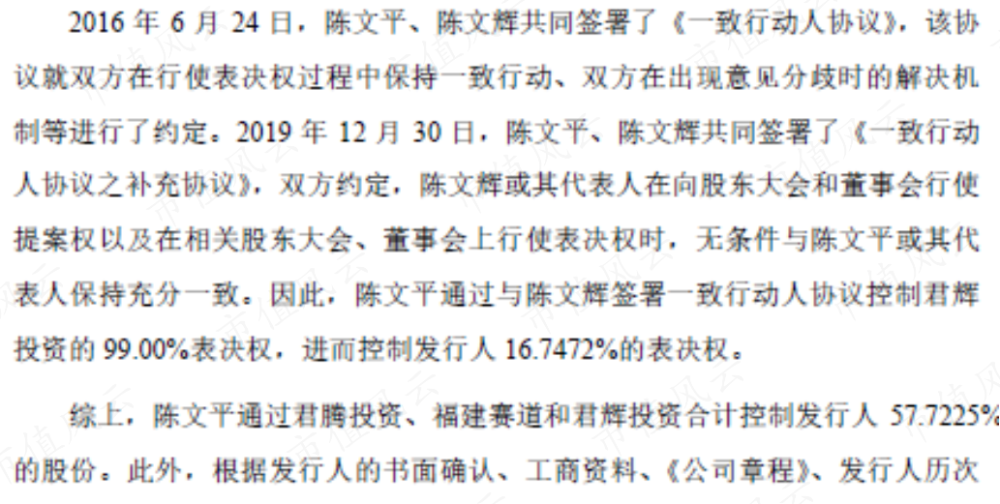

在跨境電商行業流傳着這樣一句話:中國跨境電商看深圳,深圳跨境電商看龍崗。深圳是我國最大的跨境電商聚集地,其中龍崗更是衆多“跨境大賣”的大本營。 “跨境大賣”是指巨量鋪貨的平台賣家,這是一幫充滿草莽氣質的神祕企業,它們旗下往往經營着上百家店鋪,有幾十萬SKU,年收入十幾億甚至幾十億元,但品牌知名度非常低。 龍崗與“跨境大賣”的緣分,始於20多年前一個個華強北的小老板。在經歷早期野蠻生長的階段後,考慮到資金預算、交通便利等條件,衆多小老板紛紛離开華強北,選擇了更具性價比的龍崗作爲跨境電商生意的新發展地。 隨後,某些小賣家逐漸成長爲“跨境大賣”,坊間還給這些“跨境大賣”起了各種外號,如“華南城四少”、“坂田五虎”等。 本期風雲君就給大家聊聊“華南城四少”之一的賽維時代(301381.SZ)。  家族色彩濃厚 2005年電商行業發展迅猛,當年還是小學班主任兼語文老師的陳文輝便試水電商生意,在eBay上注冊了账號,專門賣油畫和數碼產品。 陳文輝的弟弟陳文平,2000年從哈爾濱工業大學畢業後南下深圳,先後在台達電子、方正科技等多家IT公司擔任工程師。受2005年刮起的電商風潮的影響,陳文平也於2007年在eBay上注冊了账號,倒賣從華強北批發的電子產品。 2011年以後,跨境電商步入黃金發展期,滿地消費電子產品的深圳到處都是出海機會,走鋪貨路线的賣家成批出現。陳文輝、陳文平兄弟倆都敏銳地意識到了這個商業機會,遂於2012年共同創立賽維時代,專心做跨境電商。 上市之前,公司經歷多輪融資,同時還實施了員工股權激勵計劃。盡管有外部投資機構和員工持股平台,賽維時代依舊是家族色彩十分濃厚的企業,這主要體現在兩個方面。 首先是陳家兄弟持股比例非常高。陳文平持有公司54.53%的股份,陳文輝則持有16.58%的股份,二人合計持股比例超過70%。 另外,兄弟倆還籤有一致行動人協議,陳文輝將表決權全部交給了弟弟陳文平,陳文平持有的表決權比例進一步提高,成爲公司名副其實的實控人。

家族色彩濃厚 2005年電商行業發展迅猛,當年還是小學班主任兼語文老師的陳文輝便試水電商生意,在eBay上注冊了账號,專門賣油畫和數碼產品。 陳文輝的弟弟陳文平,2000年從哈爾濱工業大學畢業後南下深圳,先後在台達電子、方正科技等多家IT公司擔任工程師。受2005年刮起的電商風潮的影響,陳文平也於2007年在eBay上注冊了账號,倒賣從華強北批發的電子產品。 2011年以後,跨境電商步入黃金發展期,滿地消費電子產品的深圳到處都是出海機會,走鋪貨路线的賣家成批出現。陳文輝、陳文平兄弟倆都敏銳地意識到了這個商業機會,遂於2012年共同創立賽維時代,專心做跨境電商。 上市之前,公司經歷多輪融資,同時還實施了員工股權激勵計劃。盡管有外部投資機構和員工持股平台,賽維時代依舊是家族色彩十分濃厚的企業,這主要體現在兩個方面。 首先是陳家兄弟持股比例非常高。陳文平持有公司54.53%的股份,陳文輝則持有16.58%的股份,二人合計持股比例超過70%。 另外,兄弟倆還籤有一致行動人協議,陳文輝將表決權全部交給了弟弟陳文平,陳文平持有的表決權比例進一步提高,成爲公司名副其實的實控人。  (來源:賽維時代公告) 其次,公司幾乎所有關鍵崗位如董事、總經理、財務總監、銷售總監、資金主管等等均由家族成員把控。陳文平的其他親屬包括表哥、表妹、姐夫等,都在公司擔任要職。

(來源:賽維時代公告) 其次,公司幾乎所有關鍵崗位如董事、總經理、財務總監、銷售總監、資金主管等等均由家族成員把控。陳文平的其他親屬包括表哥、表妹、姐夫等,都在公司擔任要職。  (來源:賽維時代公告)

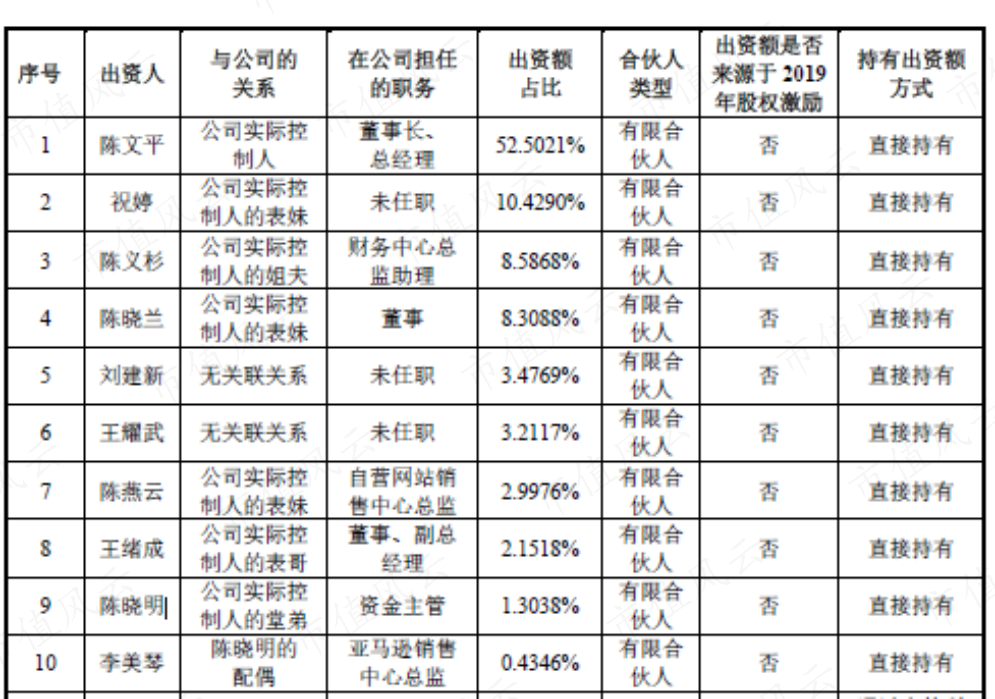

(來源:賽維時代公告)  利潤兩年降60% 2018-2021年,公司營收從22.45億元增長至55.65億元,CAGR達到35%。2020年是公司營收增長最快的一年,其同比增速高達83%,主要原因是疫情迫使人們改變購物習慣,线下購物轉爲线上,進一步提高了電商滲透率。 隨着线上消費潮的褪去,再加上亞馬遜封號潮、庫容新政以及行業去庫存等諸多因素,2021年營收同比僅增長了6%,2022年營收更是同比下降了12%。

利潤兩年降60% 2018-2021年,公司營收從22.45億元增長至55.65億元,CAGR達到35%。2020年是公司營收增長最快的一年,其同比增速高達83%,主要原因是疫情迫使人們改變購物習慣,线下購物轉爲线上,進一步提高了電商滲透率。 隨着线上消費潮的褪去,再加上亞馬遜封號潮、庫容新政以及行業去庫存等諸多因素,2021年營收同比僅增長了6%,2022年營收更是同比下降了12%。  (制圖:)

(制圖:)

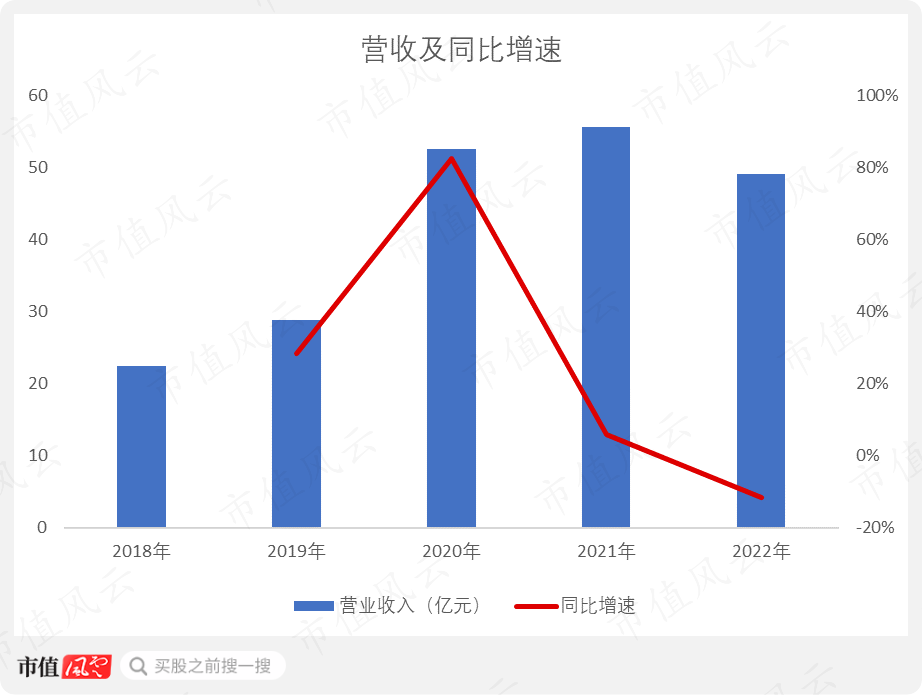

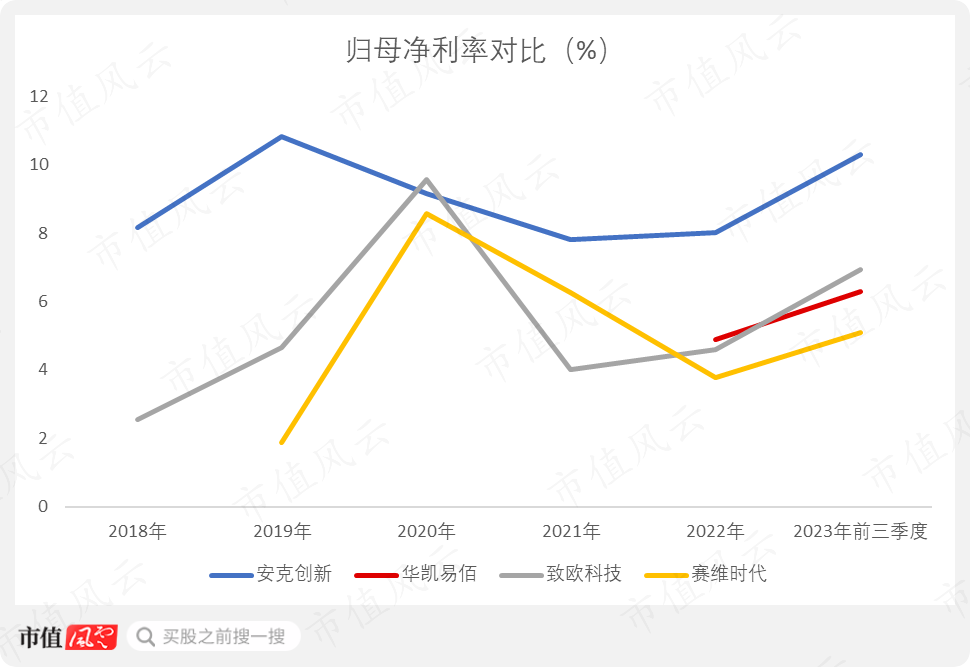

2020年歸母淨利潤達到4.51億元的歷史峰值,隨後因同樣的原因,歸母淨利潤從2020年的4.51億元逐年下滑至2022年的1.85億元,累計降幅達到60%。歸母淨利率也從2020年的8.6%下降至2022年的3.8%。  (制圖:)

(制圖:)

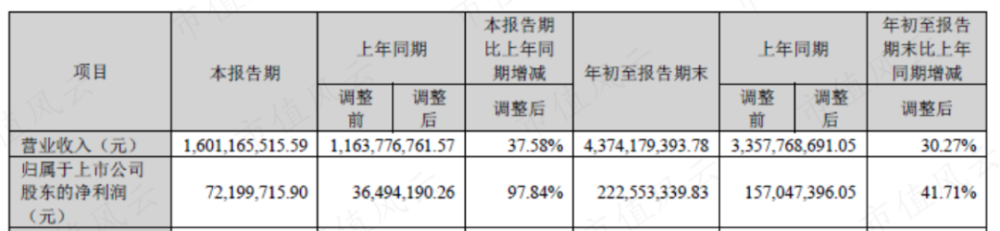

消化了前期不利因素後,公司業績在2023年迎來了一波反彈。2023年前三季度營收和歸母淨利潤同比分別增長了30%和42%。  (來源:賽維時代2023三季度報)

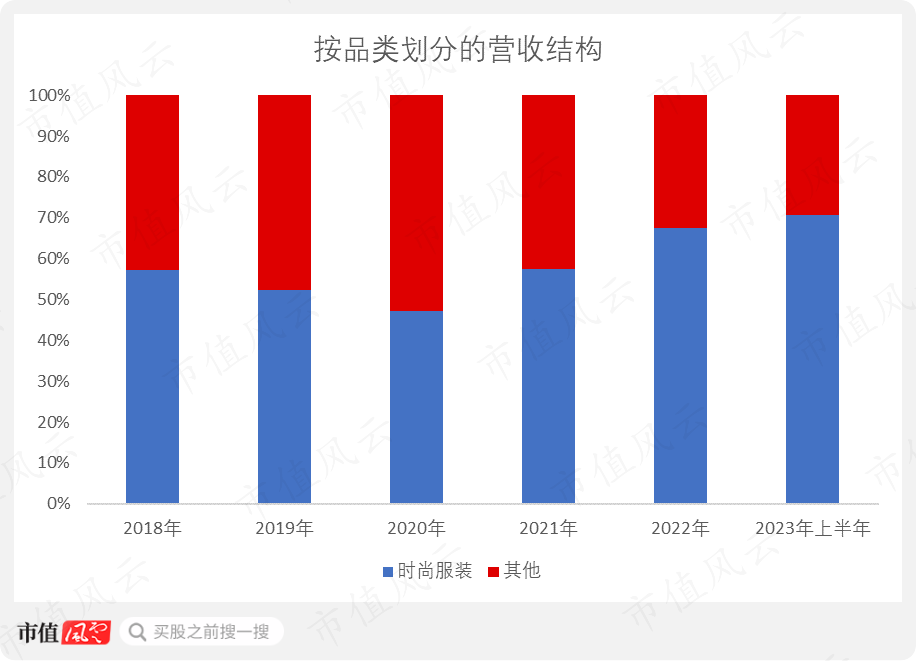

(來源:賽維時代2023三季度報)  高銷售費用吞噬利潤 陳家兄弟一开始就以時尚服裝切入跨境電商賽道,盡管這幾年公司一直在拓寬產品线,豐富產品矩陣,但時尚服裝依舊是公司最大的產品品類。2018-2023年上半年,時尚服裝營收佔比最高可超過70%,最低也有50%。

高銷售費用吞噬利潤 陳家兄弟一开始就以時尚服裝切入跨境電商賽道,盡管這幾年公司一直在拓寬產品线,豐富產品矩陣,但時尚服裝依舊是公司最大的產品品類。2018-2023年上半年,時尚服裝營收佔比最高可超過70%,最低也有50%。  (制圖:)

(制圖:)

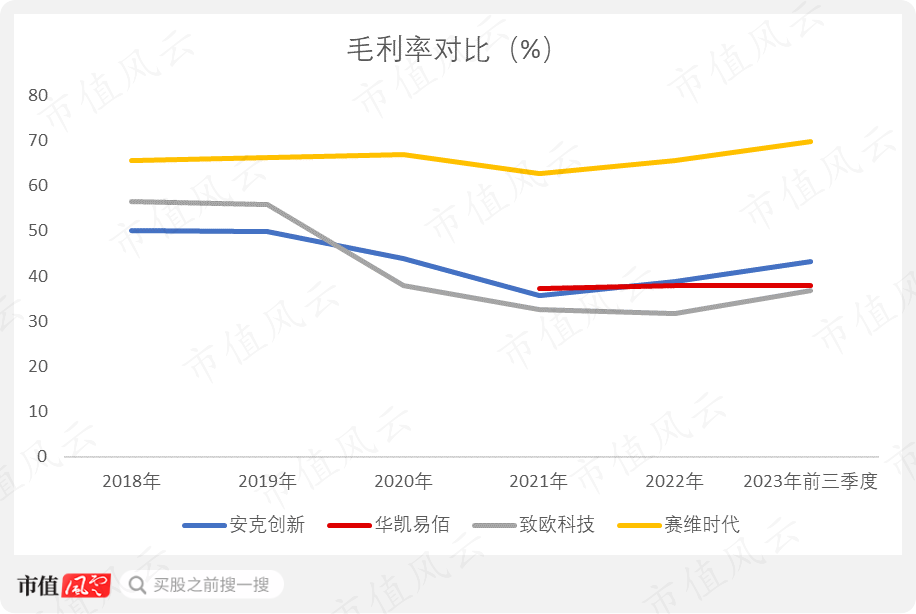

跨境電商行業的毛利率本來就高,而時尚服裝又屬於高毛利率的品類,因此公司毛利率不僅處於較高水平,而且要明顯高於可比公司。 2018-2023年前三季度,公司毛利率保持在70%左右。而可比公司安克創新(300866.SZ)、華凱易佰(300592.SZ)、致歐科技(301376.SZ)的毛利率則主要集中在20%-50%區間內。 華凱易佰在2021年完成重大資產重組,主業發生重大變化,2021年之前的數據不具備對比價值,故未在圖中顯示。  (制圖:)

(制圖:)

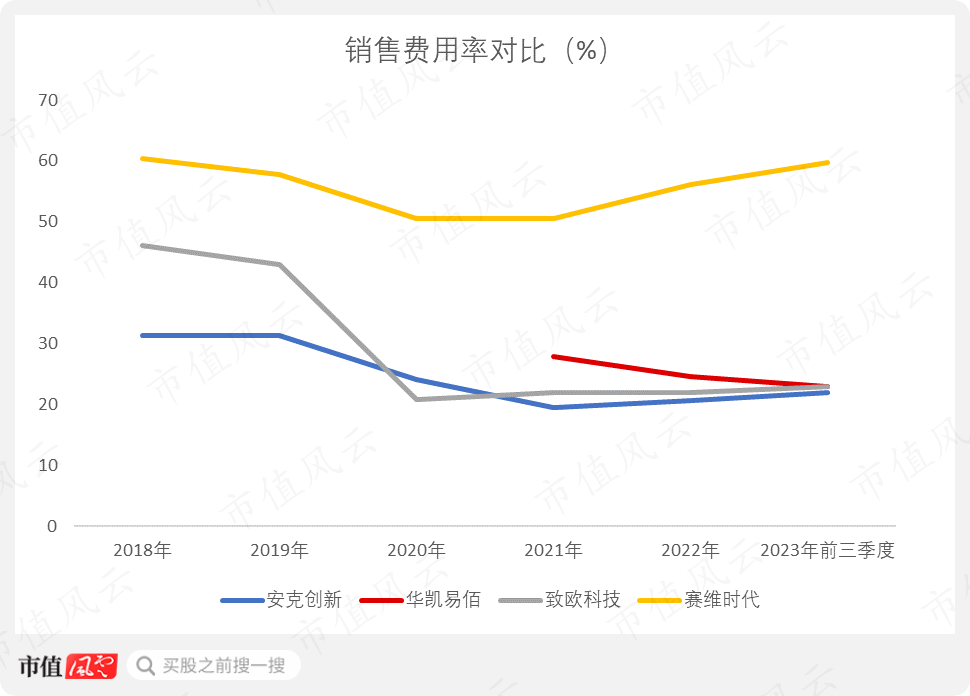

時尚服裝的優勢是復制簡單,不需要大量的研發投入,但缺點是品類門檻低,競爭非常激烈,再加上公司品牌力較弱,爲應對高強度的競爭,公司不得不在營銷上投入大量資金。 2018-2023年前三季度,公司銷售費用率保持在50%以上,最高甚至超過60%。這意味着公司一半以上的銷售額都用於支付平台抽傭、站內投廣及物流等費用。可比公司的銷售費用率近幾年只有20%左右,遠遠低於公司。  (制圖:)

(制圖:)

盡管毛利率很高,但高企的銷售費用最終還是拖累了公司的盈利能力。 2018-2023年前三季度,公司歸母淨利率在可比公司中基本處於最低水平。走自主品牌路线的安克創新,其盈利能力最強,歸母淨利率在10%左右。  (制圖:)

(制圖:)

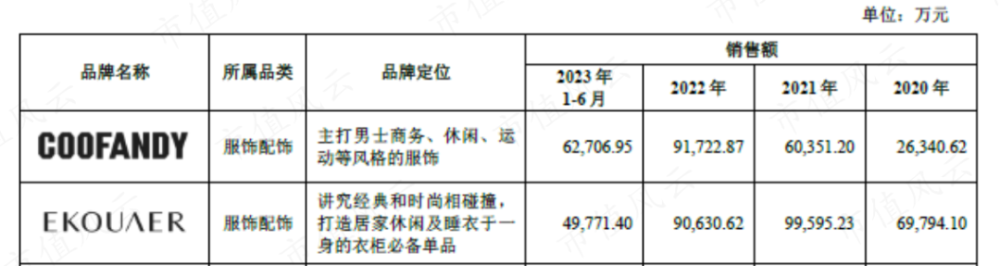

近九成收入依賴亞馬遜 按照運營模式劃分,B2C類跨境電商可分爲三種:平台型電商、平台賣家以及獨立站。包括公司在內,國內上市的跨境電商大部分屬於平台賣家,即需要通過第三方平台才能將產品賣給海外消費者。 平台賣家又分爲兩種,一種是專注开大店和單店、打造自主品牌的賣家,代表企業是安克創新。 另一種是大量开店、海量鋪貨的白牌賣家,也就是“跨境大賣”。這種賣家會在平台上注冊多個账號,經營多家店鋪,不靠品牌溢價而靠數量取勝。廣深地區的賣家基本都屬於白牌賣家。 以公司爲例,2022年公司在亞馬遜經營有505家店鋪,在eBay經營有128家店鋪。盡管公司也孵化出了幾十個自主品牌,但這些品牌的營收規模都太小,品牌影響力也不大。 2022年,公司品牌中收入超過5億元的只有Coofandy和Ekouaer,二者收入分別爲9.2和9.1億元,合計營收佔比僅爲37%。也就是說,公司走的還是鋪貨路线,數量龐大的小衆品牌才是公司營收的主要來源。

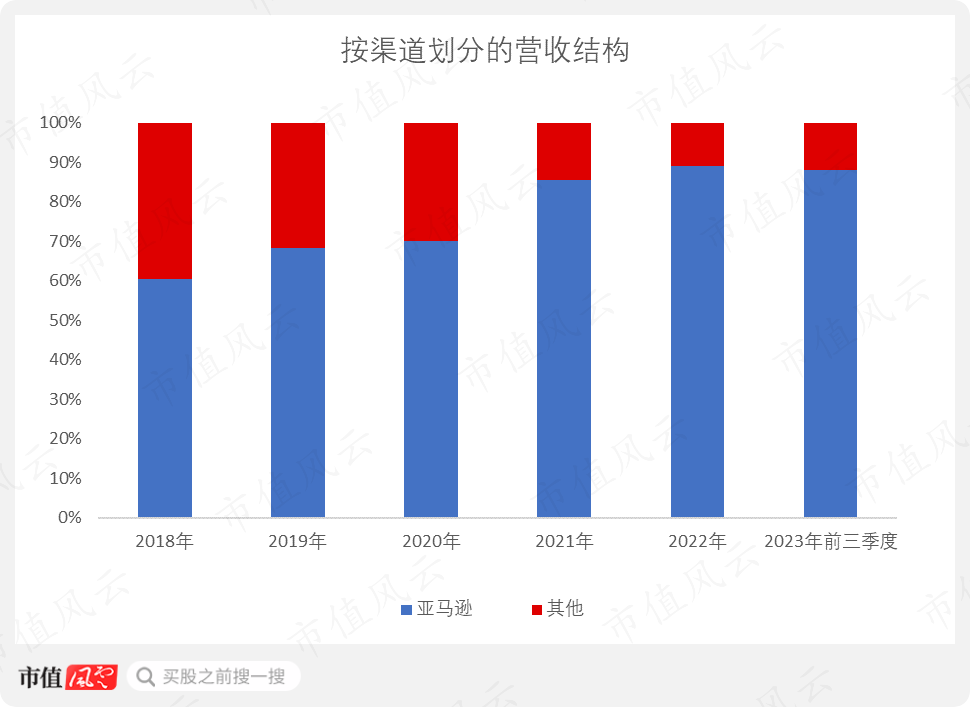

近九成收入依賴亞馬遜 按照運營模式劃分,B2C類跨境電商可分爲三種:平台型電商、平台賣家以及獨立站。包括公司在內,國內上市的跨境電商大部分屬於平台賣家,即需要通過第三方平台才能將產品賣給海外消費者。 平台賣家又分爲兩種,一種是專注开大店和單店、打造自主品牌的賣家,代表企業是安克創新。 另一種是大量开店、海量鋪貨的白牌賣家,也就是“跨境大賣”。這種賣家會在平台上注冊多個账號,經營多家店鋪,不靠品牌溢價而靠數量取勝。廣深地區的賣家基本都屬於白牌賣家。 以公司爲例,2022年公司在亞馬遜經營有505家店鋪,在eBay經營有128家店鋪。盡管公司也孵化出了幾十個自主品牌,但這些品牌的營收規模都太小,品牌影響力也不大。 2022年,公司品牌中收入超過5億元的只有Coofandy和Ekouaer,二者收入分別爲9.2和9.1億元,合計營收佔比僅爲37%。也就是說,公司走的還是鋪貨路线,數量龐大的小衆品牌才是公司營收的主要來源。  (來源:賽維時代2023半年報) 在渠道方面,公司雖然在亞馬遜、Wish、eBay等多個第三方電商平台有布局,甚至還自建了SHESHOW、Retro Stage等獨立站,但亞馬遜依然是公司最主要的經營渠道。 亞馬遜渠道營收佔比從2018年的61%提升到了2023年前三季度的88%。

(來源:賽維時代2023半年報) 在渠道方面,公司雖然在亞馬遜、Wish、eBay等多個第三方電商平台有布局,甚至還自建了SHESHOW、Retro Stage等獨立站,但亞馬遜依然是公司最主要的經營渠道。 亞馬遜渠道營收佔比從2018年的61%提升到了2023年前三季度的88%。  (制圖:)

(制圖:)

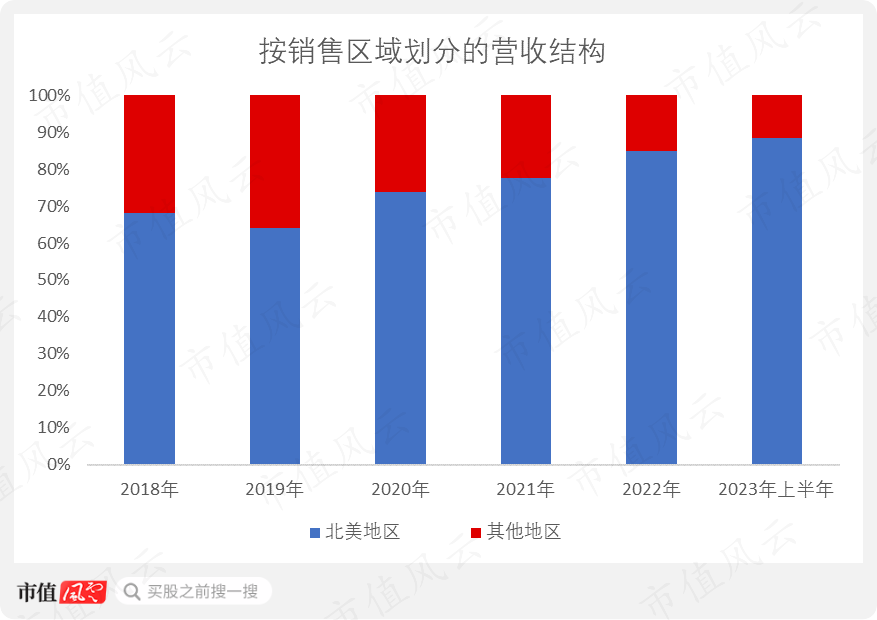

分區域來看,北美地區(主要是美國)一直是公司最主要的銷售市場,北美地區營收佔比從2018年的68%提高到了2023年上半年的89%。公司對亞馬遜的依賴度越來越高,對北美市場的依賴度也越來越高。  (制圖:)

(制圖:)

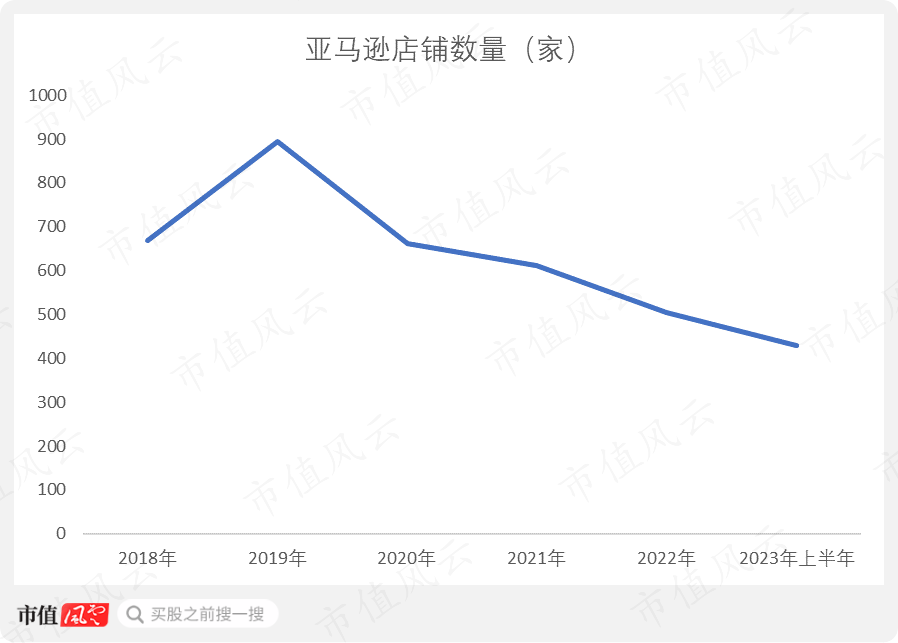

公司過度依賴單一平台亞馬遜,遭亞馬遜扼喉的風險需要重點關注。 2021年5月至12月,亞馬遜關停了1000多家跨境電商企業的账號,其中中國品牌佔比超6成。亞馬遜給出的理由包括刷評、刷單、違規账號關聯等等。 受亞馬遜封號潮的影響,公司在亞馬遜經營的店鋪數量從2019年的894家一路下降至2023年上半年的430家,累計降幅高達52%。公司歸母淨利潤也在2020-2022年間下降了60%。  (制圖:)

(制圖:)

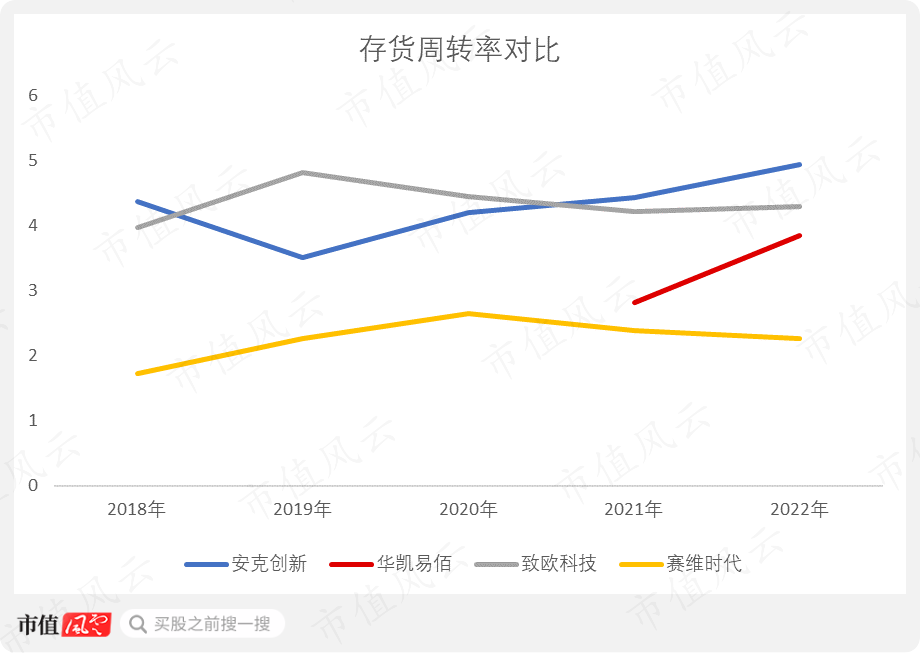

亞馬遜的政策在實際執行中存在很大的不確定性,有時候賣家刷評、刷單,亞馬遜也不一定會封號。 另外根據亞馬遜的政策,企業可以开設多個店鋪,運營多個账號,但前提是必須有合理的業務需求。至於什么才算合理的業務需求,完全由亞馬遜決定,解釋權掌握在亞馬遜手中。 換句話說,公司多账號开店的店群模式,可能會違反平台政策,進而導致大量店鋪被關閉,業績大幅下滑。 總之,公司要么轉型成品牌賣家,提高自己的話語權,要么降低亞馬遜渠道在營收中所佔比重,否則公司的命門會一直捏在亞馬遜手裏。  存貨周轉變慢 除了亞馬遜依賴症,公司還面臨着存貨管理風險。 公司主營產品以時尚服裝爲主,時尚服裝屬於快消品,有季節性和潮流性,其存貨減值速度較快。一旦存貨出現滯銷,則有較大的存貨跌價及報廢風險,因此通常情況下,存貨周轉越快越好。 2018-2022年,可比公司存貨周轉率基本在4左右,而公司存貨周轉率只能保持在2左右,處於同業最低水平。縱向看,公司存貨周轉率從2020年的2.65下降至2022年的2.25,庫存滯銷跡象开始顯露。

存貨周轉變慢 除了亞馬遜依賴症,公司還面臨着存貨管理風險。 公司主營產品以時尚服裝爲主,時尚服裝屬於快消品,有季節性和潮流性,其存貨減值速度較快。一旦存貨出現滯銷,則有較大的存貨跌價及報廢風險,因此通常情況下,存貨周轉越快越好。 2018-2022年,可比公司存貨周轉率基本在4左右,而公司存貨周轉率只能保持在2左右,處於同業最低水平。縱向看,公司存貨周轉率從2020年的2.65下降至2022年的2.25,庫存滯銷跡象开始顯露。  (制圖:)

(制圖:)

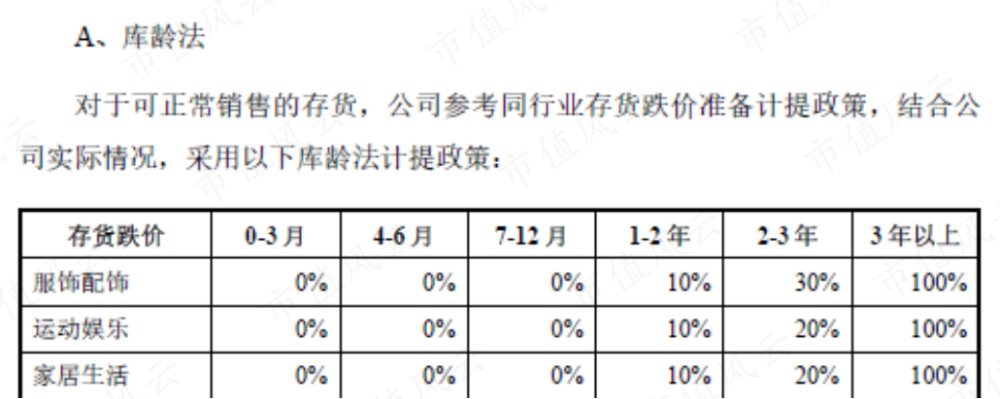

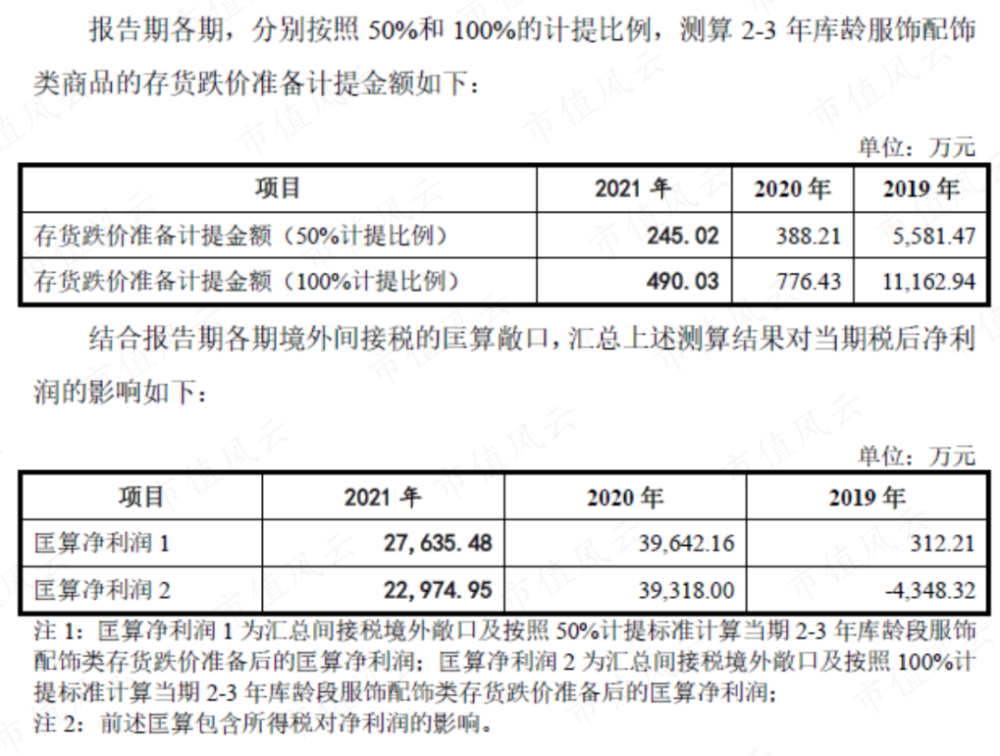

公司對存貨跌價准備的計提力度也值得商榷。 服裝一旦過時,後續銷售將難以實現,因此較高的計提比例才是合理的。而公司對庫齡在2-3年的時尚服裝所計提的存貨跌價准備比例爲30%,明顯低於同業公司50%的計提比例。  (來源:賽維時代公告) 2022年公司時尚服裝的存貨周轉率爲2.41,換算成存貨周轉天數就是154天,約5個月。也就是說,庫齡爲2-3年的時尚服裝已出現滯銷風險。 深交所曾要求公司以50%、100%的計提比例測算對利潤的影響。如果計提比例爲50%,則2019-2021年的匡算淨利潤分別爲0.03、3.96、2.76億元,較同期淨利潤分別下降94%、12%、21%。 如果計提比例爲100%,則2019年的匡算淨利潤直接變爲負值,爲-0.43億元。2020和2022年的匡算淨利潤分別爲3.93、2.30億元,較同期淨利潤分別下降13%、34%。 由此可見,不同的計提比例能夠對公司業績產生較大的影響。30%的計提比例能否反映公司真實的財務狀況,顯然存在爭議。如果計提不充分、不合理,財務真實性也會大打折扣。

(來源:賽維時代公告) 2022年公司時尚服裝的存貨周轉率爲2.41,換算成存貨周轉天數就是154天,約5個月。也就是說,庫齡爲2-3年的時尚服裝已出現滯銷風險。 深交所曾要求公司以50%、100%的計提比例測算對利潤的影響。如果計提比例爲50%,則2019-2021年的匡算淨利潤分別爲0.03、3.96、2.76億元,較同期淨利潤分別下降94%、12%、21%。 如果計提比例爲100%,則2019年的匡算淨利潤直接變爲負值,爲-0.43億元。2020和2022年的匡算淨利潤分別爲3.93、2.30億元,較同期淨利潤分別下降13%、34%。 由此可見,不同的計提比例能夠對公司業績產生較大的影響。30%的計提比例能否反映公司真實的財務狀況,顯然存在爭議。如果計提不充分、不合理,財務真實性也會大打折扣。  (來源:賽維時代公告)

(來源:賽維時代公告)  作爲年收入超50億元的“跨境大賣”,公司依舊無法掌握自己的命運。 一方面是公司業績越來越依賴亞馬遜,另一方面則是公司依舊處於野蠻生長、海量鋪貨的階段,品牌化轉型並沒有完成。最終導致公司必須得看亞馬遜的臉色行事。 服裝賽道的毛利率比較高,但由於賽道門檻太低,公司當前的品牌力又太弱,最後高企的銷售費用直接吞噬了利潤,削弱了公司的盈利能力。 另外,服裝行業對存貨管理有着較高的要求,可公司在這方面做得並不好。 公司的存貨周轉率甚至比主營3C產品的電商還要低,可見公司的存貨周轉是真的很慢。 服裝的滯銷風險本來就大,存貨周轉一旦慢下來,其滯銷風險就更大了。面對這么大的滯銷風險,公司的存貨跌價准備計提比例反而低於同業,這就讓人不得不質疑公司計提政策的合理性。免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

作爲年收入超50億元的“跨境大賣”,公司依舊無法掌握自己的命運。 一方面是公司業績越來越依賴亞馬遜,另一方面則是公司依舊處於野蠻生長、海量鋪貨的階段,品牌化轉型並沒有完成。最終導致公司必須得看亞馬遜的臉色行事。 服裝賽道的毛利率比較高,但由於賽道門檻太低,公司當前的品牌力又太弱,最後高企的銷售費用直接吞噬了利潤,削弱了公司的盈利能力。 另外,服裝行業對存貨管理有着較高的要求,可公司在這方面做得並不好。 公司的存貨周轉率甚至比主營3C產品的電商還要低,可見公司的存貨周轉是真的很慢。 服裝的滯銷風險本來就大,存貨周轉一旦慢下來,其滯銷風險就更大了。面對這么大的滯銷風險,公司的存貨跌價准備計提比例反而低於同業,這就讓人不得不質疑公司計提政策的合理性。免責聲明:本報告(文章)是基於上市公司的公衆公司屬性、以上市公司根據其法定義務公开披露的信息(包括但不限於臨時公告、定期報告和官方互動平台等)爲核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其准確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

以上內容爲原創 未獲授權 轉載必究

本文作者可以追加內容哦 !

標題:一個亞馬遜上白牌賣家的命運!賽維時代:年收入逾50億,店鋪卻大量關閉,利潤兩年暴降六成

地址:https://www.utechfun.com/post/317991.html