股民期待的2024年,开局不是很美麗。

上證指數跌0.43%。

深證成指跌1.29%。

創業板指跌1.87%。

科創50跌1.43%。

但是煤炭股大漲,板塊方面,煤炭指數大漲超3%居首。約6500億的巨頭中國神華大漲3.29%,接近歷史最高股價。

當年的煤炭和鋼鐵、有色、水泥是並列的周期股,煤飛色舞爲股民所熟悉。但是近年來,煤炭硬是把自己從一個夕陽行業變成了賽道行業。

以中國神華爲例,2016年以來,公司業績持續增長,七年來營收復合增長率接近10%,淨利潤復合增長率高達23.22%。2019年至2023年每年的漲幅分別達到6.15%、6.96%、37.5%、32.72%和23.64%。

但是到了今天,我說實話已經看不懂中國神華了。

從中國神華的分紅看,當前的股息率大概是7.88%,不低,但是也算不上特別誘人。

尤其是2022年的分紅率已經高達72.77%,三季報顯示,其扣非淨利潤同比負增長18.17%。

這牛再能幹活,也得歇歇了。

2023年我判斷,每股分紅會低於2022年,股息率較現在會有所下降。

中國神華的表現其實是這幾年經濟不景氣,股市不景氣下高股息回報標的的一個縮影。

因爲經濟不景氣,高增長股票就難以爲繼,越來越多的僞增長消磨了投資者的耐心,煤炭、公用環保、交通運輸及石化等高股息資產逐漸受到偏愛。

而在同樣不景氣的資本市場,高股息策略因爲具有相對收益率及低波動等特點,同樣成爲權益資產投資的重要“避風港”。

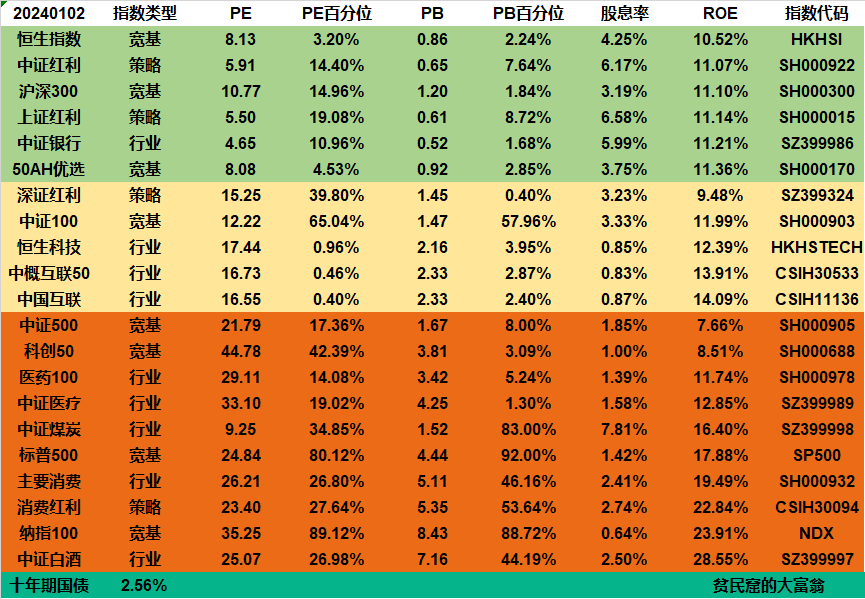

我們看基金估值表,美國因爲資本市場去年大牛市,代表高增長的納指100估值遠高於代表穩健的標普500。

而國內的中證白酒和納指100的淨資產收益率相差無幾,估值則持續調整,目前估值遠低於納指100.

國內的幾個紅利類策略指數基金則表現都不錯。

這裏考慮一個情況。

如果中國神華淨利潤增速爲0,估值保持不變,分紅率爲100%,全部分紅再投資。

那么分紅後得到收益爲7.88%,隨後填權。

這樣周而復始,最後持有的收益率就是股息率。

我在《理性的投資者》一書中曾推論出一個基本結論:投資收益增長率=ROE×(1-分紅率)+股息率(分紅再投資)

其中,ROE=淨利潤÷期初淨資產,分紅率=今年分紅÷今年淨利潤,股息率=今年分紅÷期初股票價格。

這就是從淨資產的角度看投資收益,當市淨率不變的時候,投資者持有的企業淨資產復合增長率就是投資者的收益復合增長率。

這個公式很好地解釋了內生增長的原理。不同的資產因爲內在屬性的不同而擁有不同的內生性增長。

所以,如果只有淨資產收益率和股息率兩個指標,也容易陷入股息率陷阱,典型的案例就是雙匯發展,多年來公司的淨利潤原地踏步,分紅率高達100%,盡管股息率較高,但是長期持有的話,收益率也就是股息率。

我前面說我有點看不懂中國神華就是這個意思。

我看不懂煤炭股的每股盈利增長空間在哪裏?更高的煤炭產能,還是更高的煤炭價格?

國內的高股息股票,這兩年最受資本追捧的就是煤炭和港口了。

這會不會也是一種周期?

本文作者可以追加內容哦 !

標題:煤炭股,繼續暴漲

地址:https://www.utechfun.com/post/313074.html