導讀 來源 | 子彈財經 踩在深交所規定的最後時限,安奈兒的回復終於來了。 12月22日晚間,安奈兒發布深交所關注函回復公告,對深交所提出的質疑進行回復。 將時針撥回到7天前。12月15日收盤後,安奈兒發...

來源 | 子彈財經

踩在深交所規定的最後時限,安奈兒的回復終於來了。12月22日晚間,安奈兒發布深交所關注函回復公告,對深交所提出的質疑進行回復。

將時針撥回到7天前。12月15日收盤後,安奈兒發布公告稱,擬現金收購深圳創新科技術有限公司(以下簡稱:創新科)22%股權,總對價4.4億元,增值率高達1167.45%。

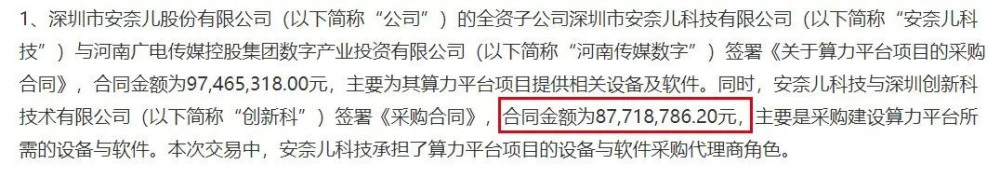

同一天,安奈兒宣布,子公司安奈兒科技與創新科籤署採購合同,主要採購建設算力平台所需的設備與軟件,合同金額爲8771.88萬元,而這些產品將經由安奈兒科技銷往河南傳媒數字。

圖 / 安奈兒公告

圖 / 安奈兒公告 作爲一家深耕童裝27年的服裝企業,安奈兒進軍算力的跨度不可謂不大。於是,這場收購交易迅速引發外界質疑,深交所的監管問詢也隨之而來。

就在安奈兒發布收購消息的第二天(12月16日),深交所緊急下發了關注函,對這場收購交易金額的合理性、交易方是否與公司存在關聯關系、與河南傳媒數字籤訂合同的合理性等問題提出了質疑。

投資者則迅速用腳做出了選擇。在上述事件發生後的第一個股票交易日(12月18日),安奈兒开盤價達到15.85元/股,高开8.9%。在此之後,股價掉頭向下,中間雖有衝高,但最終收跌2.47%。

短短3天時間,從宣布溢價11倍收購創新科22%股權,到緊急收深交所關注函,再到股價下挫,這一系列變化讓安奈兒站到了輿論的最中心。

如今,安奈兒的回復能否化解外界的質疑,還需要時間來驗證。

溢價11倍收購,

質疑聲四起

對於這個收購計劃,安奈兒曾解釋稱,是因爲公司關注到大數據產業對未來制造業發展的影響越來越大,因此,公司擬在大數據產業中進行嘗試。參股大數據產業公司,則是嘗試的方式之一。

但具體到對創新科的收購來看,背後隱藏着諸多疑點。

就收購價格來看,本次評估採用收益法評估,以評估基准日2023年6月30日計,創新科股東全部權益評估值爲20.25億元,所有者權益账面值1.60億元,增值率高達1167.45%。

圖 / 安奈兒公告

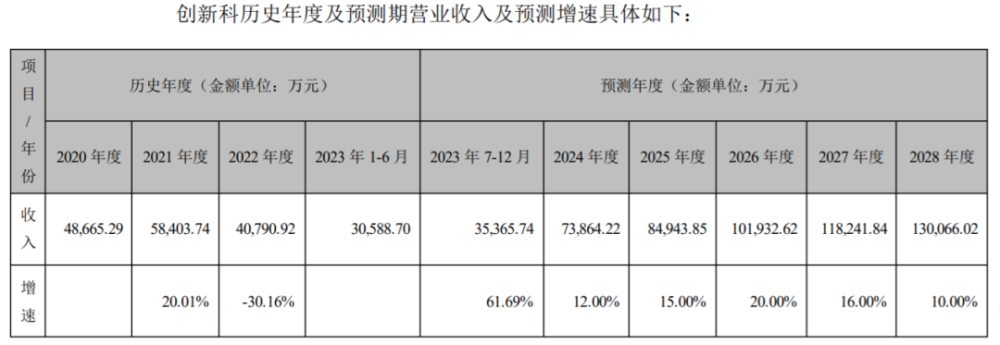

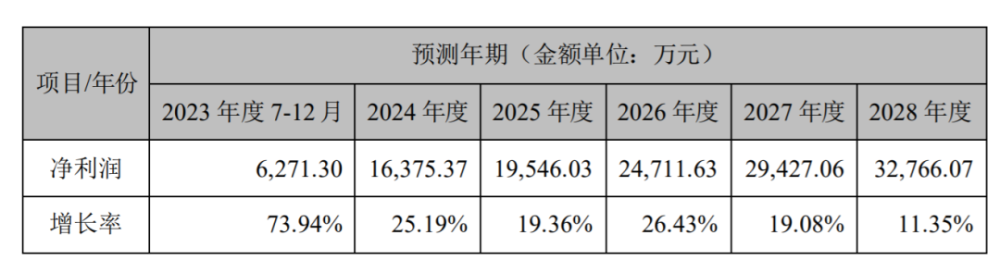

圖 / 安奈兒公告 對於創新科估值的質疑,安奈兒坦言公司本次收購創新科股權的估值與創新科以前股權融資的估值存在差異。但令人詫異的是,估值並不是外界所質疑的過高,而是與過往的估值相比過低。

數據顯示,2017年7月至2022年1月,創新科經歷過數輪股權轉讓、增資,估值從24億元上漲到42億元。

只是,創新科的財務表現和數十億的估值實難匹配。

截至2023年9月30日,創新科的資產總額爲8.67億元。其中,應收款項6.25億元,佔比高達72%。如若這些應收账款無法回收,形成壞账,對企業造成的衝擊不言而喻。

圖 / 創新科的主要財務數據(安奈兒公告)

圖 / 創新科的主要財務數據(安奈兒公告) 另外,2022年、2023年9月,其經營現金流始終爲負,分別爲-1753.27萬元、-2226.78萬元。

即便按照每年超10%的增速計算,5年後(2028年),創新科的營業收入剛剛達到13億元、淨利潤僅僅3.28億元。

左右滑動查看更多

圖 / 安奈兒公告除此之外,在宣布這筆交易時,交易方深圳卓雲智創科技有限公司(以下簡稱,卓雲智創)成立時間只有28天,獲得創新科的股權更是只有3天。

天眼查顯示,卓雲智創成立於2023年11月17日,注冊資本50萬元,由馮凱和李昂分別持股99%和1%。

12月12日,卓雲智創取得創新科股權23.66%股權,交易金額並未披露。不僅如此,創新科正是卓雲智創以及馮凱、李昂唯一的對外投資。

在回復函中,安奈兒否認公司高管、股東與卓雲智創存在關聯關系,聲稱卓雲智創是專爲創新科的控股股東UIT轉讓創新科股權而成立的主體。

值得一提的是,UIT和創新科的實控人同爲CHEN KAI,那爲何不直接把創新科的股權轉讓給安奈兒,而是要通過“中間人”卓雲智創轉讓呢?

安奈兒在回復函中解釋稱,之所以沒有從UIT直接轉讓股權,是基於便利交易原則、方便公司法律盡職調查的考慮以及結合UIT看好國內投資前景作出的境內投資安排。

對於創新科23.66%股權從UIT轉到卓雲智創的價格,安奈兒並未披露,因此外界也無從得知當22%股權以4.4億元轉讓到安奈兒這裏時,價格發生了多少變化。

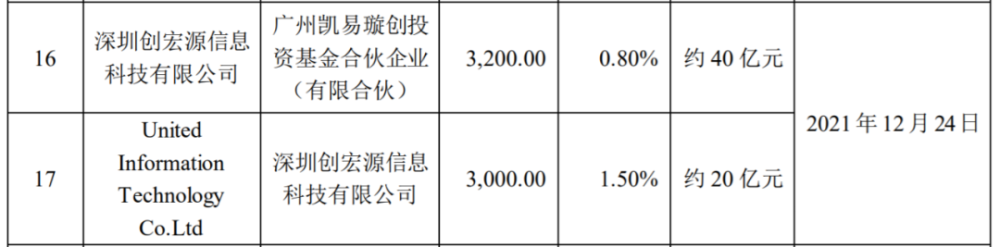

不過,UIT實控人CHEN KAI此前存在對創新科股權低买高賣的行爲。

2021年12月24日,UIT將創新科1.50%股權轉讓予深圳創宏源信息科技,總對價3000萬元,估值約20億元。但就在同一天,深圳創宏源信息科技向廣州凱易璇創投轉讓了0.80%股權,對價3200萬元,估值翻倍達到40億元。

天眼查顯示,深圳創宏源信息科技的大股東正是CHEN KAI,持股82.66%。

圖 / 安奈兒公告

圖 / 安奈兒公告 根據安奈兒披露的創新科股東全部權益價值資產評估報告,CHEN KAI(陳凱)名下公司數次進行股權低买高賣的資本操作。與資本操作如此密集的企業爲伍,作爲初入算力的外行,安奈兒究竟是否能夠真正獲益?

值得注意的是,在關注函最後,深交所要求安奈兒核查公司持股5%以上股東、交易各方、董事、監事、高級管理人員及其直系親屬近3個月以來是否存在买賣公司股票的行爲,是否存在涉嫌內幕交易的情形,未來6個月內是否存在減持計劃?

要知道,安奈兒在疫情期間因爲宣傳“抗病毒”面料而引發股價暴漲,隨後公司高管減持的手法至今歷歷在目。

從2022年11月初开始,安奈兒多次在投資者關系活動、互動易平台回復中提起抗病毒、抗菌面料事項,股價直线拉升。當月18日至12月7日短短14個交易日,收獲10個漲停板。

在這期間,有高管多次減持股份。據不完全統計,2022年11月18日至25日,時任董事、副總經理龍燕、時任董事徐文利合計減持236.25萬股股份,套現約2600萬元。

這一次,高管或許也沒有打算放過套現的機會。按照安奈兒的說法,公司控股股東、實控人王建青在未來6個月內可能通過協議轉讓的方式轉讓部分股權。

2

營收利潤雙下滑,

資金鏈承壓

回到安奈兒的財務狀況來看,豪擲4.4億元並不是一場可有可無的財務投資,而是事關現金流安全的大事。

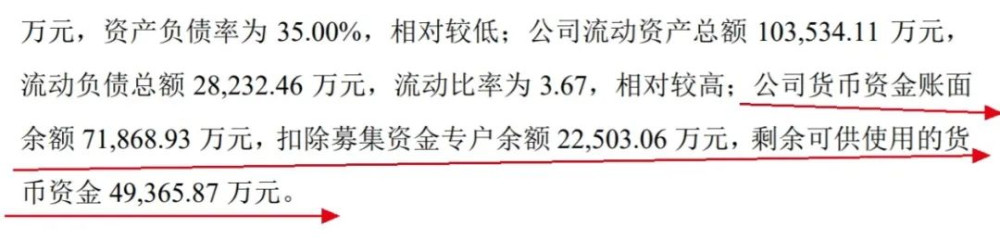

公告顯示,截至2023年9月30日,安奈兒的貨幣資金僅有7.19億元,扣除募集資金專戶余額2.25億元,剩余可供使用的貨幣資金僅剩4.94億元。

圖 / 安奈兒公告

圖 / 安奈兒公告 安奈兒表示,將使用自有資金進行支付這筆4.4億元的交易款。按照約定,這筆款項將分爲三期進行,在2024年6月30日前支付完畢。

財報顯示,2023年前三季度,安奈兒的經營活動現金流量淨額僅有1318.04萬元。若以此來看,安奈兒支付這筆交易款還是要更多依賴留存的貨幣資金,哪怕分三期支付對企業的現金流壓力也不小。

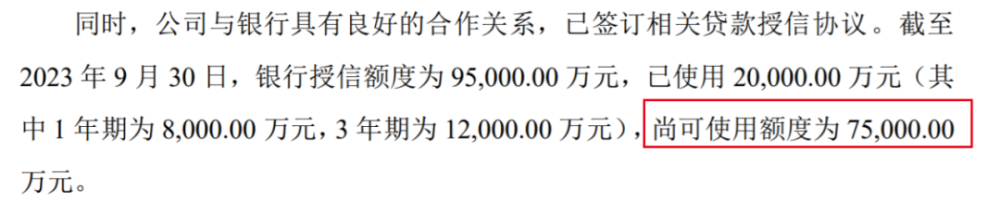

但安奈兒似乎並不在乎現金流的壓力,解決方式是貸款。其在回復函中表示,截至2023年9月30日,公司獲得的銀行授信額度爲9.5億元,已使用2億元,尚可使用額度爲7.5億元。

圖 / 安奈兒公告

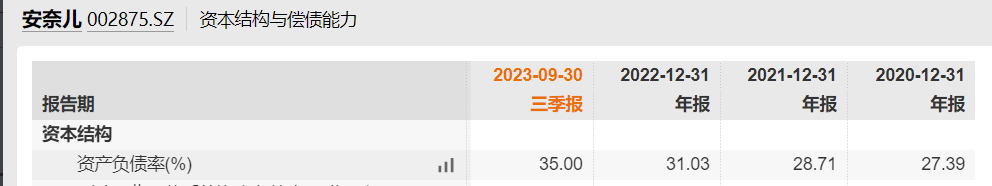

圖 / 安奈兒公告 但實際上,安奈兒的債務壓力已經在增加。Wind數據顯示,2020年-2023年9月,公司資產負債率分別爲27.39%、28.71%、31.03%、35%,不斷攀升。

圖 / Wind

圖 / Wind 對於安奈兒的種種操作,投資者早已用腳做出了回答。Wind數據顯示,自12月18日起,安奈兒股價連續三天下挫,分別爲2.47%、0.28%和3.46%。

外界之所以如此擔憂,與安奈兒業績本已長期承壓不無關系。

自2020年起,安奈兒的營收便進入下滑的通道。Wind數據顯示,2020年-2023年9月,其營收分別爲12.57億元、11.86億元、9.38億元和5.64億元,分別同比下滑5.26%、5.67%、20.85%和16.37%。

圖 / Wind(單位:萬元)

圖 / Wind(單位:萬元) 與此同時,歸母淨利潤由盈轉虧。同期,其歸母淨利潤分別爲-4681.59萬元、-302.95萬元、-2.37億元與-7380.50萬元。不到4年時間,安奈兒的虧損額累計達到3.61億元。

而扭轉營收和利潤指標是安奈兒今年的重要目標,其發布的2023年股票期權激勵計劃顯示,2023年的業績考核目標是“營業收入同比增長率不低於15%或歸母淨利潤實現扭虧爲盈”。

圖 / 安奈兒公告

圖 / 安奈兒公告 若要實現這一目標,安奈兒今年的營收要達到10.79億元。也就是說,今年第四季度,安奈兒要實現營收5.15億元或歸母淨利潤達到7380.50萬元。

只不過,要想在一個季度之內完成前三個季度業績之和,恐怕並不容易。而在此之前,安奈兒已經連續三年的業績目標落空。

而這或許可以解釋安奈兒爲什么會如此急切的尋求多元化發展。

主業疲軟,

跨界算力勝算幾何?

准確地說,對於多元化發展,安奈兒是不得不爲。

安奈兒坦言,作爲一家主營中高端童裝業務的自有品牌服裝企業,近些年,受消費市場環境影響,公司的主營業務受到較大衝擊,除此之外,童裝行業競爭也愈發激烈。於是,公司希望探索一些增量業務。

而算力正是安奈兒的探索之一。據悉,創新科成立於2005年,是一家以大數據存儲系統爲基礎,集數據中心、雲服務和大數據服務爲一體的企業,主要產品包括雲存儲、統一存儲、應用存儲、超融合架構和數據中心服務器及其配套軟件,正是當下最熱門的“算力概念企業”。

從行業來說,受益於AI、大模型的快速發展,算力的確是一片藍海。《中國人工智能計算力發展評估報告》顯示,2023年我國人工智能算力市場規模將達到664億元,同比增長82.5%,人工智能算力需求快速增長。

在安奈兒之外,主營彩票印刷業務的鴻博股份、味精巨頭蓮花健康、制造法蘭及鍛件的恆潤股份等上市公司也紛紛入局。只是,這些外行企業跨度如此之大,究竟是否可行?

清華大學智能產業研究院战略發展與合作主任、清智資本創始合夥人張煜表示:“算力行業容易進入,採購GPU就可以,目前還有可觀的利潤。快速、簡單、有利潤,是大家一擁而入的原因。”

但他並不看好外行跨界算力。在張煜看來,企業蜂擁而入,很快行業就會內卷,然後利潤急劇下降,屆時規模、管理、服務、技術都會是競爭點,也會是分界线。“算力做好很難,做長久更難,很多企業會倒掉。”

實際上,這並不是安奈兒第一次追趕風口。

從2022年11月9日起,安奈兒多次在投資者關系活動、互動易平台回復中提起抗病毒抗菌面料事項,並宣稱研發的電子束接枝改性面料對痘病毒抑制率超過99%。

不過,安奈兒並未向研發傾斜過多資源,每年的銷售費用反而在研發費用的10倍以上。

Wind數據顯示,2020年-2023年9月,其銷售費用分別爲6.44億元、5.78億元、5.36億元、3.20億元;研發費用分別爲3185.86萬元、3468.48萬元、3654.88萬元、2532.49萬元。

圖 / Wind(單位:萬元)

圖 / Wind(單位:萬元) 就在今年1月3日,深圳證監局對其下發監管函,稱其“抗病毒抗菌面料”的相關信息披露存在不准確、不完整的問題,並對安奈兒、董祕寧文出具警示函。

當月,安奈兒股價便掉頭向下。2022年12月23日,安奈兒股價達到盤中最高值29.62元/股,此後股價回調盤整。自今年1月12日开始,安奈兒股價快速下滑。截至12月22日,股價報收14.97元/股,已經腰斬,總市值縮水超20億元。

客觀地說,任何一個企業若想保持穩健增長,多元化是必經之路,但只是追隨風口,找不到可持續發展的道路,重金豪賭進入一個全新賽道無異於飲鴆止渴。

安奈兒或許應該明白,跨界並非遊戲,虛假“泡沫”戳破之後的一地雞毛真的很難收拾。

報名投決薈請點擊文末鏈接

2023年3月2日,第五季投決薈圓滿落幕(活動回顧:投決薈第五季成功舉辦 50位頂級大咖共商後疫情時代“投資坐標”)。這次盛會集結了50位業界領袖,其中包括兩位世界500強企業中國區高管、四位國家隊基金主要領導、六位地方引導基金或投資平台主要領導、十位市值超百億的上市公司董事長,還有十位獨角獸高管和五家估值超過兩百億的獨角獸,以及十家管理規模超百億的市場化基金負責人。他們共同探討後疫情時代的投資邏輯與發展战略,爲2023年股權投資市場指明了新的方向,搭建起新的發展坐標。 隨着2023年接近尾聲,“新一輪中國頂級投資人的年度投資盛會”即將啓幕。第六季投決薈將以“探尋新動能:國家战略導向下的投資驅動力”爲主題,开啓嶄新的探索之旅,爲未來的投資領域繪制新的藍圖。這場盛會將成爲業界矚目的焦點,匯聚頂尖的智慧和洞察,助力塑造2023年投資發展的新格局。 與以往一樣,本屆投決薈將再次聚焦於六大新興產業領域:新制造、新醫療、新一代信息技術、新能源新材料、新消費和新資本。

2023年3月2日,第五季投決薈圓滿落幕(活動回顧:投決薈第五季成功舉辦 50位頂級大咖共商後疫情時代“投資坐標”)。這次盛會集結了50位業界領袖,其中包括兩位世界500強企業中國區高管、四位國家隊基金主要領導、六位地方引導基金或投資平台主要領導、十位市值超百億的上市公司董事長,還有十位獨角獸高管和五家估值超過兩百億的獨角獸,以及十家管理規模超百億的市場化基金負責人。他們共同探討後疫情時代的投資邏輯與發展战略,爲2023年股權投資市場指明了新的方向,搭建起新的發展坐標。 隨着2023年接近尾聲,“新一輪中國頂級投資人的年度投資盛會”即將啓幕。第六季投決薈將以“探尋新動能:國家战略導向下的投資驅動力”爲主題,开啓嶄新的探索之旅,爲未來的投資領域繪制新的藍圖。這場盛會將成爲業界矚目的焦點,匯聚頂尖的智慧和洞察,助力塑造2023年投資發展的新格局。 與以往一樣,本屆投決薈將再次聚焦於六大新興產業領域:新制造、新醫療、新一代信息技術、新能源新材料、新消費和新資本。

前沿探索:六大新興行業的未來之路

新智造:國家战略與商業價值如何共贏

新能源新材料:破除周期魔咒與國產替代升級

新醫療:市場政策雙夾擊下的突圍之路

新一代信息技術:AI驅動全產業鏈變革

新消費:IPO的冬天與並購整合的春天

新資本: LP多重使命與收益如何平衡

報名條件 第六季將採取“定向邀請”和“報名審核”兩種途徑,僅限60人。 目標人群: 1)千億市值上市公司副董事長、總裁以上級別 2)百億市值上市公司實控人、董事長 3)百億估值獨角獸創始人、董事長 4)在管規模超百億私募股權基金創始合夥人

追加內容

本文作者可以追加內容哦 !

標題:踩點回復深交所!安奈兒“驚魂”72小時,跨界算力惹禍?

地址:https://www.utechfun.com/post/309407.html