富邦今日舉辦 2024 財經趨勢論壇,首席經濟學家羅瑋看好聯準會升息尾聲,明年債券報酬將達 15~20%,而富邦投顧董事長蕭乾祥預估明年台股加權指數區間約為 15,000~18,600 點,並點名 AI 創新、低碳綠能、低基期股,以及醫療保健等領域,可望有亮眼表現。

聯準會降息劇本三大關注焦點

羅瑋表示,2024 年美企每股獲利可望有兩位數成長,聯準會啟動降息將帶動美股有表現機會;Fed 政策調整節奏將同時牽動債市和匯市走向,債市在 Fed 明確表態前,債券殖利率仍有回升可能,匯市資金將受 Fed 利率調整政策飄移不定;原物料價格持續受全球經濟走向、地緣政治發展影響;目前預估明年下半年美元指數區間於 98 至 103 之間。

羅瑋指出,2023 年全球金融市場出現劇烈動盪,市場普遍對美國經濟能否能夠成功軟著陸存疑,中國經濟復甦力道不足,影響歐洲國家經濟表現,Fed 持續升息循環以控制通膨預期心理,並緊縮資產泡沫,高利率造成金融機構面臨嚴重的負利差問題,俄烏、以巴衝突等地緣政治衝擊,以及聖嬰現象、減碳降排和供應鏈重組推升生產成本,都讓金融市場更顯起伏不定。

由於 Fed 明年將啓動降息循環,目前預估若 Fed 主席鮑爾保留第 22 碼升息選項,以控制通膨預期,2024 年降息空間為 3 碼,若 Fed 今年底或 2024 年第一季持續升息 1 碼,預計明年第二季將有 4 碼降息空間;ECB 下半年跟進 Fed 腳步降息;隨著 YCC 殖利率曲線名存實亡,市場將開始揣測日本央行何時終結負利率政策;中國則將維持寬鬆,主要國家央行貨幣政策將呈現落差。

投資人後續可留意市場三大關注焦點,一是以出口為主的中、韓、台、越等亞洲國家外貿出口表現是否改善,和中國民營龍頭企業業績,以判斷歐美終端消費需求是否恢復,進而影響全球經濟前景;二是美國勞動市場及物價走勢將帶動的 Fed 利率政策走向;最後要關注金融機構流動性及國際資金移轉是否又會增添金融市場不確定性,進而引發市場動盪。

全球資產配置重點美日墨五大趨勢

台北富邦銀行副總經理蔡玉惠表示,隨著 2024 年的到來,全球經濟緩步成長,升息循環將近尾聲,地緣政治仍有高度不確定性且金融市場持續震盪,投資人可以留意五大投資趨勢,包含美國製造、「錢」進日股、美友岸外包、半導體邁向復甦、生技製藥新藍海等。

趨勢一是美國製造回流,蔡玉惠指出,美國便積極推動各項法案支持製造業回流,以帶回工作機會進而增進經濟成長,這是一個中長期趨勢,預估美股 2024 年每股獲利將增長達 12.2%,高於 MSCI 世界指數(扣除美國)盈餘的增速 6.9%,美股表現通常較全球股市來得好,明年股市也許有逆風,但投資大型權值股,擇機布局、不失為好選擇。

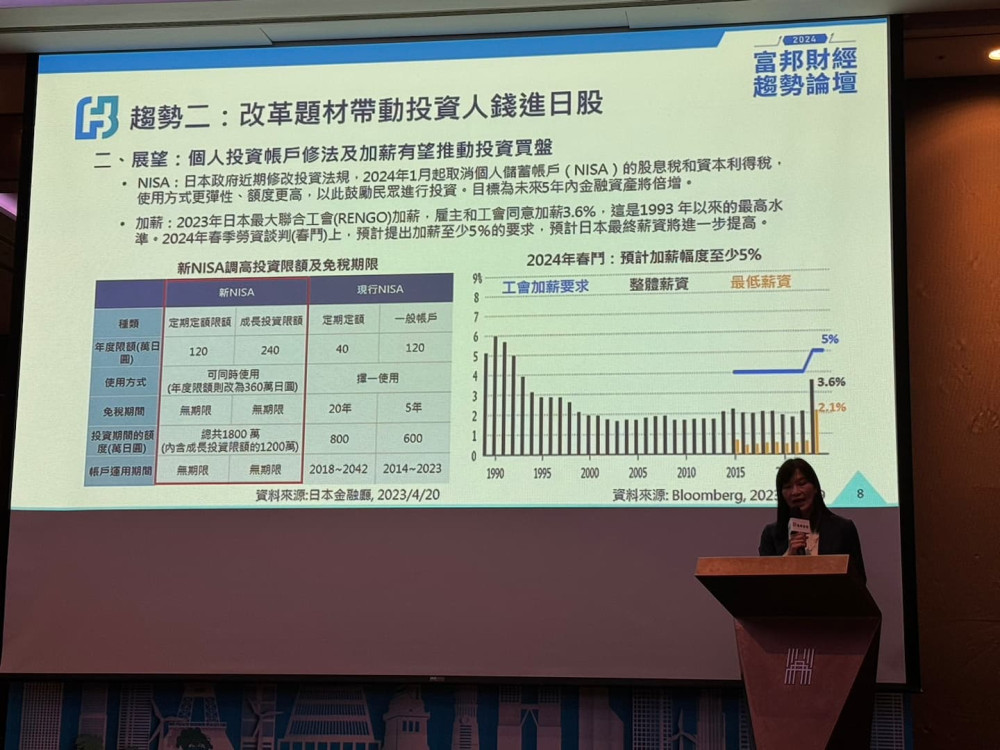

趨勢二是「錢」進日股,蔡玉惠指出,目前日本家庭現金與存款高達 54.2%,投入股市僅 11%,遠低於美國的近 4 成及歐洲的 2 成,由此數據可以明確體現日本家庭仍存在通縮時期「現金為王」的觀念裡,但整體日本股市是成長趨勢,對金融股有正面期待,投資人須注意中東情勢,主要因日本原油高度依賴中東地區,若以哈升級為持久戰,油價上升將對日本進口成本及經濟增速造成影響。

趨勢三是美國友岸外包政策,蔡玉惠指出,新區域製造體系漸成主流,墨西哥佔美國進口的份額增幅為所有競爭國家中最大,已取代中國成為美國最大貿易夥伴,而且墨西哥股市估值仍低,預期本益比遠低於 10 年均值,並低於 MSCI 新興市場及 MSCI 全球指數,高政策利率利於吸引資金流入墨西哥,通膨已相對可控,明年啟動降息經濟穩定可期,股市後市可期。

趨勢四是半導體庫存縮減,蔡玉惠指出,2023 年持續調整庫存,市場呈現供過於求,但 SEMI 最新報告指出,全球半導體景氣已在今年第二季落底,庫存拐點顯現,預計庫存水位有望逐步下降,半導體設備銷售也將回升。

趨勢五是控糖減重商機,蔡玉惠指出,隨著生活便利程度增加,糧食的富足,人類肥胖指數逐年升高,目前全球約有 26 億人已經超重或肥胖,抵抗肥胖及其所造成的疾病變成人類延續的重要課題,其中控糖減重,開拓製藥業的新藍海,歐系、美系兩大寡佔製藥廠商近來股價大漲,帶動追蹤全球製藥大廠為主的 MVIS 製藥 25 指數表現亮眼。

匯市部分,蔡玉惠表示,根據期貨市場預期,美國 2024 年 5 月之前降息機率不高,利差優勢猶存,因此美元後市並不看淡,有機會重返升勢;歐洲明年經濟前景好轉,但增長仍低於美國,預計歐元仍承受較大壓力,而日本因經濟穩健、資金回流,以及日本央行政策改變等多重因素,日圓將相對抗跌,近期日圓兌台幣創 1993 年 2 月以來的低水位,建議民眾可逢低分批配置。

台股加權指數明年上看 18,600 點

蕭乾祥表示,美股在明年總統大選、企業獲利重回正軌、科學晶片法案及降低通膨法的長期政策帶動,可望朝正向發展,台灣在 GDP 估倍增至 3.08%、庫存去化結束,企業獲利重回正軌之下,明年台股指數區間預估在 15,000-18,600 點,投資可聚焦創新、低碳綠能、低基期、醫療保健等產業。

蕭乾祥分析,全球供應鏈在美中科技戰及新冠後重組,國際大廠產能布局思維由降低成本走向降低風險,各國紛紛推出晶片法,吸引半導體產業進駐,在供應鏈重組過程中,半導體將回流母國,其餘則採分散化模式生產。

談到三大產業趨勢,蕭乾祥指出,首先「創新科技」為投資人看好生成式 AI 應用成長潛力,資金紛紛朝 AI 股靠攏,截至 10 月初美國前十大 AI 股加權報酬率達 58%,而在 AI 的發展之下,AI 伺服器商機爆發,其產值為一般伺服器 20 倍,後續 AI 將由雲端走向終端,明年 AI PC 需求興起,預期很快進入主流大眾市場。

第二為「能源轉型」,蕭乾祥指出,極端氣候造成全球高溫災害頻傳,全球已有 198 個國家承諾零排放,這些國家共涵蓋全球溫室氣體排放量 88%,佔全球 GDP 產出逾 90%。IEA 預估,整體再生能源裝置發電量將在 2030 年達到 1.1 萬 GW,而隨著電動車加速發展已取得重要成果,預計 2035年前,全球電動車銷售量將超越燃油車,達 5,000 萬輛以上,2040 年時更佔整體車市 75%。

最後「健康老化」商機,蕭乾祥指出,預估 2030 年高齡保健品市場將達 395.9 億美元,因每年約有 1,700 萬 70 歲以下的人死於慢性病,反映在藥品市場動輙上千億美元,為廠商帶來可觀商機,並預估 2032 年時 CDMO 市場規模將達 1,720 億美元,台廠在藥物開發及製造端擁有優勢,已有多家生技及藥品公司打入國際 CDMO 生產鏈中。

針對美股投資布局,蕭乾祥指出,隨著美國經濟成長放緩,IMF 預估明年美國經濟成長率為 1.5%,低價清庫存告一段落,企業獲利將重回正軌,明年 S&P500 企業獲利估將出現 10.3% 的年增率,多空互抵後估計本淨比區間為 3.8~4.5 倍,估標普 500 指數區間為 4000~4800 點,可關注創新及車用半導體,包括生成式 AI 與大型語言模型、持續優化 AI 模型與服務的雲端軟體、電動車補助。

台股走勢部分,蕭乾祥指出,因比較基期低加上外銷訂單回升,中經院預估台灣明年 GDP 將由 1.38% 倍增至 3.08%,由於庫存去化告一段落,傳產基期低,台股企業獲利將重回正軌,估計明年上市櫃企業獲利年增 15.4% 達 3.5 兆元,預估明年台股本淨比合理區間約落在 1.75~2.15 倍之間,對應加權指數區間約為 15,000~18,600 點,並點名 AI 創新、低碳綠能、低基期股與醫療保健領域。

(首圖來源:科技新報)

延伸閱讀:

標題:聯準會升息尾聲債券報酬達 15~20%!富邦蕭乾祥:明年台股上看 18,600 點

地址:https://www.utechfun.com/post/296527.html