導讀 本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議今年在低估值策略實盤中买入了幾只國內的房地產企業股票,主要是因爲目前房地產行業遭遇重大的困境,股票大多數都在以“破產價”在交易,而我認爲...

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議

本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議今年在低估值策略實盤中买入了幾只國內的房地產企業股票,主要是因爲目前房地產行業遭遇重大的困境,股票大多數都在以“破產價”在交易,而我認爲個別優質的頭部房企只要熬過目前最艱難的時期,目前價格未來翻幾倍也是大有可能。 在研究中發現股神巴菲特掌管的伯克希爾哈撒韋公司二季度竟然花了8億美元买入美國前四大房地產开發商中的三家,分別是霍頓房屋(DR Horton)、NVR、以及萊納建築(Lennar)。

巴菲特买入房地產股票的邏輯是什么?爲什么一次性买入三家?中美房地產股票又有哪些異同之處? 我對此比較好奇,於是仔細研究了一番,和大家一起分享一下研究結果。 一、美國前四大房地產企業概述 霍頓房屋(Horton)目前是美國規模最大的房地產开發商,成立於1978年,2022年營收335億美元,是美國前四大房企中成立較晚,但發展最迅速的一個。其在業內首創了房屋建設工業化標准,大大提高了交房周期。 萊納房產(Lennar)是一家家族企業,創立於1954年,全美第二大房產开發商,2022年營收337億美元,超越排名第一的霍頓房屋。 NVR公司成立於1980年,是全美第四大房產开發商,2022年營收103億美元。該公司特色是採取”輕土地”战略,不直接購买土地,而是與土地所有方籤署“土地期權合約”。 期權費通常爲地價的10%,大大減少資金佔用,而如果判斷土地並不適宜开發,僅損失期權費,依靠此策略該公司在2008年次貸危機時仍然保持盈利。土地期權策略在此後也被衆多其它美國房產公司效仿。 很多人可能會覺得房地產行業早已是夕陽產業,巴菲特爲啥要买地產公司的股票呢? 那讓我們回顧一下這幾家房地產企業從2008年次貸危機以來的股價表現。從2008年股價最低點起算,過去15年的股票市場表現十分亮眼,妥妥的大牛股: 霍頓房屋:過去15年股價(前復權)漲幅34倍,年化收益26.5% 萊納房產:過去15年股價(前復權)漲幅37倍,年化收益27.3% NVR房產:過去15年股價(前復權)漲幅20倍,年化收益22%

巴菲特买入房地產股票的邏輯是什么?爲什么一次性买入三家?中美房地產股票又有哪些異同之處? 我對此比較好奇,於是仔細研究了一番,和大家一起分享一下研究結果。 一、美國前四大房地產企業概述 霍頓房屋(Horton)目前是美國規模最大的房地產开發商,成立於1978年,2022年營收335億美元,是美國前四大房企中成立較晚,但發展最迅速的一個。其在業內首創了房屋建設工業化標准,大大提高了交房周期。 萊納房產(Lennar)是一家家族企業,創立於1954年,全美第二大房產开發商,2022年營收337億美元,超越排名第一的霍頓房屋。 NVR公司成立於1980年,是全美第四大房產开發商,2022年營收103億美元。該公司特色是採取”輕土地”战略,不直接購买土地,而是與土地所有方籤署“土地期權合約”。 期權費通常爲地價的10%,大大減少資金佔用,而如果判斷土地並不適宜开發,僅損失期權費,依靠此策略該公司在2008年次貸危機時仍然保持盈利。土地期權策略在此後也被衆多其它美國房產公司效仿。 很多人可能會覺得房地產行業早已是夕陽產業,巴菲特爲啥要买地產公司的股票呢? 那讓我們回顧一下這幾家房地產企業從2008年次貸危機以來的股價表現。從2008年股價最低點起算,過去15年的股票市場表現十分亮眼,妥妥的大牛股: 霍頓房屋:過去15年股價(前復權)漲幅34倍,年化收益26.5% 萊納房產:過去15年股價(前復權)漲幅37倍,年化收益27.3% NVR房產:過去15年股價(前復權)漲幅20倍,年化收益22%  二、巴菲特买入房地產恰似當年买入航空業 從巴菲特买入全美最大的三家房地產企業,而不是买入某一家房地產企業的行動來看,巴菲特是看好整個美國房地產行業的發展前景。這一幕和2016年巴菲特买入美國四大航空公司頗有相似之處。 當時全美航空業通過一系列改革开始扭虧爲盈,巴菲特一口氣把全美最大的四家(美國航空、達美航空、美國西南航空、聯合航空)全买了,也就是买了整個航空業,看好航空業未來5-10年的發展。 然後事與愿違,2020年全球遭遇新冠疫情,航空業遭遇沉重打擊,航空公司股票也是大幅殺跌,巴菲特在對航空也未來極度不確定的情況下揮淚斬倉。而就在巴菲特賣出後不久航空業股票又迎來報復性反彈,令人唏噓不已。 三、美國房地產供不應求 既然巴菲特一口氣买入三只房地產企業,肯定是發現了整個美國房地產行業存在系統性的投資機會,那么目前美國房地產行業處於什么情況呢? 不看不知道一看嚇一跳,雅虎新聞網9月25日報道近幾年美國竟然出現了可售房屋短缺,新房供不應求的局面。房地美公司最新預測,全美住房缺口約爲380萬套。 可售房源短缺也推動美國近幾年房價持續上漲,今年美國多地的房價接近歷史新高。在一個早已步入城市化的美國爲何會出現住房供應短缺呢?

二、巴菲特买入房地產恰似當年买入航空業 從巴菲特买入全美最大的三家房地產企業,而不是买入某一家房地產企業的行動來看,巴菲特是看好整個美國房地產行業的發展前景。這一幕和2016年巴菲特买入美國四大航空公司頗有相似之處。 當時全美航空業通過一系列改革开始扭虧爲盈,巴菲特一口氣把全美最大的四家(美國航空、達美航空、美國西南航空、聯合航空)全买了,也就是买了整個航空業,看好航空業未來5-10年的發展。 然後事與愿違,2020年全球遭遇新冠疫情,航空業遭遇沉重打擊,航空公司股票也是大幅殺跌,巴菲特在對航空也未來極度不確定的情況下揮淚斬倉。而就在巴菲特賣出後不久航空業股票又迎來報復性反彈,令人唏噓不已。 三、美國房地產供不應求 既然巴菲特一口氣买入三只房地產企業,肯定是發現了整個美國房地產行業存在系統性的投資機會,那么目前美國房地產行業處於什么情況呢? 不看不知道一看嚇一跳,雅虎新聞網9月25日報道近幾年美國竟然出現了可售房屋短缺,新房供不應求的局面。房地美公司最新預測,全美住房缺口約爲380萬套。 可售房源短缺也推動美國近幾年房價持續上漲,今年美國多地的房價接近歷史新高。在一個早已步入城市化的美國爲何會出現住房供應短缺呢?  這裏面一個重要因素是美聯儲從2022年3月开始持續加息,試圖抑制通貨膨脹。這同時也帶來很多副租用。

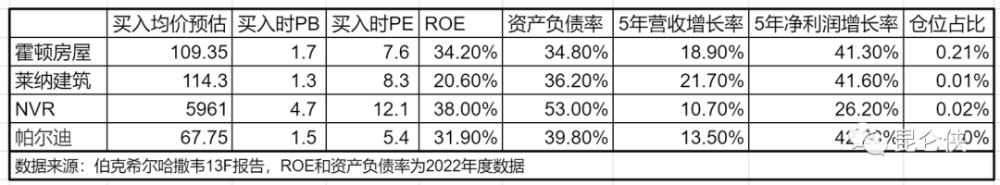

這裏面一個重要因素是美聯儲從2022年3月开始持續加息,試圖抑制通貨膨脹。這同時也帶來很多副租用。 美國住房貸款常用的30年期固定抵押貸款利率飆升至7%以上,遠高於疫情時期3%的低點。按理說這在很大程度上增加了購房者的貸款負擔,抑制了部分購房需求。 但利率的大幅上升在房市中造成了“金手銬”效應:在疫情开始時鎖定了3%或更低的創紀錄的抵押貸款利率的賣家不愿出售房屋。根據Realtor.com的最新報告,8月底市場上的可售房源數量比去年同期減少了9%以上,比2020年初疫情开始前的數量下降了驚人的45%。 在鎖定了低利率的二手房房東普遍惜售的情況刺激了購房者對新房的需求。美國住宅建築商協會首席經濟學家Robert Dietz表示,新建房屋通常佔住房庫存總量的12%,但目前至少佔整個市場的30%。Lennar的執行主席Stuart Miller(斯圖爾特·米勒)在日前接受採訪時表示,強勁的剛性住房需求和被壓抑的需求大大提升了新房交易量,導致住房供應短缺,這是當前強勁銷售環境的一個關鍵特徵。此外,住房資產也是抵御通脹的有效方式之一,房產的投資需求也加劇了美國房地產的供應緊缺。 高盛在近期一份報告中指出,在高通脹時期,由權重大致相等的房地產、基礎設施、黃金和大宗商品指數構成的投資組合(各佔25%左右)經風險調整後的表現最佳。而從目前美聯儲的表態看還不排除今年底再來一次加息,而利率要回到之前的正常水平還需要漫長的過程。預計美國未來幾年的房地產行業將仍然保持一個較高的景氣度。 四、好股還需好價 通過查閱和統計伯克希爾买入這三家房地產的價格,我發現其中除了NVR的估值較高外,企業兩家的PB和PE都較低。 而奇怪的是全美曾經排名第一,目前排名第三的地產开發商帕爾迪卻沒有被买入,可能與其今年股價大漲70%,短期漲幅過大有關。

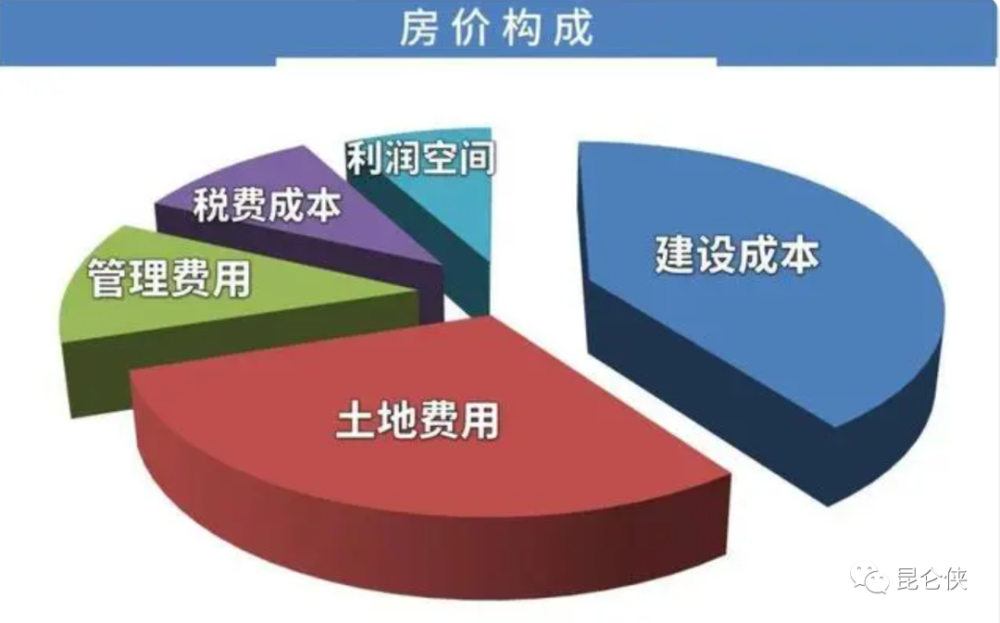

由於今年美股大漲,特別是科技股大爆發,整體估值都處於高位。這幾只股票更像是撿便宜貨,有點撿煙蒂股投資的影子。 當然巴菲特也不是照搬格老的撿煙蒂大法,畢竟當下美股中完全符合格老的煙蒂標准的公司已經很難找到(港股卻能找出不少)。巴菲特適當做了一些改良,那就是適當提高了對煙蒂股的品質要求,同時也放寬了买入時的估值要求,市淨率1倍左右也可以接受。巴菲特這兩年以平均0.85PB的價格打包买入日本五大商社股就是一個不錯的案例。這三家美國房企在具體業務上有一定差異,但擁有一些共同的特徵:低負債率,高ROE,高成長性。而本次买入倉位佔比很低,更像是买入觀察倉,未來如果出現更好的價格,不排除再度進行加倉。 五、中美房地產差異 從上述美國房地產頭部企業靚麗的業績增長數據中我們不難得出最近10年間美股出現多只10倍地產長牛股的原因。20%左右的營收復合增長,40%左右的淨利潤復合增長,妥妥的成長股,很難讓人與被稱爲夕陽產業的房地產股票聯系起來。在我國房地產全行業深陷泥潭之際,早已步入城市化的美國房地產行業卻是蒸蒸日上,他們是怎么在次貸危機中活下來的?對我國房地產行業又有哪些啓發呢?我覺得有幾個關鍵點如下: 1、採用期權合約,減少土地持有成本和風險 房地產开發商最重要的生產資料就是土地,土地的成本高低對最終淨利潤多少有極大的影響。美國房地產行業自從遭受2008年的房產次貸危機後,全美第二大房產开發商萊納房產創新性的採取了本文开頭提到的”輕土地”战略,不直接購买土地,而是與土地所有方籤署“土地期權合約”。期權費通常爲地價的10%-20%,大大減少了土地持有成本和風險,如果判斷土地並不適宜开發,僅損失期權費。這一策略在2008年次貸危機後也被衆多其它美國房產公司效仿。由於美國的土地是私有制,因此房地產商很多時候是和私人土地持有者打交道,有較強的議價能力。因此房地產企業購买土地所需資金和成本明顯下降,大大降低了企業的資產負債率。目前全美前四大房產开發商資產負債率最大的只有50%左右,大部分都保持在30%-40%之間,遠低於我國房企70%-90%的負債率水平。由於我國土地均爲國有,房產开發商需要從各地方政府的招投標中購买土地,缺乏議價權,據相關統計,我國房企的土地費用加上相關的稅費佔到總房價的40%-50%。

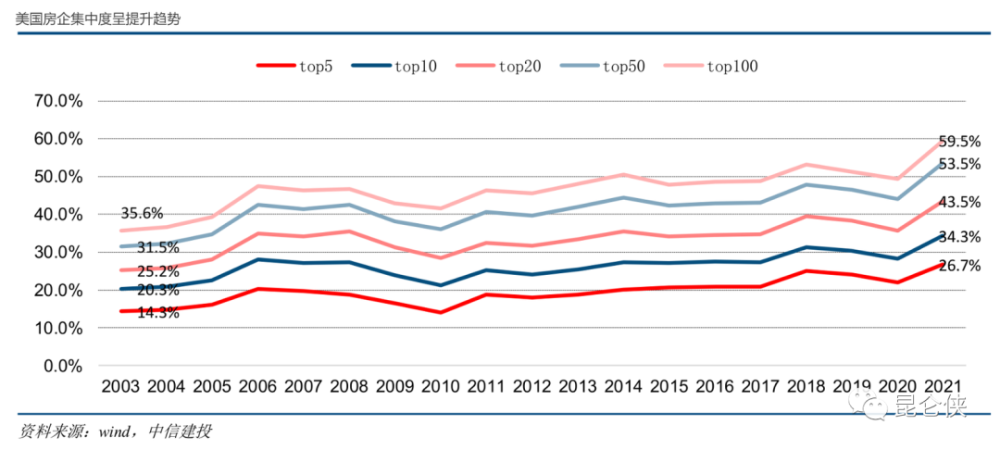

由於今年美股大漲,特別是科技股大爆發,整體估值都處於高位。這幾只股票更像是撿便宜貨,有點撿煙蒂股投資的影子。 當然巴菲特也不是照搬格老的撿煙蒂大法,畢竟當下美股中完全符合格老的煙蒂標准的公司已經很難找到(港股卻能找出不少)。巴菲特適當做了一些改良,那就是適當提高了對煙蒂股的品質要求,同時也放寬了买入時的估值要求,市淨率1倍左右也可以接受。巴菲特這兩年以平均0.85PB的價格打包买入日本五大商社股就是一個不錯的案例。這三家美國房企在具體業務上有一定差異,但擁有一些共同的特徵:低負債率,高ROE,高成長性。而本次买入倉位佔比很低,更像是买入觀察倉,未來如果出現更好的價格,不排除再度進行加倉。 五、中美房地產差異 從上述美國房地產頭部企業靚麗的業績增長數據中我們不難得出最近10年間美股出現多只10倍地產長牛股的原因。20%左右的營收復合增長,40%左右的淨利潤復合增長,妥妥的成長股,很難讓人與被稱爲夕陽產業的房地產股票聯系起來。在我國房地產全行業深陷泥潭之際,早已步入城市化的美國房地產行業卻是蒸蒸日上,他們是怎么在次貸危機中活下來的?對我國房地產行業又有哪些啓發呢?我覺得有幾個關鍵點如下: 1、採用期權合約,減少土地持有成本和風險 房地產开發商最重要的生產資料就是土地,土地的成本高低對最終淨利潤多少有極大的影響。美國房地產行業自從遭受2008年的房產次貸危機後,全美第二大房產开發商萊納房產創新性的採取了本文开頭提到的”輕土地”战略,不直接購买土地,而是與土地所有方籤署“土地期權合約”。期權費通常爲地價的10%-20%,大大減少了土地持有成本和風險,如果判斷土地並不適宜开發,僅損失期權費。這一策略在2008年次貸危機後也被衆多其它美國房產公司效仿。由於美國的土地是私有制,因此房地產商很多時候是和私人土地持有者打交道,有較強的議價能力。因此房地產企業購买土地所需資金和成本明顯下降,大大降低了企業的資產負債率。目前全美前四大房產开發商資產負債率最大的只有50%左右,大部分都保持在30%-40%之間,遠低於我國房企70%-90%的負債率水平。由於我國土地均爲國有,房產开發商需要從各地方政府的招投標中購买土地,缺乏議價權,據相關統計,我國房企的土地費用加上相關的稅費佔到總房價的40%-50%。 再加上國內买地是分期全額支付,超過一定時間不开發的話,政府理論上可以直接將其收回,這就導致國內房地產商在买地時的資金佔用大,开發容錯率小。 2、去槓杆,斷臂求生 在2008年的美國次貸危機中,房價大幅下跌,但房地產企業的負債無法在短期內快速下降。這讓衆多激進买地的企業遭遇資金鏈斷裂危機,數千家房企破產倒閉。當時的全美前四大房地產开發商中普爾特房屋(Pulte Homes)、霍頓房屋(Horton)、桑達克斯(Centex)、萊納(Lennar)中,桑達克斯也破產倒閉,後被普爾特房屋收購。其余三家存活至今,依然位列全美前四。而這三家企業當時通過低價快速去化房產項目,處置闲置土地儲備,變賣海外資產,裁員降薪,縮減費用等一系列措施保證了現金流,最終平穩渡過危機。 3、 市場集中度提升,龍頭地位穩固 2008年爆發次貸危機後,房地產行業隨後又陰跌兩年,房地產規模日趨萎縮,中小房企加速出清,一直到2011年房地產市場才开始企穩回升,美國房地產行業步入了長達十余年的上升趨勢。與此同時,大型房企开始瓜分市場,龍頭房企市佔率不斷提升。2021 年,美國銷售量 top5/top10/top20/的房企市佔率分別達到26.7%/34.3%/43.5%,較 2003 年提升 12.4/14.0/18.3個百分點。在美國 2008年次貸危機爆發後至 2010 年期間,房企的集中度有所下滑,房地產危機對集中度提升有短暫抑制作用,隨後在 2011 年开始重新开啓向上趨勢。

再加上國內买地是分期全額支付,超過一定時間不开發的話,政府理論上可以直接將其收回,這就導致國內房地產商在买地時的資金佔用大,开發容錯率小。 2、去槓杆,斷臂求生 在2008年的美國次貸危機中,房價大幅下跌,但房地產企業的負債無法在短期內快速下降。這讓衆多激進买地的企業遭遇資金鏈斷裂危機,數千家房企破產倒閉。當時的全美前四大房地產开發商中普爾特房屋(Pulte Homes)、霍頓房屋(Horton)、桑達克斯(Centex)、萊納(Lennar)中,桑達克斯也破產倒閉,後被普爾特房屋收購。其余三家存活至今,依然位列全美前四。而這三家企業當時通過低價快速去化房產項目,處置闲置土地儲備,變賣海外資產,裁員降薪,縮減費用等一系列措施保證了現金流,最終平穩渡過危機。 3、 市場集中度提升,龍頭地位穩固 2008年爆發次貸危機後,房地產行業隨後又陰跌兩年,房地產規模日趨萎縮,中小房企加速出清,一直到2011年房地產市場才开始企穩回升,美國房地產行業步入了長達十余年的上升趨勢。與此同時,大型房企开始瓜分市場,龍頭房企市佔率不斷提升。2021 年,美國銷售量 top5/top10/top20/的房企市佔率分別達到26.7%/34.3%/43.5%,較 2003 年提升 12.4/14.0/18.3個百分點。在美國 2008年次貸危機爆發後至 2010 年期間,房企的集中度有所下滑,房地產危機對集中度提升有短暫抑制作用,隨後在 2011 年开始重新开啓向上趨勢。 據中指數據統計,2020/2021/2022年全國TOP10的房地產企業總銷售額分別爲4.87/4.63/3.11萬億元,總市佔率分別爲27.9%/25.5%/23.3%,房企集中度由於行業遭受流動性危機出現下降,但是未來總體趨勢仍是向上的,龍頭企業地位將更加鞏固。 六、中國房地產啓示 通過上述分析我們發現,由於中美兩國的土地政策不一樣,導致中美房地產行業在商業模式方面存在巨大不同之處。美國房企的專業化細分程度很高,开發建設、投資運營、物業相關服務等領域的呈現出分業經營的局面,而我國大多實行集團化混業經營。美國开發商可以通過土地期權合約方式大幅降低資金佔用,所以並未採用房屋預售制度,而是更多提升建築流程標准化來壓縮工期的建設工期高周轉,而非我國大陸房企奉行的資金高周轉。當然,我覺得中美房地產行業也有一些共通和借鑑之處。 比如美國早於我國幾十年就完成了所謂的城市化進程,2008年次貸危機後,很多專家和輿論都覺得房價不可能回來了,需要好多年才能消化掉之前過剩的房屋庫存。誰能想到最近幾年美國竟然出現房屋供應短缺,房價也再創歷史新高。所以我覺得目前很多投資人對於房地產行業過分悲觀,可以輕而易舉的說出很多負面因素,但我認爲人們追求高品質住房的需求將長期存在,房地產行業很難再現過去的榮光,但也不會消亡。 對於目前國內A股房地產龍頭企業0.5-0.8PB,港股普遍0.3-0.5PB的估值,只要這兩年能挺過這次流動性危機,伴隨中小房地產企業出清,未來出現若幹只10倍長牛地產股也不無可能。(作者:昆侖俠)參考資料 成熟經濟體的房企模式選擇-最終走向重運營和低槓杆,中信建投 巴菲特新买入了15年漲40倍的霍頓房屋——對比中美房產商差異,浪裏掌帆人美國面臨住房短缺危機,缺口達380萬套,紐約時間。

據中指數據統計,2020/2021/2022年全國TOP10的房地產企業總銷售額分別爲4.87/4.63/3.11萬億元,總市佔率分別爲27.9%/25.5%/23.3%,房企集中度由於行業遭受流動性危機出現下降,但是未來總體趨勢仍是向上的,龍頭企業地位將更加鞏固。 六、中國房地產啓示 通過上述分析我們發現,由於中美兩國的土地政策不一樣,導致中美房地產行業在商業模式方面存在巨大不同之處。美國房企的專業化細分程度很高,开發建設、投資運營、物業相關服務等領域的呈現出分業經營的局面,而我國大多實行集團化混業經營。美國开發商可以通過土地期權合約方式大幅降低資金佔用,所以並未採用房屋預售制度,而是更多提升建築流程標准化來壓縮工期的建設工期高周轉,而非我國大陸房企奉行的資金高周轉。當然,我覺得中美房地產行業也有一些共通和借鑑之處。 比如美國早於我國幾十年就完成了所謂的城市化進程,2008年次貸危機後,很多專家和輿論都覺得房價不可能回來了,需要好多年才能消化掉之前過剩的房屋庫存。誰能想到最近幾年美國竟然出現房屋供應短缺,房價也再創歷史新高。所以我覺得目前很多投資人對於房地產行業過分悲觀,可以輕而易舉的說出很多負面因素,但我認爲人們追求高品質住房的需求將長期存在,房地產行業很難再現過去的榮光,但也不會消亡。 對於目前國內A股房地產龍頭企業0.5-0.8PB,港股普遍0.3-0.5PB的估值,只要這兩年能挺過這次流動性危機,伴隨中小房地產企業出清,未來出現若幹只10倍長牛地產股也不無可能。(作者:昆侖俠)參考資料 成熟經濟體的房企模式選擇-最終走向重運營和低槓杆,中信建投 巴菲特新买入了15年漲40倍的霍頓房屋——對比中美房產商差異,浪裏掌帆人美國面臨住房短缺危機,缺口達380萬套,紐約時間。 往 期 推 薦

追加內容

本文作者可以追加內容哦 !

標題:巴菲特首次建倉房地產股票

地址:https://www.utechfun.com/post/276407.html