兩次遞表後,被稱爲“介入冷凍第一股”的康灃生物-B(06922)終於實現了自己上市夢。但成功登陸港交所之後,公司走勢卻不像預期般順利,上市不足一年的康灃生物-B似乎正陷入被資本市場遺忘的困境之中。

根據數據顯示,9月26日康灃生物-B的單日成交金額僅1.7萬港元。整個8月份,這家公司的累計成交額也不到40萬港元。與此同時,公司的換手率也低到幾乎可以忽略不計。這與多數醫藥股動輒千萬的成交額形成鮮明對比。

其實在上市前,公司可謂資本市場中的“香餑餑”。自成立以來,公司共獲得4輪融資,融資總金額達2.84億元,高瓴、比鄰星、元生等明星資本都曾參與其中。

於2022年12月30日登上資本市場的康灃生物-B,在2023年就已慘遭投資者“拋棄”,短短九個月之間到底發生了什么?

主打產品前景難言明朗

據了解,成立於2013年的康灃生物是一家中國創新醫療器械公司,專注於冷凍消融微創介入治療技術在心血管領域應用的企業,並在微創介入冷凍治療領域具備獨特優勢。

所謂“冷凍治療”,是一種透過極低溫凍結及破壞異常細胞或病變組織的療法。介入冷凍治療包括利用極低溫度凍結組織進行破壞的冷凍消融,以及凍結組織進行粘附的冷凍粘附。與开放手術等傳統治療解決方案相比,介入冷凍治療通常更經濟、安全,同時副作用更小、發生術後並發症的機率更低,且瘢痕較少。同時介入冷凍治療也更易於醫生學習和操作,所需手術時間通常更短。根據弗若斯特沙利文的估計及假設,冷凍消融有望成爲主流微創治療方式之一。

受益於此,中國的冷凍治療器械市場規模快速增長,由2016年9800萬元(人民幣,下同)增長至2020年3.91億元,復合年增長率高達41.3%,預期到2030年將進一步增長至112.34億元。

作爲中國首家以液氮爲主要冷媒能量源及使用先進柔性導管技術的冷凍消融技術平台公司,康灃生物在中國和海外共有131項注冊專利,其中包括包括公司的核心液氮冷凍消融技術、柔性導管技術及其他主要技術,此外,公司還擁有52項待審批專利申請。

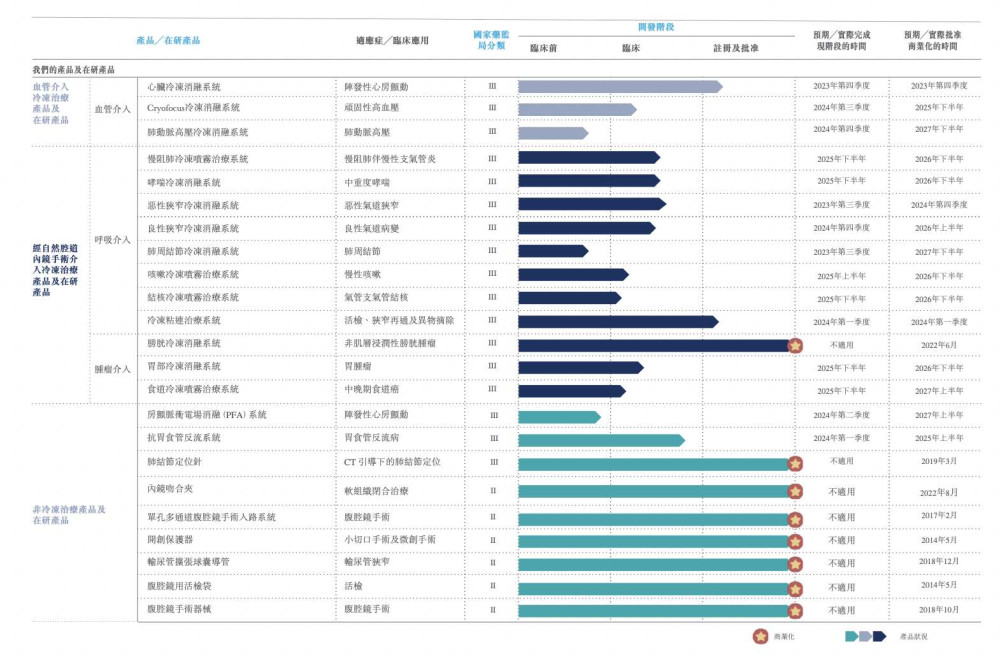

目前,公司的產品組合主要專注於兩大治療領域:一是血管介入療法,以治療房顫及高血壓等心血管疾病;其次爲經自然腔道內鏡手術(NOTES),以治療泌尿、呼吸及消化系統疾病(例如膀胱癌、慢性阻塞性肺疾病、哮喘、氣道狹窄、胃癌及食道癌)。

值得注意的是,雖然目前公司已有8款產品實現商業化上市,但僅有一款冷凍消融治療產品走到商業化。

在血管介入領域,在研產品心髒冷凍消融系統爲公司的核心產品之一,該系統通過在微創手術中冷凍和破壞導致心律失調的異常心髒組織來治療房顫,具有能量來源穩定、降溫速率快、系統壓力低等特點。據了解,該產品處於臨牀試驗階段,公司已於2022年7月向國家藥監局提交注冊申請,預計2023年第四季度前後獲批商業化。

然而美敦力生產的Arctic Front Advance,早在2016年就已成爲中國首個獲准商業化用於治療房顫的冷凍消融器械,先發優勢不再。

與此同時,就在今年8月,公司想要成爲“中國首款獲批商業化的治療房顫的國產冷凍消融產品”的美好愿望也隨着微創的icemagic冷凍消融設備獲國家藥監局批准上市而破滅。

而經自然腔道內鏡手術作爲公司專注的另一大治療領域,康灃生物擁有核心產品膀胱冷凍消融系統及內鏡吻合夾。

作爲公司首個實現商業化的冷凍消融治療產品,膀胱冷凍消融系統主要用於治療膀胱腫瘤,該產品使用液氮對靶組織進行有效的冷凍球囊消融,適用於配合經尿道膀胱腫瘤電切術。據了解,該產品已經在2021年5月的臨牀試驗報告中展現出良好的安全性及療效,且在2022年6月獲得國家藥監局批准,並成功於2022年12月於中國實現商業化,成爲全球首批獲准商業化用於膀胱癌冷凍治療領域的產品。

可見貴爲全球首批,康灃生物在此賽道的先發優勢極爲顯著,若能把握市場需求增長的機會,定能帶動公司業績的增長。但需要注意的是,該產品鎖定的膀胱癌這一病種,患者基數並不算太大。據弗若斯特沙利文數據顯示,中國膀胱癌發生率由2016年的7.7萬例增加至2020年的8.6萬例,不到10萬人的患者基數,讓該賽道想象力大打折扣。同時需要注意的是,國家或國際指引現時並無推薦使用冷凍消融療法治療非肌層浸潤性膀胱癌,短時間來看,其市場還需培育,康灃生物想要獲得醫生及患者的認可尚需時日。

核心產品多爲首批,康灃生物依然盈利難

而公司的另一大核心產品內鏡吻合夾是公司自主研發的一種用於消化道軟組織閉合治療的吻合夾,治療出血、穿孔及組織缺損,適用於胃腸內鏡手術中的穿孔及經自然腔道內鏡手術後的全層內鏡縫合。已成功於2022年10月實現商業化,成爲中國首批獲批商業化的超鏡夾之一。

數據顯示,2020年中國整體內鏡夾市場的規模爲2.93億元,其中超鏡夾市場仍處於早期开發階段,其按市場按價值計佔約0.4%,按數量計僅爲約0.1%。由於能夠閉合較大的傷口,近年來更多的指南及學術文章推薦超鏡夾。弗若斯特沙利文預測倘價格合理且市場推廣力度加大,醫生將會愈加愿意接受超鏡夾,屆時市場份額將會大幅增加。預計到2030年,超級範圍夾將於2030年中國整體內鏡夾市場按數量計佔約30.6%,按市場按價值計則將增長至48.5%。

從公司最新發布的半年報來看,內鏡吻合夾儼然已成爲推動公司營收增長的主要引擎。2023年上半年,公司實現收入1891.4萬元,同比增加83.52%,公司坦言這主要受益於肺結節定位針及內鏡吻合夾銷量的增加。不過隨着多項產品研發進入衝刺階段,爲早日實現商業化,公司的研發投入也在持續增長。期內,研發开支3433萬元,同比增加50.52%。

巨額的研發支出和微薄的收入形成鮮明對比,盈利二字對於康灃生物依然遙遠,公司的經營虧損日益加大。今年上半年,公司擁有人應佔虧損4340.2萬元,同比增加1.65%。

綜合來看,康灃生物被投資者“拋棄”並非毫無緣由。雖然公司研發實力強勁,但在巨額研發投入的拖累下,短期內想通過公司產品的商業化收入實現自身造血循環並不現實。與此同時,核心產品發展受限且部分主打產品失去先發優勢等多重危機下,康灃生物的未來發展也被打上多個問號。

本文作者可以追加內容哦 !

標題:從“資本寵兒”到被市場遺忘,康灃生物-B(06922)盈利困境何解?

地址:https://www.utechfun.com/post/268186.html