當微軟高管表示,人工智能技術帶來的營收增速有待觀察時,股票市場似乎感到失望。自上一份業績報告正式發布以來,微軟股票已出現回調。但在一些華爾街分析師看來,這一回調趨勢爲長期投資者創造了一個絕佳的逢低买入機遇。

OpenAI ChatGPT大獲成功可能是微軟(MSFT.US)所經歷的最好的事情之一,作爲OpenAI的大股東之一,OpenAI的革新性人工智能(AI)技術推動科技巨頭微軟進入人工智能領導者的競爭行列。在過去的幾個季度裏,微軟一直在努力將OpenAI獨創的領先全球的生成式AI技術融入其所有產品和服務中。此外,隨着OpenAI有望在未來一年內產生超過10億美元的營收規模,距離扭虧爲盈越來越近,其大股東微軟也將受益於此。

有數據顯示,盡管生成式AI帶來的營收佔比非常小,但是微軟Azure逐步從植入生成式AI的產品中逐步獲得額外營收。微軟雲計算業務仍然頗受全球企業青睞,並且其雲客戶能夠利用生成式AI提高工作效能。另外,不得不提的就是微軟推出的端到端分析工具Microsoft Fabric等創新型服務,這些新服務使得Azure雲平台能夠持續“貨幣化”不斷增長的客戶群體。

現在,我們將目光轉向微軟在“生產力和業務流程”部門中與人工智能相關的前景,該部門佔上季度總營收的33%。這部分主要由微軟Office應用套件(如Word、Excel、Teams等)帶來的營收組成,在多數情況下作爲“Microsoft 365”訂閱服務打包出售。

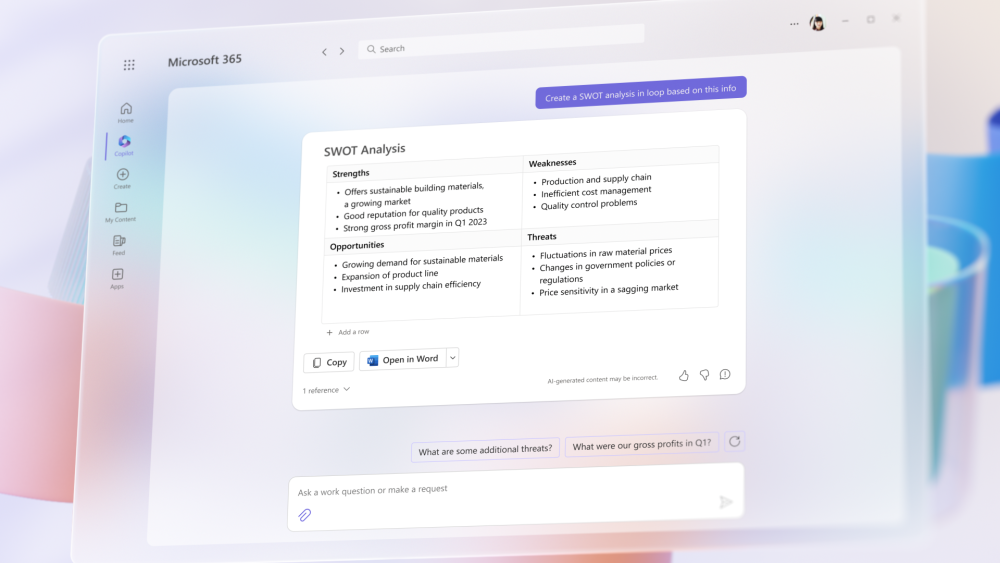

投資者現在很清楚的一點在於,微軟計劃通過增加Copilot來增加Microsoft 365應用程序的價值。Copilot是一種基於ChatGPT技術的生成式人工智能工具,用戶可以用自然語言向助手發出命令,從而輕松完成各種任務。這家科技巨頭正在向企業用戶收取每單獨用戶每月30美元的額外費用,這是在他們現有的Microsoft 365訂閱費用的基礎之上,這也反映出微軟強大的定價能力。

雖然最初公布的Copilot定價令微軟股價飆升至歷史新高,但自上個月發布令市場失望的季度業績報告和好壞參半的業績電話會議過後,微軟股價一直表現不佳。最令人失望的確實是Azure雲營收增長前景緩慢。除此之外,微軟首席財務官Amy Hood強調,這家科技巨頭要想見證Copilot帶來巨額營收增長趨勢,還需要等待一段時間,該CFO提到明年可能是實現實質利益的重要時機。

“正如你們所知道的那樣,我們上周宣布了定價,然後我們將繼續通過付費預覽流程獲得良好的反饋。然後我們會宣布正式上市日期,之後就是等待市場反饋。當然,我們確實能夠確認一部分營收。我一直說我和其他人一樣對此感到興奮,但是它應該更多地偏重H2的數據。”Amy Hood表示。

值得注意的是,微軟的財年從7月持續到明年6月。因此,當她說H2時,意思是2024年的上半年。

關於微軟股價近期相對疲軟的走勢,有分析師對此表示,今年微軟股票價格一度上漲超40%,主要基於預期業績強勁增長的DCF估值不斷升溫,然而,隨着微軟透露出AI帶來的回報仍需時間並且其正在逐漸部署其貨幣化措施,見證股價回落是完全可以理解的。

Copilot+All! AI給微軟生態系統帶來的創收增量不容忽視

但是,在不少華爾街分析師看來,微軟股價調整確實爲着眼於長期收益的投資者創造了良好的买入機遇,尤其是考慮到對其Copilot預覽版的強勁需求,正如高管們在財報電話會議上所說:“我們現在通過我們的早期訪問計劃向600名付費企業客戶推出Microsoft 365 Copilot ,阿聯酋航空、通用汽車、Goodyear 和Lumen等組織的反饋是,它改變了員工的工作效率。”微軟CEO Satya Nadella在業績會議上表示。

“我們也爲需求信號、客戶反應以及我們在付費預覽版中收到的真正請求感到興奮。這一切都令人鼓舞。”微軟CFO Amy Hood表示。

話雖如此,大多數投資者已經預料到Copilot強勁的盈利增長前景,但微軟的增長可能不止於此。微軟運營着屬於自己的市場,名爲Microsoft AppSource,它允許第三方开發者構建和銷售與Microsoft 365套件集成的應用程序。這類第三方應用的流行例子包括Slack(一款協作應用)和Box(一款文件共享和存儲應用)。

現在,隨着Copilot的推出和微軟在人工智能競賽中的領先地位,它未來可能鼓勵更多的第三方开發人員創建一個全新的應用程序,這些應用程序具有與Copilot無縫集成的生成人工智能功能。一個蓬勃發展的市場確實會產生網絡效應,因此,隨着微軟Microsoft 365的價值主張伴隨大量有價值的第三方應用程序的整合而增長,越來越多的商業客戶可能會使用微軟Microsoft 365。伴隨着客戶數量的持續增長趨勢,越來越多的第三方开發者將傾向於爲微軟的“Microsoft生態系統”开發應用程序。這意味着傭金基數不斷增長,微軟通過其Microsoft AppSource對應用程序銷售額收取30%的傭金。

使用與Copilot集成的第三方應用程序不僅可以爲微軟帶來額外的傭金收入,而且還可以進一步增強微軟未來對Microsoft 365 訂閱計劃和Copilot的定價權,因爲开發者和客戶群體與微軟“Microsoft生態系統”的聯系越來越緊密。

此外,微軟還有着更好的預期展望。爲了使第三方开發人員能夠开發與Microsoft 365集成的應用程序,這家科技巨頭交叉銷售各種Azure雲服務,如爲這些應用程序提供支持的SQL DB,正如這位首席執行官在電話會議上所說:“是的。請允許我補充一下Amy所說的,這裏的平台效應實際上是關於Copilots的可擴展性。今天,當人們在團隊中構建基於Power Apps的應用程序時,你會看到這些Power Apps碰巧使用Azure上的SQL DB之類的東西。這是典型的交叉業務擴展。所以你會看到同樣的事情。當我有一個Copilot插件時,這個插件使用Azure AI、Azure儀表、Azure meters和Azure語義搜索。因此,很明顯,你會看到,不僅在身份或安全層上,而且在Azure的核心PaaS服務以及M365(Microsoft 365)中的Copilot可擴展性上,都取得了成功。”

隨着第三方开發人員圍繞Copilot構建越來越多的應用程序,他們將越來越需要Azure雲平台提供更大規模的計算能力和更精細化的服務。因此,隨着微軟的Copilot生態建立,它不僅會推動M365 Copilot的更大規模採用,從而提高“生產力和業務流程”業務營收增速,而且還將隨後推動微軟“智能雲”業務的營收增速,因爲這些應用程序都是由Azure雲平台提供支持的。這就是華爾街分析師們強調投資者可以考慮逢低买入微軟股票的重要原因,因爲基於生成式AI技術的Copilot所驅動微軟業績增長機遇比乍一看更廣泛。

這些更廣泛的交叉銷售機遇和營收來源應該會隨着明年這項服務的更廣泛推廣而开始發揮作用。與此同時,微軟已經從圍繞其生產力應用程序(如Microsoft Teams應用程序)等不斷增長的生態系統中獲得了勝利,正如這位首席執行官所指出的那樣:“我們將繼續在微軟團隊中建立跨協作、聊天、會議和通訊動力。我們現在在Teams應用商店中有超過1900個應用。各行各業的公司,從英國航空公司到Dentsu,再到禮來和加拿大宏利金融集團,已經建立了超過14.5萬個定制業務應用程序,將業務流程直接帶入工作流程。五個月後,Teams Premium席位數已經超過了60萬,紐約梅隆銀行(BNY Mellon)、Clifford Chance、百事可樂(PepsiCo)和星巴克(Starbucks)等公司都選擇了這個插件,以實現端到端加密和實時翻譯等高級功能。”

因此,盡管Copilot幾乎能夠確定將會加速微軟Microsoft生態系統和相關的營收來源的增長,但請注意,微軟已經在這一領域享受到了一定程度的營收增量,因爲它將客戶與微軟的所有生態系統聯系在一起,有利於升級到定價更高的計劃。首席財務官Amy Hood在電話會議上表示:“按固定匯率計算,Office 365 營收增長了14%。按固定匯率計算,Office 365商業化營收增長17%,略好於預期,尤其是之前提到的E5追加銷售續訂。”

此外,正如首席執行官Satya Nadella提到的那樣,第三方开發者圍繞Teams开發的應用(以及其他生產力應用)使用Azure上的SQL DB等服務,因此也同時提高了Azure雲的業務營收。

不可忽略的一點:AI領域的競爭局勢非常激烈

雖然微軟通過Copilot的增長前景確實很可觀,但這家科技巨頭也面臨着來自科技巨頭谷歌(GOOGL.US)的強力競爭。與微軟的Copilot類似,微軟的主要競爭對手谷歌在Google Workspace應用程序中提供了自己的生成式人工智能助手,名爲Duet AI,最近透露,它也向旗艦企業端的客戶收取每用戶每月30美元的費用。值得注意的是,該公司尚未披露針對小型企業和個人消費者的任何定價。

從微軟投資者的角度來看,谷歌的價格標籤是一種解脫,因爲這兩個競爭對手沒有進行價格競爭,允許人工智能進步的最佳貨幣化趨勢,有利於強勁的營收增長前景。

與圍繞微軟365的微軟AppSource市場類似,谷歌也運行自己的Google Workspace市場規模,使第三方开發者能夠構建與其生產力和協作應用套件集成的應用程序。因此,谷歌的競爭對手也將努力通過吸引越來越多的第三方开發者來構建應用程序來增強Google Workspace的網絡集群效應,從而增加谷歌服務的價值主張,從而吸引更多的客戶,等等。

因此,微軟面臨着鼓勵第三方开發人員分配更多時間和資源來圍繞Microsoft 365 Copilot進行开發的競爭壓力。不過有一點是其他科技公司難以企及的優勢,那就是微軟的Office 365商業版的用戶基數要大得多(這與專業型的企業用戶有關,而不是個人消費者)。2023年4月披露的安裝基數“超過3.82億”。相比之下,Google Workspace 的用戶總數爲大約1000萬付費客戶。因此,鑑於微軟擁有數億付費用戶,它確實有能力吸引第三方开發者加入其生態系統。

逢低买入的絕佳機遇已至? 華爾街看漲至389美元

在業績電話會議上,首席財務官Amy Hood表示:“生產力和業務流程部門營收爲183億美元,按固定匯率計算增長了12%,超出預期,Office Commercial部門的業績好於預期,部分被LinkedIn抵消了……付費Office 365商用席位同比增長11%,所有工作負載和客戶群的安裝基礎都在不斷擴大。”

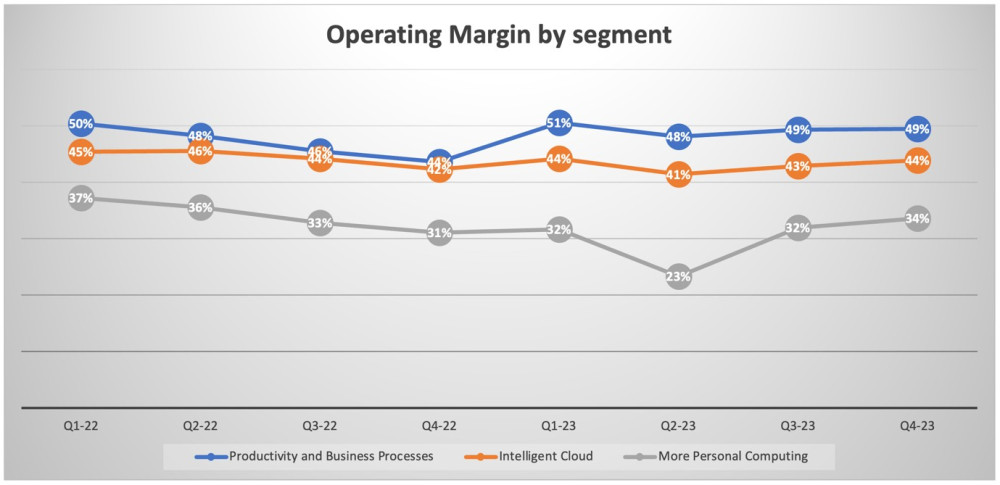

”生產力和業務流程“業務部門確實是微軟財務業績的關鍵驅動因素,因爲它佔上季度總營收的三分之一,並且仍然是微軟最賺錢的部門,營業利潤率爲49%。

投資者們還不知道將Copilot作爲Microsoft 365訂閱服務的一部分會具體帶來什么樣的成本影響,這將是未來盈利能力的一個重要決定因素。然而,我們所知道的是,這家科技巨頭擁有巨大的定價能力,每位用戶每月30美元。正如前面提到的,隨着用戶越來越依賴Microsoft 365生態系統,這種定價能力確實會進一步增強,這不僅是因爲Copilot的粘性,還因爲越來越多的第三方應用程序。因此,微軟處於有利地位,不僅可以將生成式人工智能的GPU等硬件算力成本轉嫁給客戶,還可以收取溢價以提高未來的盈利能力。

此外,隨着第三方开發人員競相推進和开發與Microsoft 365 Copilot集成的新應用程序,以跟上生成式人工智能革命的步伐,隨着开發人員使用各種Azure服務來構建和運行他們的應用程序,這有助於運行更多的Azure meters。因此,Copilot的推出也帶來了交叉優勢,同時也爲微軟最大規模的細分市場智能雲(Intelligent Cloud)業務增加了營收和利潤。

毫無疑問,微軟在其產品和服務方面擁有衆多巨大的業績增長機會。根據Seeking Alpha的數據,該股目前的預期市盈率爲29.62倍,低於幾個月前34倍左右的估值倍數。考慮到近期股價的回落,該公司目前的股價基准下的市盈率與29.68倍的5年平均預期市盈率大致相當。

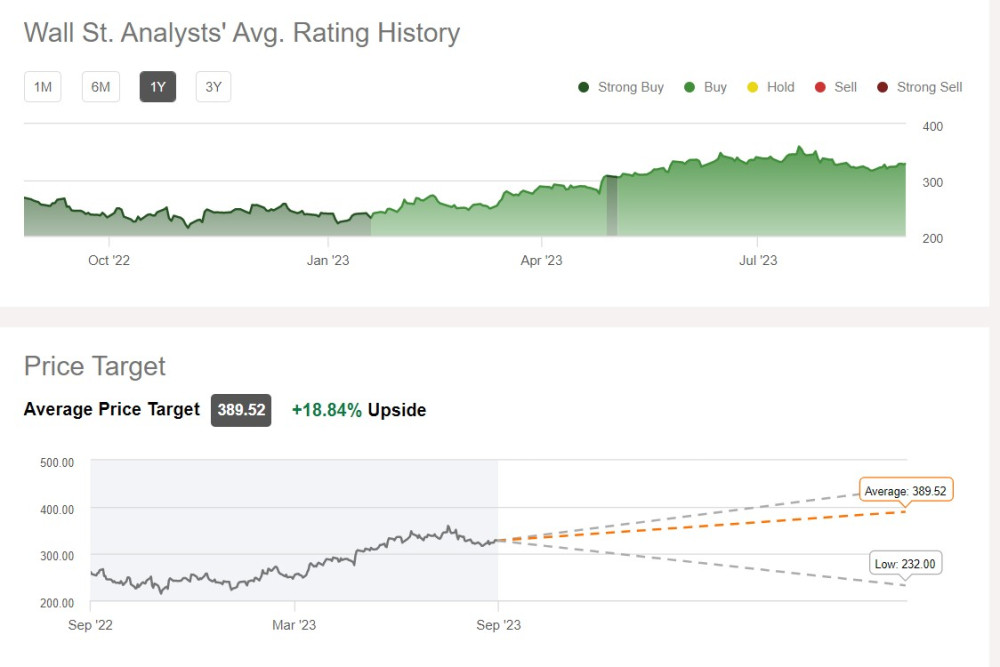

雖然基於10年期美債收益率的無風險收益率持穩於高位,在更廣泛的市場回調中,該股有可能近期持續走弱,但在目前的水平上,多數華爾街分析師表示該股“值得买入”。考慮到增長基於如此巨大,知名研究機構Nexus Research認爲投資者應該开始买入該股,以便开始建立長期頭寸。該機構表示,試圖猜測股票將在什么價位觸底是非常愚蠢的行爲,更明智的做法是採用平均成本策略建立風險敞口,避免在股價恢復上漲時錯失良機。Nexus Research維持對該股的“买入”評級。

截至周四美股收盤,微軟股價爲327.760美元,在AI熱潮助力下,該股年內漲幅高達37%。盡管自7月下旬以來該股因無風險利率上行等壓力因素而持續走弱,但近期多家華爾街投資機構上調微軟目標價或者股票評級,意味着在華爾街分析師們看來,未來12個月該股仍然具備上行空間。

總體而言,Seeking Alpha匯編華爾街分析師共識評級以及目標價,華爾街分析師們對微軟的共識評級爲“买入”,平均目標價預期則高達389.52美元這一歷史新高,意味着未來12個月潛在上行空間接近19%。

本文作者可以追加內容哦 !

標題:AI加持下“Microsoft生態”趨於閉環 微軟(MSFT.US)股價向新高奔去?

地址:https://www.utechfun.com/post/256123.html