碳酸鋰價格跌跌不休,關聯交易又被問詢,市值縮水超2500億港元的產業鏈龍頭贛鋒鋰業(01772)已被擡進ICU。

了解到,近五周,碳酸鋰連續下跌,累計跌幅超過20%,行業悲觀情緒漫延,贛鋒鋰業近四周跌幅也超過20%。然而,該公司利空仍不斷,在8月11日,收到A股交易所問詢函,超10億元的關聯交易推上風口,延遲回復又遭到投資者質疑。該公司股價曾於2021年9月最高價達185港元,現價僅爲40多港元。

實際上,該公司還是有野心的,即便是行業價格下跌,下遊需求飽和,仍在大舉收購擴張,傾盡所有資源,包括股東等,布局上遊領域,收入成長迅猛,然而利潤波動卻很大,受價格影響,2022年利潤率大幅下滑,2023年上半年預計仍繼續下滑。顯然,盈利能否改善成爲投資者對該公司的核心預期。

下遊需求階段性飽和,但贛鋒鋰業仍處於快速擴張階段,產業鏈布局或是爲了降低成本,那么還有投資機會嗎?

下遊庫存高企,價格短期難有回暖

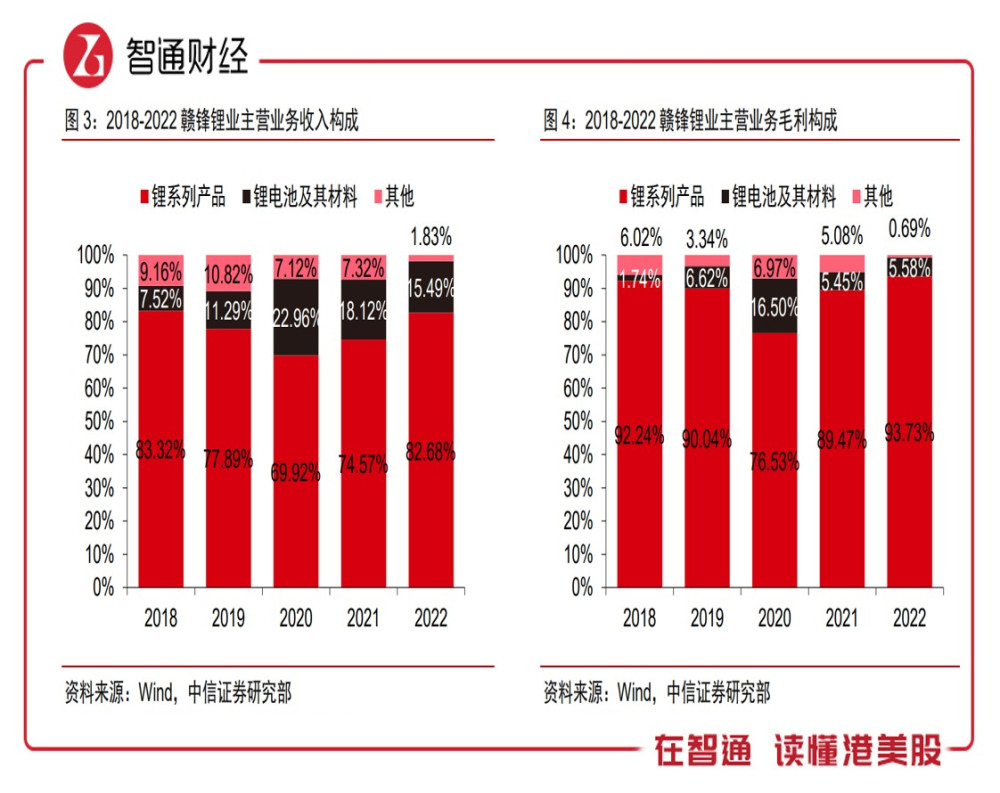

了解到,贛鋒鋰業是鋰電產業鏈龍頭,布局了鋰電上遊鋰礦資源,中遊材料,包括金屬鋰以及鋰電化合物等,以及也布局了終端電池產品,從結構上看,上遊主要爲資源內供,基本不貢獻業績,中遊佔收入比重最大,超過八成,而下遊產品近幾年才發力,業績貢獻較低,不過動力電池行業對公司業績影響最大。

下遊需求端依賴於新能源汽車的發展,2020-2022年新能源汽車基本保持三位數的復合增長,2023年有所放緩,對動力電池的需求增長也隨之放緩,而動力電池產能增速遠遠高於新能源車的產能增速,導致出現了產能過剩。根據EVTank統計數據,2023年上半年我國動力電池累計產量293.6GWh,而同期動力電池累計裝車量僅爲152.1GWh,相當於半年攢了141.5GWh的庫存,產能過剩比率達到48.2%。

截止2022年,全產業鏈的動力電池庫存164.8GWh,加上今年上半年未消化的量,累計達306.3GWh,按照2022年力電池裝機量/新能源產量算,每一輛車配動力電池45.9千瓦(度),庫存量相當於要667萬輛新能源車去消化,即便未來每輛車配的電池度數提升至100度,300萬輛去消化,可見行業已過分透支。

庫存越來越高,意味着上遊材料採購意愿下降,價格也將難有起色而持續下跌。根據數據顯示,今年上半年,磷酸鐵鋰材料以及5系三元材料價格跌幅均超過35%,而電池級碳酸鋰價格跌幅超過50%。要想提振產業鏈價格,靠新能源車消化已不太可能,需要儲能業務的高速發展,目前電化學儲能市場規模保持雙位數的增長,在整個儲能行業中佔比較低,但佔比不斷提升,已超過20%。

產能擴張促成長,上半年盈利悲觀

儲能行業在中短期內依然是抽水蓄能佔主導,電化學儲能難以撼動,這可能導致在較長的一段時間裏,鋰電產業鏈的價格下跌至低位。贛鋒鋰業於2022年金屬鋰系列產品、鋰電池及材料收入貢獻分別爲82.68%及15.49%,毛利潤貢獻分別爲93.73%及5.58%,兩大業務對價格敏感性都較大。

該公司主要有六大生產基地生產鋰產品,包括江西萬噸鋰鹽、新余贛鋒、寧都贛鋒、宜春贛鋒及奉新贛鋒以及河北贛鋒,鋰產品於2022年產能約爲15萬噸/年,核心產品包括碳酸鋰,產能4.1萬噸/每年,氫氧化鋰8.1萬噸/每年以及金屬鋰2150噸/每年。今年Q1,在產能擴張下,收入仍繼續高增長,但利潤首次下滑,如果按照Q2價格跌幅,Q2利潤下滑幅度預計高於Q1,上半年盈利較悲觀。

通過收購擴張產能,對價格下跌有一定的彌補,但下遊庫存堆積,需求萎靡下,產銷率可能出現下滑,導致銷量不及預期。不過產業鏈價格前期大幅下跌築底,後期價格有一定支撐,跌幅預計將縮窄。不過該公司高瞻遠矚,將經營战线擴大至8年,計劃2030年或之前形成總計不低於60萬噸/每年,將是目前產能的4倍以上,中短期價格受到庫存壓制,但長期新能源車增量及儲能發展驅動價格回歸。

值得注意的是,贛鋒鋰業收購擴張並非盲目,而是沿着產業鏈,除了產能外,還以降低成本爲目標。比如其通過新余贛獲得松樹崗鉭鈮礦項目62%股權;完成馬裏Goulamina鋰輝石項目收購,獲取馬裏鋰業50%的股權;完成對Bacanora的要約收購,目前公司持有Bacanora公司及Sonora鋰黏土項目100%股權等。

該公司旗下鋰輝石資源主要分布在澳大利亞、非洲、愛爾蘭以及中國江西,目前資源自給率爲27%,按照未來規劃,有望提高至69%。而隨着供應鏈渠道結構的改善,預計將對衝產業鏈價格的下移,同時在擴張計劃下穩固上遊龍頭地位,市場份額持續提升,有望在長期需求驅動價格回暖而受益。

此外,贛鋒鋰業電池業務有望成爲第二增長動力。目前該公司已實現超6GWh動力/儲能出貨量,重慶贛鋒20GWh新型鋰電池科技產業園項目以及新余動力電池二期年產10GWh項目均已开工,預計2023年最高將達到12GWh年化產能。動力電池行業市場集中度高,寧德、比亞迪及中航穩固前三席,下遊價格战傳導上遊,動力電池競爭激烈,利潤率低,預計公司爲獲取市場使得利潤率保持在低位。

估值短期預計承壓,中長期仍值得期待

關聯交易市場最爲敏感,關乎股東利益以及投資者知情權,尤其涉及到幾十億的收購,贛鋒鋰業將收購觸手伸至股東領域。在今年7月份,該公司擬向股東李良彬收購鑲黃旗蒙金礦業开發有限公司的70%股權,總代價爲約14.24億元,公告稱收購是爲了保障發展所需原材料的供應,及進一步完善公司的資源布局。

然而,蒙金礦業基本面並非優質,截止今年上半年,資產負債率高達101.32%,相當於資不抵債,主要是蒙金礦業开發建設向股東和銀行的借款導致,收購後將產生超過14億元的商譽值,還要承擔還款,債務壓力較大。不過該項目已取得採礦權許可證,开採規模60萬噸年,礦區面積2.34平方公裏,有效期限至2023年11月,开採礦種爲鉭礦、鈮礦、鋰礦、銣礦及銫礦。

鑑於關聯交易,交易所發出問詢函,該公司已申請延遲回復,此次收購仍有變數。不過部分機構投資者及管理層近期用腳投票,紛紛減持,比如小摩於7月5日及13日減持合計超過1億港元;高管傅利華、徐建華先生和楊滿英都有減持計劃,其中傅利華於7月中旬作出了減持動作。

綜合看來,碳酸鋰價格短期未見底,預計仍處繼續探底,中長期受益於新能源車及儲能行業發展,價格有望回升高位,贛鋒鋰業作爲產業鏈龍頭,高瞻遠矚,在金屬鋰系列產品產能不斷擴張,战线拉長至2030年,將受益長期需求釋放。同時,通過收購供應鏈渠道優化,有望提升盈利能力。

短期而言,業績受價格回落影響較大,估值可能持續承壓,而且動力電池行業競爭激烈,業務產能投產可能不及預期,及關聯交易懸而未決,對估值也都將產生影響,不過就中長期而言,仍值得期待。

本文作者可以追加內容哦 !

標題:贛鋒鋰業(01772):市值被擡進ICU,何時迎拐點?

地址:https://www.utechfun.com/post/252521.html