“承興踩雷”事件余音未了,在美國和香港兩地上市的諾亞財富再次陷入爭議,這次是一單讓投資人虧損高達77%的海外私募產品,因爲涉及到諾亞及其股東紅杉資本,更讓這起紛爭撲朔迷離。投資人提供的證據顯示,諾亞銷售違反監管規定,在內地與客戶籤署認購海外私募基金的產品合同。

8月2日,新經濟IPO發布《高位接盤紅杉老股虧損77%!諾亞海外私募產品被疑“殺豬仔”》,有多名諾亞投資人告知新經濟IPO,2018年5月,五六十位投資人購买了諾亞在香港設立、在內地銷售的海外私募產品“歌斐中國特殊機會基金7號”,該基金投資標的是紅杉資本持有的直播平台鬥魚的老股,總規模3800萬美元。

然而,讓投資人憤怒的是,當鬥魚股價在歷史高位時,諾亞私募管理人拒絕減持;當鬥魚股價下跌95%時,管理人卻一鍵清倉。不少投資人質疑,諾亞財富在這起投資慘敗中扮演了極不光彩的角色,管理人既不專業,也有刻意隱瞞關鍵信息、利用投資人高位接盤紅杉產品、掩護他人出貨的嫌疑。

該文發布後,諾亞財富在微信公衆號後台投訴稱,“文章未經涉及雙方核實,僅根據一方敘述推斷質疑,自行論證管理人過錯,多處主觀臆斷,與事實嚴重不符”。

事實是,新經濟IPO在發布上述文章前,在7月初就向諾亞財富相關人士發出書面詢問,就多個文章內涉及的核心內容,希望諾亞財富就“歌斐中國特殊機會基金7號”的相關問題給予澄清或回應。但諾亞財富相關人士在長達半個月的時間內沒有給予任何回復。

諾亞財富這種通過撒謊來惡意投訴的行爲,實在是不可取,更不符合其第三方理財巨頭的形象,連這種小事都要撒謊,如何取信於數十萬高淨值投資人呢?

當然,微信後台在評估相關證據後,已經駁回了諾亞財富的基於謊言的無理投訴。

文章發布後,我們收到了更多投資人爆料,大量書面及錄音證據顯示,諾亞海外私募產品“歌斐中國特殊機會基金7號”不僅涉嫌“殺豬仔”,更公开違反監管規定,誘導客戶在內地違規籤署海外私募產品合同,甚至推薦客戶通過地下換匯渠道購匯支付理財款。

違規在境內籤署購买合同

“歌斐中國特殊機會基金7號”的投資人B告訴新經濟IPO,2018年5月下旬,諾亞銷售人員聯系他,向他推薦了7號基金,隨後拉了一個微信群,並向其寄出了投資合同。投資人B稱,整個合同都是英文的,他籤署合同前後都沒有去過香港,他還問過諾亞客戶經理是否要去香港籤署,諾亞方面稱,直接在國內籤署即可。

5月下旬,客戶B收到諾亞銷售從國內某城市寄出的“歌斐中國特殊機會基金7號”,籤字寄回給諾亞位於國內的銷售機構。

諾亞銷售告訴投資人,合同從諾亞內地辦公室寄出,雙方在內地籤署投資文件。

值得注意的是,客戶B稱,銷售人員在沒見面的情況下,通過電話及微信講述了一下投資的主要條款,而這些條款事後看一部分也是謊言重重。例如,銷售人員稱,該私募基金由紅杉主導,何時退出紅杉說了算,諾亞只是作爲銷售服務機構。

諾亞銷售的這一說法與後期操作完全不同。2021年下半年,投資人才了解到,紅杉早就派票給諾亞歌斐,與該基金撇清了關系。基金完全由諾亞歌斐自行管理。

諾亞銷售人員與投資人的微信聊天記錄顯示,諾亞銷售人員告訴客戶B,基金產品由紅杉管理,交割估值約17.1億美元,最終退出後,紅杉收取15%的carry之後,諾亞再收取20%的carry。客戶B稱,他根本看不懂全是英文的復雜合同,只能選擇相信銷售人員的介紹。

這一說法和新經濟IPO上篇文章中A投資者及其他幾名投資人的說法大致一致,考慮到這些投資人位於不同地區,這一說法應該是諾亞統一的對外宣傳口徑。

新經濟IPO曾在7月初就此詢問過諾亞財富,但諾亞財富拒絕回答。

客戶B籤署合同後,向諾亞香港公司Noah Holdings (Hong Kong) Limited轉账,收款銀行爲DBS Bank (Hong Kong) Limited。客戶B稱,他的投資款是通過香港的銀行轉給諾亞,但也有個別投資人反映,他們在境外並沒有外匯資產,諾亞銷售爲他們介紹了換匯渠道,幫助他們換匯投資。

衆所周知,根據我國外匯管理規定,境內個人每人每年分別均享有等值5萬美元的便利化結匯和購匯額度。但是,上述便利化年度總額度的使用範圍並不包括個人到境外买房、進行境外證券投資或購买人壽保險、投資性返還分紅類保險產品用匯,這些行爲屬於資本項目,是不允許直接購匯匯出境外的。

如果諾亞財富的境內私募基金銷售人員爲客戶介紹了換匯渠道,無疑是嚴重違規行爲。目前尚不清楚的是,這一行爲到底是公司層面的安排,還是銷售人員爲拿業績提成做出的個人行爲。但不管是哪一種情況,諾亞都難辭其咎。

客戶B稱,諾亞海外產品的負責人是林揚。據他們了解,諾亞內部溝通會上,諾亞創始人汪靜波對林揚及諾亞海外管理團隊在“歌斐中國特殊機會基金7號”上的災難性表現非常不滿,但汪靜波仍然堅持拒絕與投資人妥協,對外統一口徑,減持諾亞管理團隊在此次投資上沒有過錯,投資人大幅虧損是因爲標的及資本市場的客觀情況所致。

由於諾亞方面不愿意回應,新經濟IPO無法確認這一說法的真實性。

某省投資人告訴新經濟IPO,諾亞銷售方曾經聯系過他們,表示可以退還一部分管理費,但雙方並未就具體數額談攏,此事再無下文。但另外省份投資人反饋稱,沒有接到類似的協商電話。不過,投資人都表示,與諾亞管理團隊巨大的失誤導致的損失相比,管理費才幾個點,諾亞並沒有在這件事上向投資人承認失誤,並拿出解決問題的誠意。

諾亞海外投資負責人欺騙客戶

尤其令投資人奇怪的是,全面負責“歌斐中國特殊機會基金7號”投資的林揚事後仍然在職,且沒有受到任何內部責罰。

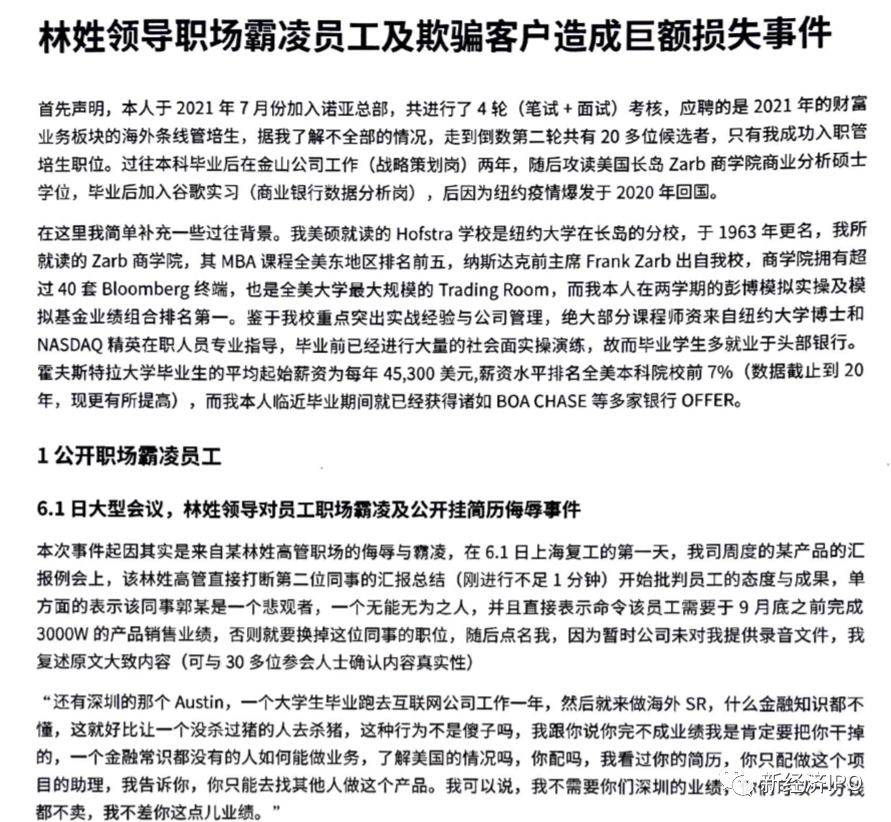

新經濟IPO從諾亞內部人士了解到,林姓高管內部口碑並不好,尤其是在香港團隊,曾有團隊新員工離職後公开舉報林姓領導對內霸凌員工,對外欺騙客戶,造成巨額損失。根據舉報信,林姓領導自2020年中旬空降至香港諾亞分部,諾亞香港的員工出現了大規模離職。諾亞國際資管體系兩大業務板塊-私募股權母基金及多資產配置基金,兩只存量接近3億美元的產品,管理人及團隊優秀成員在林姓領導的語言霸凌和責任推卸鬥爭之際全部離職。

更值得注意的是,舉報信還指出,林姓領導在“鬥魚事件”(即“歌斐中國特殊機會基金7號”)的巨大虧損中欺騙客戶,造成巨大損失。

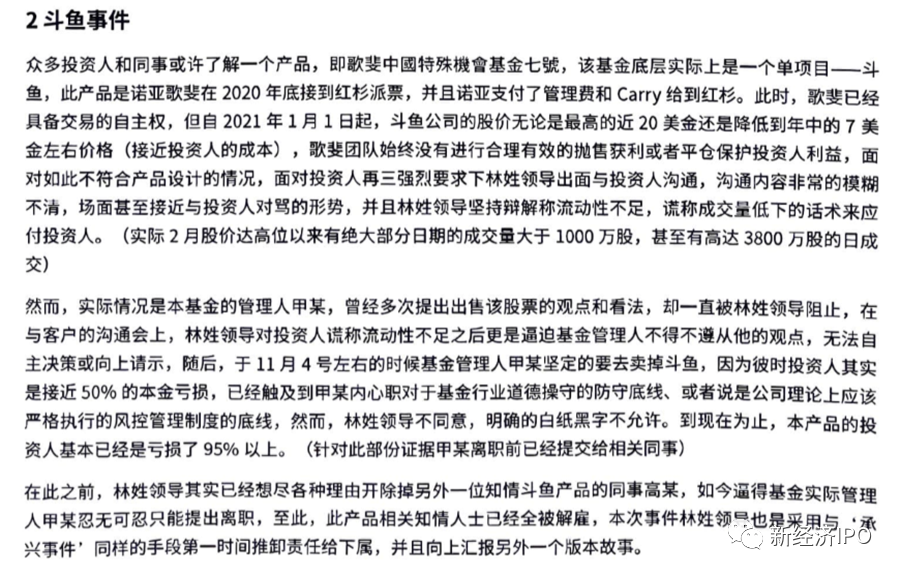

舉報信內容顯示,諾亞歌斐2020年底就接到紅杉派票,並且諾亞支付了管理費和carry給紅杉。當時,諾亞歌斐已經具備交易的自主權,可以自主處置鬥魚股票。但從2021年1月1日起,鬥魚的股價從20美元到年中的7美元(接近投資人成本),諾亞歌斐團隊始終沒有進行合理的拋售或平倉以保護投資人的利益。在面對投資人質疑下,林姓領導出面與投資人溝通,林姓領導辯解稱,沒有減持是因爲流動性不足。實際上,2021年2月份,鬥魚股價達到歷史高位時,鬥魚大部分交易日的成交量大於1000萬股,甚至有高達3800萬股的日成交。

舉報信還稱,實際情況是,該基金的管理人甲某多次提出出售鬥魚股票的意見,但一直遭到林姓領導阻止。2021年11月4日,基金管理人甲某堅定的要賣掉鬥魚,當時投資人的本金已經虧損了50%,已經觸及到風控管理制度的底线。但林姓領導不同意賣出。在此之前,林姓領導還开除了另外一位知情鬥魚產品的高某,最終逼得基金管理人甲某提出離職。

舉報信稱,在“歌斐中國特殊機會基金7號”中,林姓領導採用了與“承興事件”同樣的手段,第一時間將責任推卸給下屬,並且向上匯報了另外一個版本的故事。

新經濟IPO將繼續跟蹤這支產品的後續情況。

本文作者可以追加內容哦 !

標題:諾亞海外私募產品“殺豬仔”追蹤:違規在內地與客戶籤署認購合同,有銷售給客戶介紹地下換匯渠道

地址:https://www.utechfun.com/post/249356.html