整體償債壓力較小

作者 | 王苗苗

2023年8月4日,上交所披露了“安踏體育用品有限公司2023年面向專業投資者公开發行公司債券”募集說明書注冊稿。

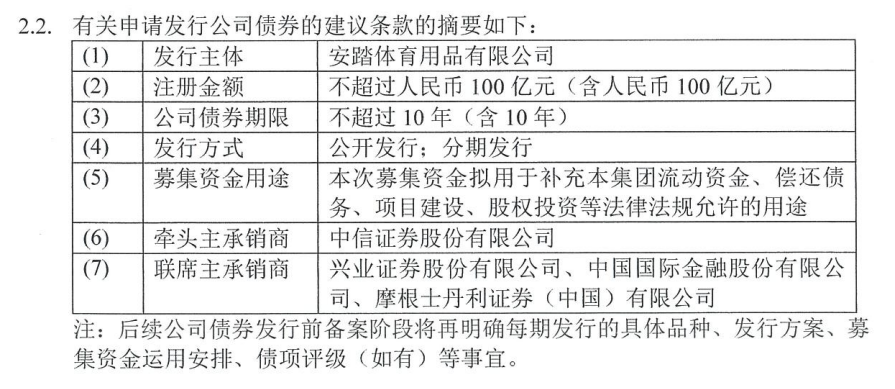

該債券的受理日期爲2023年6月7日,品種爲小公募,擬發行金額爲100億元,發行人爲安踏體育用品有限公司(以下簡稱“安踏體育”),承銷商/管理人爲中信證券股份有限公司、中國國際金融股份有限公司、興業證券股份有限公司及摩根士丹利證券(中國)有限公司。

根據募集說明書注冊稿,本次債券募集資金在扣除發行費用後,安踏體育擬將不超40億元用於償還本集團債務,剩余部分用於補充流動資金、股權投資、項目建設等法律法規允許的用途。

而在今年4月份,安踏體育剛剛以配售現有股份及先舊後新認購新股份的方式,募集到約117.43億港元(約108.19億人民幣)的資金,用於償還公司未償付的財務負債及/或作爲一般營運資金。

百億配售之後,再發百億公司債,安踏爲何頻頻融資?

01

曾有36億債券獲批後未發行

安踏創始於1991年,而安踏體育在2007年於香港交易所主板上市,是著名的全球體育用品公司。

官網顯示,多年來,安踏體育主要從事設計、研發、制造、營銷及銷售體育用品,向中國消費者提供專業的體育用品,包括運動鞋、服裝及配飾。透過多元化的品牌組合,包括安踏、FILA、DESCENTE及KOLON SPORT,以及組成投資者財團於二零一九年成功收購國際運動品牌集團Amer Sports,擁有國際認可品牌包Arc’teryx、Salomon、Wilson、Peak Performance及Atomic等。

安踏體育在上交所公司債券項目信息平台披露的《發行人有權機構關於本期公开發行公司債券事項的董事會決議》顯示,“隨着本集團業務的發展,爲配合本集團項目的實際發展需要,並考慮到現行的國內政策及市況下,本公司擬於2023年5月(具體以實際報送時間爲准)向上海證券交易所呈交注冊及發行公司債券的申請。”

根據募集說明書,安踏體育本次債券發行總額不超過人民幣100億元(含人民幣100億元),其中,期限超過1年的中長期公司債券發行規模不超過人民幣80億元, 期限爲1年及以內的短期公司債券的債券余額不超過人民幣20億元。債券期限不超過10年(含10年)。

在扣除發行費用後,本次債券募集資金擬將不超40億元用於償還本集團債務,剩余部分用於補充流動資金、股權投資、項目建設等法律法規允許的用途。

上述100億公司債券發行計劃已於2023年4月25日獲安踏體育董事會通過。

2023年6月7日,“安踏體育用品有限公司2023年面向專業投資者公开發行公司債券”項目獲上交所受理。2023年7月3日,上交所公司債券項目信息平台披露安踏體育本次公司債券發行的募集說明書反饋回復稿;2023年8月4日,披露募集說明書注冊稿。

這是自2016年以來,安踏體育少有的公开發行公司債券項目。

上交所公司債券項目信息平台顯示,安踏體育曾於2016年11月22日向上交所呈交公司債券募集說明書,債券發行規模不超過人民幣36億元(含36億元),發行期限不超過5年(含5年),債券募集資金擬用於公司及下屬子公司或集團成員單位償還境內外借款、補充境內外營運資金等。上述項目已於2017年5月4日獲通過。

而據募集說明書注冊稿披露,安踏體育於2017年4月26日獲中國證券監督管理委員會出具的《關於核准安踏體育用品有限公司向合格投資者公开發行公司債券的批復》(證監許可〔2017〕613號),注冊規模爲不超過36億元(含36億元)。

不過,安踏體育在本次債券發行的募集說明書注冊稿中稱,“上述批文已到期且該批文下發行人未有發行公司債券。”

爲何前次36億公司債券在已獲批的情況下卻未發行?《雪浪商業》就此聯系安踏體育,截至發稿,尚未回復。

02

老板家族的兩位500億富豪

值得注意的是,在本次債券發行前的幾個月,安踏體育便已通過配股的方式獲得百億募資。

2023年4月18日,安踏體育在港交所發布公告稱,擬配售1.19億股新股,認購事項的所得款項總額預計約爲118.02億港元。

根據公告,2023年4月17日,安踏體育與包括安踏國際集團控股有限公司(以下簡稱“安踏國際”)、安達控股國際有限公司(以下簡稱“安達控股”)以及安達投資資本有限公司(以下簡稱“安達資本”)在內的賣方以及配售代理訂立了配售及認購協議,賣方擬通過配售代理出售安踏體育合共1.19億股配售股份,安踏體育將向賣方發行合共1.19億股認購股份。

公告顯示,配售價和認購價均爲每股99.18港元,認購事項的所得款項總額預計約爲118.02億港元,認購事項所得淨額約117.31億港元。

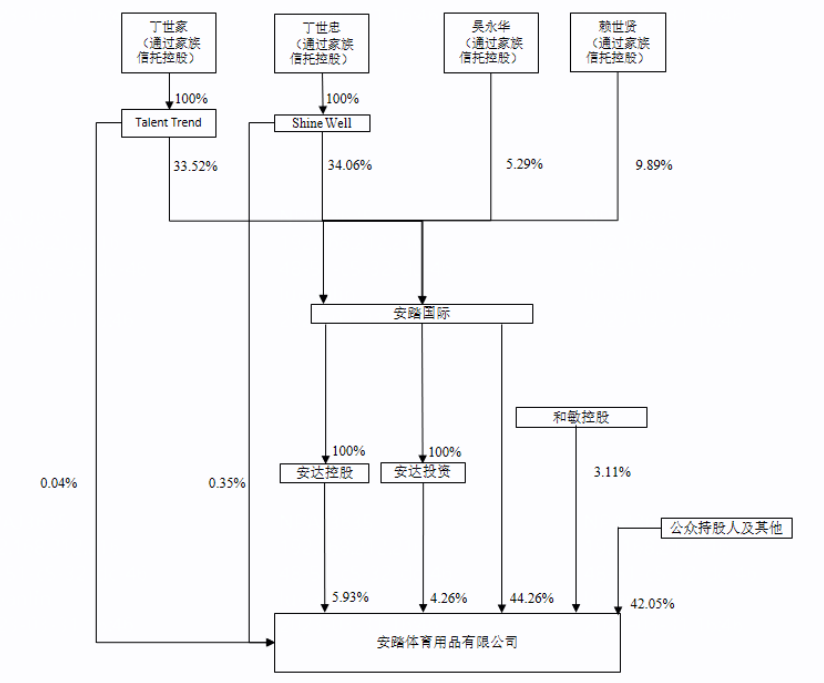

配售及認購完成後,安踏國際持股比例將由44.26%降低至42.40%,安達控股持股比例將由5.93%降至5.68%,安達投資持股比例將由4.26%降至4.08%。三大股東合計持股由54.45%降至52.16%,下降了2.29%。

對於所得款項用途,安踏體育表示,擬將認購事項所得款項淨額用於償還安踏集團未償付的財務負債,以及作爲一般營運資金。具體所得款項用途將根據公司的運營情況、實際需求,以及根據監管機構相關意見進行調整。

在本次募集說明書注冊稿中,安踏體育表示,“配售及認購協議項下的配售事項及認購事項已分別於2023年4月20日及2023年4月27日完成。”

截至目前,安踏體育配股所募117.43億元使用情況如何?其中多少用於償還債務?爲何在短短幾個月內再次發債謀求百億募資?《雪浪商業》就此聯系安踏體育,截至發稿,尚未回復。

安踏國際爲安踏體育控股股東,安達控股、安達投資爲安踏國際全資附屬公司。

截至2022年末,安踏體育的股權結構圖如下所示:

安踏體育的實際控制人爲丁世忠。丁世忠、丁世家、賴世賢、吳永華等均通過其家族信托(作爲信托成立人及/或其中一名受益人)持有安踏國際/安達控股/安達投資/Shine Well/Talent Trend。其中,丁世忠合計持有安踏體育54.80%股權。

丁世忠目前擔任安踏體育董事會主席兼執行董事,其兄長丁世家任安踏體育董事會副主席兼執行董事。

《2023家大業大酒·胡潤全球富豪榜》顯示,現年53歲的丁世忠以530億元的財富位列該榜單第311位;而其兄長即現年59歲的丁世家,以515億元的財富位列該榜單第327位。

03

現金流淨額逐年增加

不到四個月,安踏體育便通過配股及發行公司債券的方式,謀求超200億募資。

那么,安踏體育真實財務水平如何?

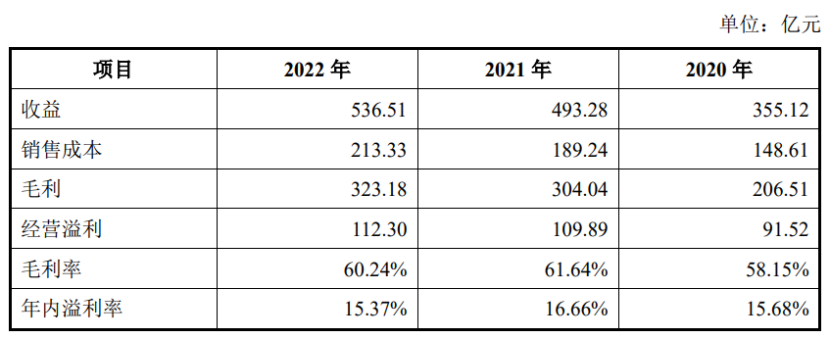

據募集說明書注冊稿披露,2020-2022年,安踏體育的收益分別爲355.12億元、493.28億元、536.51億元。安踏體育表示,收益逐年上升,主要是由於業務增長帶來收益增加所致。

2020-2022年,安踏體育的毛利分別爲206.51億元、304.04億元、323.18億元,毛利率分別爲58.15%、61.64%、60.24%,年內溢利率分別爲15.68%、16.66%、15.37%,均保持在較高水平。

2020-2022年末,安踏體育的資產總額分別爲518.67億元、626.68億元、691.95億元;負債總值分別爲260.43億元、310.05億元、313.56億元;資產負債率分別爲50.21%、49.48%、45.32%。

“發行人主營業務創現能力良好,目前公司账面現金充裕,整體償債壓力較小。”安踏體育募集說明書注冊稿顯示。

在資產總額中,2020-2022年,安踏體育的流動資產總額分別爲327.17億元、399.02億元、425.96億元,佔資產總值比例分別爲63.08%、63.67%、61.56%。現金及現金等價物分別爲153.23億元、175.92億元、173.78億元,佔資產總值比例分別爲29.54%、28.07%、25.11%。

2020-2022年末,安踏體育的流動負債分別爲117.15億元、159.43億元、262.07億元,流動負債佔負債總額的比例分別爲44.98%、51.42%、83.58%。

同期,安踏體育流動比率分別爲2.79、2.50、1.63,速動比率分別爲2.32、2.02、1.30,均呈下滑趨勢。

在流動負債中,2020-2022年,安踏體育的借貸分別爲19.68億元、17.48億元及121.98億元,佔負債總值比例分別爲7.56%、5.64%及38.90%。其中2022年安達體育的借貸較2021年增加104.50億元,增幅597.83%。

“上述變化主要由於發行人辦理並購貸款再融資,期限1年期,貸款利率較原並購貸款低,用於置換原長期限並購貸款。同時,根據適用財務報告准則,於2022年末,發行人的10億歐元零息可換股債券被視爲於可選認沽日(2023年2月5日)到期及被分類爲流動性質。”安踏體育在募集說明書注冊稿中表示。

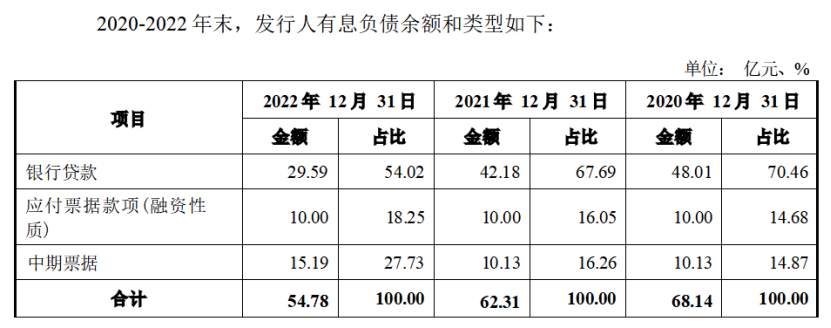

2020-2022年末,安踏體育的有息負債余額分別爲68.14億元、62.31億元、54.78億元,佔負債總值的比例分別爲26.16%、20.10%、17.47%。

截至2022年末,安踏體育的銀行借款余額爲29.59億元,佔有息負債余額的比例爲54.02%;銀行借款與公司債券外其他公司信用類債券余額之和爲44.78億元,佔有息負債余額的比例爲81.75%。

“集團的主要融資來源包括銀行貸款、銀行承兌匯票、可換股債券等。”安踏體育在募集說明書注冊稿中表示。

截至2022年末,安踏體育的未償還全部銀行融資余額爲39.59億元,其中銀行貸款29.59億元、銀行承兌匯票10.00億元,銀行貸款主要爲外幣計價貸款,可換股債券歐元計價等值人民幣72.12億元。

截至2022年末,安踏體育及合並範圍內的附屬公司共獲得主要貸款銀行授信額度合計201.77億元,已使用額度40.56億元,尚未使用的授信額度爲161.21億元。

報告期內,安踏體育及附屬公司累計發行境內外債券3只/88.96億元,累計償還債券0億元。截至2022年12月31日,安踏體育及附屬公司已發行尚未兌付的債券余額爲88.96億元,明細如下:

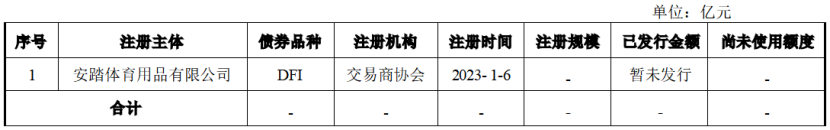

截至2022年12月31日,安踏體育及附屬公司存在已注冊尚未發行的債券,具體情況如下:

“發行人償付短期債務及本次債券本息的資金主要來源於公司經營活動產生的現金流量淨額。”安踏體育在募集說明書注冊稿中表示。

而據募集說明書注冊稿,最近三年,安踏體育經營活動產生的現金流量淨額分別爲74.58億元、118.61億元、121.47億元。安踏體育表示,2020-2022年公司經營活動產生現金淨額逐年增加,主要是由於公司經營業績的提升、公司業務模式良好的創現能力以及公司較強的現金流管理能力。

本文作者可以追加內容哦 !

標題:百億配售之後又發百億債券,安踏體育170億現金在手頻頻融資

地址:https://www.utechfun.com/post/246045.html