微軟(MSFT.US)將於北京時間周三晨間(周二美股盤後)公布第四財季業績。華爾街分析師預計微軟Q4收入將爲554.7億美元,較上年同期增長7%,這一數字位於微軟此前的指引548.5億美元至558.5億美元之間。分析師還預計,該公司將公布每股收益2.55美元,較上年同期增長14%。分析師預計,截至今年6月的全年收益將同比增長3.9%,至每股9.59美元,而全年營收將達到2128.4億美元,同比增長7.3%。

微軟業績看點

對於Q4業績,最重要的是,投資者將密切關注該公司的人工智能(AI)投資及其對財務業績的影響。雖然像微軟365 Copilot這樣的大型人工智能押注帶來的重大財務回報可能需要更長的時間才能實現,但投資者關注該公司將人工智能整合到必應、GitHub和Azure等其他產品中所帶來的創收情況,以觀察對新興人工智能形式的需求。以此,投資者也將重點關注微軟的核心業務——雲計算業務的情況。

除此之外,投資者也將詢問微軟高管一些近期受到市場關注的問題,如對動視暴雪(ATVI.US)收購交易的相關細節,以及對公司安全產品收入的評論。

AI+雲

投資者將從中尋找該公司在人工智能領域投資的早期跡象。支撐微軟業績的理由橫跨多個層面,其中最引人注目的不過是人工智能。最近,該公司通過向Open AI投資100億美元,通過ChatGPT進入人工智能領域。幾位分析師將這稱爲“iPhone時刻”。根據交易條款,微軟將獲得OpenAI 75%的利潤分成。這筆巨額利潤保護了這筆投資,之後微軟將持有OpenAI 49%的股份。

ChatGPT自動生成文本使用書面提示的方式比在網頁上看到的典型聊天機器人要高級得多。這一領域的進步可能會推動微軟在網絡搜索方面的努力,使其能夠更好地與谷歌(GOOGL.US)競爭。

但投資者可能需要等待更長的時間才能看到微軟最大的人工智能投資帶來的重大經濟回報,比如微軟365 Copilot,目前還只是一個預覽版;微軟對這款產品的定價消息使其股價上周飆升至新紀錄。

但由於微軟與ChatGPT制造商OpenAI達成合作,並向這家位於舊金山的公司投資數十億美元,這有助於微軟在新興的生成式人工智能時代獲得早期優勢,這一合作將微軟定位爲生成人工智能領域的領導者。微軟已經將人工智能融入了搜索引擎必應(Bing)、軟件托管平台GitHub和雲平台Azure等其他產品,華爾街將密切關注微軟的財報,以了解新興形式的人工智能的實際業務需求。

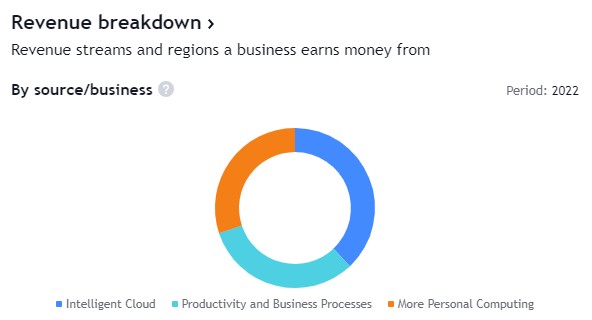

另一個可能支撐起微軟業績的領域是該公司主要業務部門的預期增長。今年第一季度,包括微軟Azure在內的智能雲業務佔總收入的40%。同樣令人印象深刻的是,該部門創造了44.2%的營業收入,考慮到公司的整體規模,這是非常了不起的。隨着全球雲計算市場預計在未來四年增長到1.2萬億美元,微軟仍有巨大的增長機會。

不過,即使來自Azure和其他雲服務的收入上Q3增長了27%,但與上一季度31%的增長相比有所放緩。由於宏觀挑战,企業正在優化其IT支出,從而影響Azure和其他雲提供商。因此,投資者將關注微軟雲業務收入是否將繼續受到宏觀影響而進一步放緩。

其他看點:網絡安全業務問題、動視暴雪收購案細節

除了人工智能,微軟財報的另一個值得關注的方面將是首席執行官Satya Nadella對公司安全產品收入的評論。一個黑客組織高調入侵美國政府的電腦系統,引發了人們對微軟產品的安全性及其安全工具收入的新質疑。Nadella在1月份表示,安全業務收入去年超過200億美元(高於一年前的150億美元),約佔微軟2022年2040億美元收入的10%。

另一方面,分析師可能會追問微軟以690億美元收購動視暴雪交易前景的細節。該公司最近贏得了一項關鍵的法院裁決,並給自己爭取額外三個月的喘息空間來完成這筆交易。此前,美國聯邦第九巡回上訴法院駁回了聯邦貿易委員會(FTC)暫停推進微軟以690億美元收購動視暴雪的緊急請求。

現在是买入微軟的好時機嗎?

由於對通脹上升、利率上升和科技支出放緩的擔憂,微軟在2022年遭遇了下跌。今年,在AI熱潮的帶領下,該公司股價飆升超40%,目前較歷史高點有所回落。不過,即使AI成爲最大熱點話題,但該公司快速增長的Azure雲平台和智能雲業務仍然是該業務及其長期成功的基石。

雖然市場普遍看好微軟,但該公司最近宣布的裁員是該公司最新承認其盈利正在放緩的跡象,而且從更廣泛的角度來看,美國經濟衰退可能即將到來。微軟此前表示,將在全球裁員1萬人,並在第二財季計入與裁員相關的12億美元支出,給每股盈利帶來0.12美元的影響。不過,Nadella在致員工的一封信中表示:“值得注意的是,雖然我們正在某些領域裁員,但我們將繼續在關鍵的战略領域招聘。”

至於該股是否將繼續上升?這還有待觀察。該公司最新的業績指引將衡量管理層對其增長潛力的信心,以及該公司渡過利潤率逆風的能力,這將是近期股價表現的關鍵。但總的來看,分析師認爲,在業績和執行力出現明顯下滑之前,微軟在未來12至18個月內仍是值得持有的股票。

總體而言,在過去3個月裏,有35位分析師給予微軟評級,其中31位給出的評級爲“买入”,3位爲“持有”,1位爲“賣出”,因此該股的普遍評級爲“強烈买入”。

高盛:雲業務穩定增長,AI創收可期

此前,在微軟宣布365 Copilot定價和其他相關的細節後,高盛分析師Kash Rangan重申了微軟“买入”評級,並將目標股價從350美元上調至400美元。 Rangan指出,微軟365 Copilot將面向3.8億用戶推出,每位用戶每月收費30美元。他估計,從長期來看,這款產品的潛在市場規模將超過1350億美元。他預計,假設微軟在24財年中後期推出這款產品,到26財年將佔據其中的15-30%。

與此同時,Rangan預計,隨着“優化趨勢趨於平穩和Gen-AI工作負載的影響”,Azure的增長速度將逐步穩定下來。他預計,Azure在雲計算領域的收入將在2023財年第四季度增長27%。此外,Rangan認爲,Azure營收增長可能會超出預期約100個基點,因爲渠道對話表明,對新產品(如Azure OpenAI服務和GitHub Copilot)的需求已經超出了預期。

Piper Sandler:微軟貴爲AI明星領頭羊

在發布之前,Piper Sandler分析師Brent Bracelin認爲,鑑於1)強勁的Gen AI勢頭,可能會推動資本支出指引高於共識預期,並有助於抵消Azure優化方面的阻力;2) Azure增長趨於穩定(在考慮Azure人工智能服務的好處之前);3)非雲業務可能會有所改善。

Bracelin認爲,微軟爲支持巨大的人工智能機遇而部署的資本支出,比華爾街考慮的要大得多。基於“積極的產能擴張計劃,以支持未开發的人工智能機會”,他對新一代人工智能的“樂觀和興趣”支撐了他對2024財年480億美元資本支出的估計,這一華爾街最高數字比320億美元的共識有一定距離。

Piper Sandler最近的一項首席信息官調查顯示,越來越多的企業對Gen AI的興趣,以及對 Azure和M365的“強勁支出意愿”。Bracelin表示,這進一步證實了他的論點,該分析師並“進一步相信”,這只是新一代人工智能投資周期的开始,該公司“處於有利地位”。

Bracelin對Gen AI的看好也是基於3P數據。ChatGPT、GitHub和必應的網絡流量數據表明,人工智能在商業和消費者領域都得到了廣泛的接受。GitHub和必應的月平均用戶數量都出現了顯著增長。在6月季度,GitHub的月平均用戶超過3億,同比增長81%,而必應的月平均用戶超過4.6億,同比增長35%。雖然ChatGPT的月增長率在最初的宣傳之後有所下降,但這款網絡應用在6月份仍然擁有5.8億的獨立用戶。

盡管該股今年迄今在人工智能驅動下表現出色(上漲44%),但Bracelin“繼續看好這位人工智能全明星”,並重申了“增持”評級,並給予目標價400美元。

Wedbush看好“黃金組合拳”——雲計算和AI

Wedbush證券認爲這家科技巨頭將從雲計算和人工智能(AI)領域獲得一個“黃金組合拳”。分析師Dan Ives給公司設定了“跑贏大盤”的評級,目標股價爲375美元。

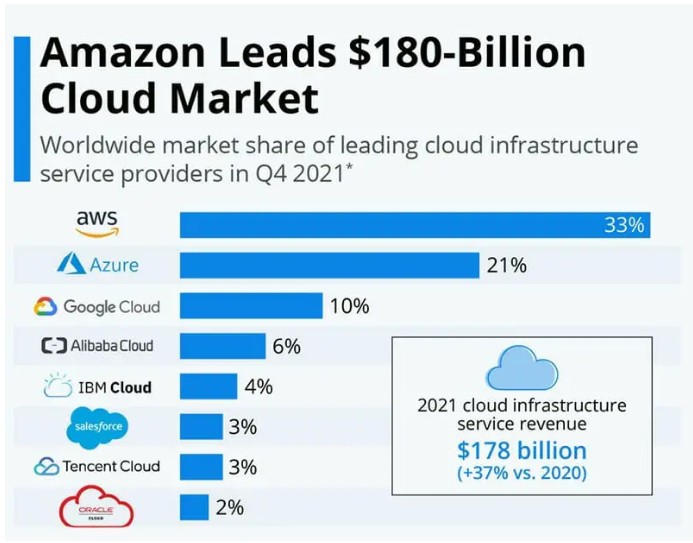

Dan Ives指出,預計截至6月的季度雲計算將超預期,同時微軟將對雲計算和人工智能支出持樂觀態度,並對宏觀經濟的動蕩和不可預測性保持一定的謹慎。他補充說,華爾街預計雲計算在固定匯率下將增長26%,而Dan Ives預計其雲計算的增長可能達到28%或29%。Dan Ives還表示,Azure將從亞馬遜(AMZN.US)雲業務AWS那奪取“增量份額”,微軟企業雲工作業務正處於行業領先地位,因ChatGPT目前正在引領雲計算世界中的人工智能道路。

展望2024財年,Dan Ives預計微軟將增加資本支出,因爲該公司面臨着“變革性的人工智能黃金熱潮機遇”。華爾街關注的是雲計算和人工智能的增長機遇在未來幾年的前景,相信這將最終推動微軟未來幾年的增長。他還表示:“我們估計,在過去的十年中,每100美元投入到雲計算服務中,現在在接下來的3-4年裏,會有額外的35-40美元用於人工智能的支出。”

其他分析師也唱高微軟股價

此外,7月20日,Stifel分析師Brad Reback重申微軟“买入”評級,並將目標價從320美元上調至380美元。這位分析師認爲該公司股票的上漲空間約爲10%。7月19日,美銀證券分析師布Brad Sills重申微軟“买入”評級,並將目標價從340美元上調至405美元。這位分析師認爲該公司股票的上漲幅度約爲17%。

本文作者可以追加內容哦 !

標題:財報前瞻 | AI創收前景如何?微軟(MSFT.US)Q4業績將給行業“打版”

地址:https://www.utechfun.com/post/242563.html