一、 市場消息

1、六大行集體下調存款利率!

本輪調整中,六大行將人民幣活期存款利率下調5個基點至0.20%,二年期人民幣定期存款利率下調10個基點至2.05%,三年期和五年期掛牌利率均下調15個基點分別至2.45%和2.5%。

2、 西南地區應對夏季用電高峰——發揮好大電網“調節器”作用.

國家統計局數據顯示,今年4月份,四川水電發電量205.4億千瓦時,同比下降11.9%;雲南水電發電量121億千瓦時,同比下降41.9%。隨着用電量不斷攀升,今夏西南地區電力供需形勢如何?如何積極保障生產生活基本用電需求?在電源不足的情況下,發揮好大電網“調節器”作用至關重要。國家能源局通過跨省區電力資源優化配置,支持川渝和華東等用電緊張地區。針對長江流域出現的電力供應緊張情況,充分發揮省間聯絡线的支援能力,將華北、西北、東北等地富余電力轉送華東、華中、川渝等地。去年迎峰度夏期間外來電力支援四川約1000萬千瓦,南方電網利用三峽至廣東直流反送華中,有力支持了川渝地區電力供應。

3、 汽車流通協會:5月全國二手車市場交易量同比增長25.95%.

中國汽車流通協會數據顯示,2023年5月,全國二手車市場交易量149.68萬輛,交易量環比增長2.23%,同比增長25.95%,交易金額爲932.39億元。2023年1-5月,二手車累計交易量723.53萬輛,同比增長17.29%,累計交易金額爲4543.79億元。

二、資金流向

6月9日,滬深兩市股指漲跌,截止收盤,上證指數報3231.41,上漲0.55%,成交額4133.4億元;深證成指報10793.93點,上漲0.66%,成交額5763.5億元;創業板指報2143.01點,上漲0.90%,成交額2673.11億元;科創50指數報1032.55點,上漲2.53%,成交額929.22億元。

滬深兩市合計成交9896.9億元

1、主力資金

東財統計顯示,滬深兩市主力資金周五(6月9日)主力淨流出0.25億元。其中,創業板主力資金淨流出7.6億元,滬深300成分股主力資金淨流入4.97億元。

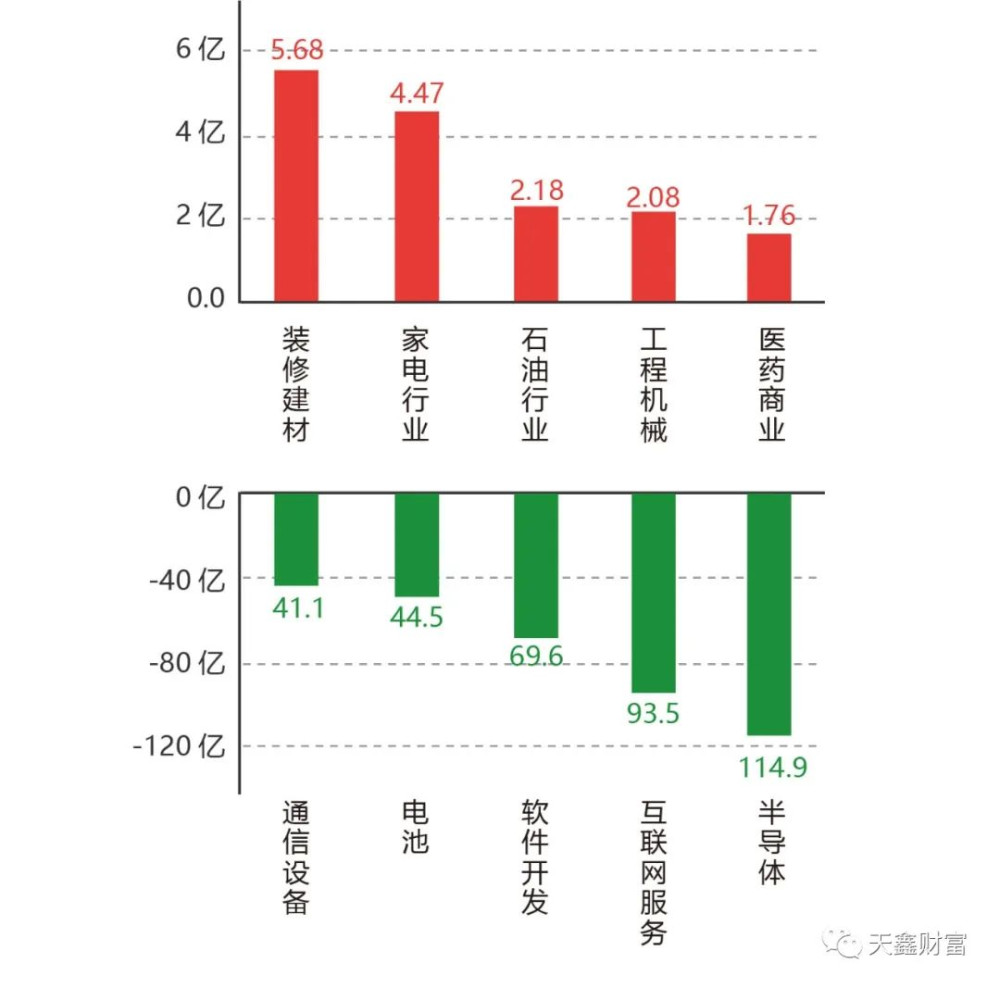

行業板塊:本周(6月5日至6月9日)行業板塊出現分化主力資金流入流出,行業板塊主力資金淨流入靠前的是裝修建材、家電行業、石油行業、工程機械、醫藥商業淨流入金額分別爲5.68億元、4.47億元、2.18億元、2.08億元、1.76億元。

板塊主力資金淨流出靠前的半導體、互聯網服務、軟件开發、電池、通信設備淨流出金額114.9億元、93.56億元、69.69億元、44.54億元、41.11億元。

2、北向資金

北向資金6月9日,成交淨流入81.88億元。滬股通合計淨流入54.79億元,深股通合計淨流入27.09億元。

3、板塊方面

北向資金截止6月9日流入板塊保險、證券、計算機設備、汽車整車、家電行業,行業分別流入9.9億、6.4億、5.1億、4.8億4.3億。

三、宏觀數據

1、國際方面:

美國5月非制造業指數降至50.3,創今年新低,商業活動和訂單下滑,物價支付指標創三年新低。美國勞工部周四公布數據顯示,截至6月3日當周初請失業金人數增加2.8萬人,至26.1萬人。盡管申請人數激增,但初請失業金人數仍維持在與勞動力市場喫緊一致的水平。5月份服務業非制造業pmi下降,其主要原因是就業的疲軟。

當市場猜測全球主要央行加息進程正走向尾聲之際,本周澳大利亞、加拿大兩大經濟體意外加息,凸顯出主要發達經濟體央行在抗通脹、保增長與穩市場方面的艱難處境。市場靜待下周美聯儲和歐洲央行重磅利率決議。

在市場押注美聯儲即將結束加息周期的心態下,標普500指數目前已從去年10月低點上漲20%以上。美股和美債走勢差距日益擴大表明,如果債市對通脹波動的定價被證明是正確的,那么美股將面臨下行風險。

2、國內方面

6月9日,統計局發布5月通脹數據。5月,cpi當月同比0.2%,前值0.1%;環比-0.2%,前值-0.1%。ppi當月同比-4.6%,前值-3.6%;環比-0.9%,前值-0.5%。cpi低位徘徊,cpi延續平淡表現。cpi同比小幅回落0.1個百分點至0.6%,環比0.0%,基本持平於季節性反映出內需不強。

ppi繼續回落,上遊價格下行拖累較多。ppi同比降幅進一步擴大,主要受到上遊原材料價格下降的影響。上遊價格下行幅度明顯大於中下遊,意味着中下遊制造業利潤的有望持續。

環比下降,主要受供需恢復存在時間差以及基數效應明顯兩方面因素影響。預計二季度gdp同比增速會比較高(主要是基數效應),cpi下半年有望逐步回升,到12月cpi同比將在1%以上。

央行繼續精准有力實施穩健的貨幣政策,加強逆周期調節,支持實體經濟,促進充分就業,維護幣值穩定和金融穩定。保持人民幣匯率在合理均衡水平上基本穩定。

四、細分行業分析-消費電子之AR/VR

蘋果MR頭顯亮相WWDC 23,驅動VR行業發展:蘋果於6月WWDC开發者大會上發布首款MR產品Vision Pro,蘋果首款MR頭顯搭載雙芯片、單眼4K MicroOLED、眼神追蹤及手勢追蹤交互等核心技術,能夠實現VR/AR模式平滑切換、Eyesight雙向透視等創新功能,有望爲用戶帶來全新的虛擬現實體驗,引領行業發展。

Vision Pro硬件性能領跑行業,引領VR廠商發展。

芯片方面,Vision Pro搭載蘋果M2及專用R1芯片,R1專爲處理MR實時傳感性能設計,用於處理來自12個攝像頭、5個傳感器和6個麥克風的輸入。R1芯片可在12毫秒內將信息流域傳輸至顯示器,高處理性能將降低傳感器和顯示器之間的延遲從而降低運動不適感。動作捕捉方面,同時配備了十余顆外部攝像頭及AI機器學習的方案,來實現包括面部、腿部等身體各部位的動作捕捉。顯示方面,採用4k Micro-OLED屏幕,降低圖像畸變,提高成像對比度、清晰度和細膩度;交互方面,高性能眼動追蹤系統使用高速攝像頭和鏡片周圍一圈LED將不可見的光圖案投射到眼睛上,以實現視线追蹤。此外Vision Pro具備Eyesight創新性功能,可實現雙向透視,採用了曲面的OLED面板和一個透鏡將使用者眼睛投射在外屏上,實現社交、工作時必須的雙向交流作用,且當攝像頭捕捉到有人靠近時,會將外界情況實時展示給使用者,打破VR的封閉環境,實現與外界的交互。續航方面,MR將採用分體式電源,外置可更換,單次可使用2小時,進一步實現設備輕量化,提升用戶使用體驗。

蘋果VisionOS內容生態豐富,兼容多種應用場景。

蘋果AR生態由5大套件組成:ARKit、RealityKit、RoomPlan、AR創作工具(Reality Composer、Reality Converter、Xcode和USDZ工具)和AR Quick Look。2017年开始,蘋果每年都會在WWDC活動上發布新版ARKit,截止2022年已經更新迭代至ARKit 6。ARKit 3.5开始支持LiDAR(首個搭載的設備是iPad Pro 2020),爲MR頭顯籌備邁出重要一步。LiDAR可以實現更快距離探測實現即時AR交互,虛擬物體定位更精准,也帶來了更逼真的遮擋效果,提升沉浸感,還有更好的場景幾何理解能力,爲MR交互打下扎實基礎。ARKit現已於移動端進行試驗應用,ARKit將爲MR用戶帶來超過14000款AR應用。蘋果於WWDC23發布專爲MR頭顯开發的系統VisionOS,改系統專爲空間計算打造,可兼容現有生態,意味着數十萬款iPad和iPhone應用程序將在Vision Pro上發布,大幅促進應用生態發展。

META發布Quest 3,VR新品頻出增添發展動能。

2023年6月1日,Meta宣布將於秋季發布Quest 3,售價爲499美元起,秋季上市。性能方面,Quest 3正面將配置三個攝像頭從而改善視覺體驗,此外頭顯部分有望比Quest 2厚度減少40%,佩戴體驗感提升。芯片上,Quest 3將繼續搭載與高通合作开發的下一代驍龍芯片組,GPU芯片處理能力相較Quest 2翻倍,從而可獲得更爲清晰及流暢的顯示。交互上,Quest 3的Touch Plus手柄取消了手柄外部跟蹤環,搭載了TruTouch觸覺反饋技術。內容上,Quest 3除兼容Quest 2中500多款VR遊戲及程序之外,有多款全新VR及MR遊戲將於9月MetaConnect大會發布。

五、下周市場前瞻

本周兩市成交金額中樞繼續回調,周五成交額小幅回升到9823.34億元,指數方面本周表現依然驚心動魄,萬得全A一度下跌2.2%,在周二的行情中表現較爲極端,單日4000多只個股下跌,單日下跌幅度達1.5%,隨後逐漸企穩,兩市板塊分化較大,上證板塊本周基本表現穩定,上證指數本周收漲0.05%,而深圳板塊表現較差,尤其創業板,本周下跌4.04%,主要受以寧德時代爲代表的新能源板塊,如光伏、鋰電、儲能等跌幅較大,相關熱門指數跌幅在4-5%左右,拖累板塊指數。

另外,本周市場整體的起伏較大,且漲跌幅輪換較快,基本上沒有盈利連續性,典型的如以AI爲代表的遊戲傳媒板塊,在周一該板塊依然屬於熱點,周二到周四都表現很弱,周五又回升,期間新能源、鋰電池板塊在周一周二周三,連續三日板塊跌幅靠前,奠定了本周該板塊的弱勢表現。其他,如日經ETF在周二一日遊,恆生科技在周三一日遊,地產基建和畜牧養殖在周四一日遊。市場整體依然受指數壓制,目前有企穩跡象,只是基本面依然很弱,本周公布的CPI、PPI數據環比繼續下跌,基本面仍未看到拐點跡象,這是當前市場缺乏主线的主要原因,概念炒作如英偉達概念,本質上國內沒有真正相關收益公司,只有極少數代工企業,目前相關概念僅限於炒作,當然英偉達董事長訪華必然會帶來相關合作機會,只是目前尚無明確收益標的。CPI同比漲0.2%,PPI繼續下跌,繼續基本上確認消費弱復蘇,制造業仍在去庫階段這樣的判斷,所以缺乏基本面支撐的指數依然是較弱的,若持倉大量寬基ETF當前位置還是比較危險,不過市場中依然不乏結構性機會,本周公布的出口數據,新能源車銷量維持高增速,其他如機械行業協會公布的挖機出口數據同樣表現亮眼,風險提示,在基本面較弱的行情下,題材炒作屬性較強,注意不要輕易追高。

概念板塊方面消息,本周可以關注如下:

1、新能源汽車

合肥市委書記虞愛華與比亞迪公司董事長兼總裁王傳福舉行繼續深化合作工作會談。雙方將深化新能源汽車全產業鏈合作,拓展新型儲能、軌道交通等新領域合作。

5月新能源乘用車批發銷量達到67.3萬輛,同比增長59.4%,環比增長11.5%。今年以來累計批發277.8萬輛,同比增長46.5%。5月新能源車市場零售58.0萬輛,同比增長60.9%,環比增長10.5%。今年以來累計零售242.1萬輛,增長41.1%。

上海自貿區臨港新片區發放全國首批無駕駛人路測牌照,道智途、圖森未來、賽可智能、雲驥智行4家企業15輛車獲牌。臨港新片區力爭到2025年建成全國第一個智能網聯汽車創新引領區。

據工信部,3-4月,我國鋰離子電池行業保持增長態勢,全國鋰電池總產量超過138GWh,同比增長45%;鋰電池出口總額754億元。

2、光伏

據工信部,3-4月,我國光伏產業繼續保持高开工率運行。全國多晶硅、硅片、電池、組件產量同比增長均超過72%,晶硅光伏組件產品出口達到40.5GW。

3、邊緣計算

英偉達在6月14-16日的2023上海國際嵌入式展中,展示適用於自主機器和諸多其它嵌入式應用的英偉達Jetson邊緣計算平台,並帶來生態合作夥伴基於相關軟硬件在交通、工業、機器人等多個垂直行業領域所構建的解決方案。

4、挖掘機

據中國工程機械工業協會統計,5月主要挖掘機制造企業銷售各類挖掘機16809台,同比下降18.5%。其中,國內銷售6592台,下降45.9%;出口10217台,增長21%。

本文作者可以追加內容哦 !

標題:天鑫周報:市場充分交易弱復蘇 指數低位震蕩

地址:https://www.utechfun.com/post/224132.html