开年以來,美國衰退成了資本市場的共識。很多人都關注美股接下來的走勢。畢竟大家都在說衰退,可是標普500近期已經走出今年的新高了。而我們在SeekingAlpha上有看到國外投資人對衰退預期的反駁,也就分享給大家。但注意,不作爲投資建議。

毫無疑問,有一些非常聰明的論點可以解釋爲什么股市很快會崩盤(至少這些論點聽起來很聰明,因爲恐懼是賣點)。但是,在交易中有一條基本規則超越了所有熊市分析的“復雜性”:每當市場在熊市消息中上漲時,你最好確保持有多頭倉位!如果一個人同意這個規則,我個人是這樣認爲的,那么有壓倒性的證據表明股票將繼續上漲:

(1) 美聯儲以創紀錄的速度加息,但市場仍在持續上漲;

(2) 經濟衰退臨近,企業盈利在收縮,但市場仍在持續上漲;

(3) 區域銀行股票崩盤,悲觀者預測下一場金融危機,但市場仍在持續上漲;

(4) 美國政府可能無力償還債務,但市場仍在持續上漲。

除了所有被提及的事件對市場情緒施加壓力之外,熊市人士經常指出標普500指數的估值過高。不可否認,標普500指數的遠期市盈率(P/E)再次超過了18倍,收益率與公司債券收益率之間的差距也處於近十年來的最低水平。但總體而言,我不同意標普500指數估值過高的評估。實際上,投資者應該考慮到最近的盈利衰退可能在2023年第一季度結束,大多數公司可能會在第二季度再次報告盈利能力的增長。

參考共識預期,我想指出分析師已經預測盈利增長將迅速反彈,到年底將達到兩位數的增長速度。根據這個參考框架,預計2023財年標普500指數的盈利接近225美元(見下圖)。更值得注意的是,預期2024年的每股收益已經錨定在250美元,這將有效地使標普500指數的一年前進市盈率約爲16倍。不用說,16倍的市盈率低於標普500指數的歷史平均估值,而暗示的6.3%盈利收益率遠高於約爲4.3%的2年期國債收益率。

與支持性基本因素形成對比的是,市場的倉位配置表明空頭頭寸佔據主導地位,如果在即將到來的盈利季節中出現積極的意外,可能會對市場產生上行壓力。

不用說,當股票被大量做空(投資者押注價格下跌)時,積極的意外或意想不到的消息可能會引發"做空追捧"。這種情況發生在空頭賣方急於通過購买股票來平倉,導致股價迅速上漲。空頭回補的买盤壓力可以推動股價上漲,即使面對看空的消息。因此,隨着股票繼續上漲,空頭人士將面臨平倉壓力,這意味着那些實際上希望看到賣盤壓力的人會產生更多的买盤壓力。正如摩根士丹利的安德魯斯利蒙所評論的那樣:

市場越是延續沒有崩盤的時間,空頭方面的情況就會變得越加脆弱......市場會盡可能地造成最大的痛苦......而痛苦的結果將是市場走高。

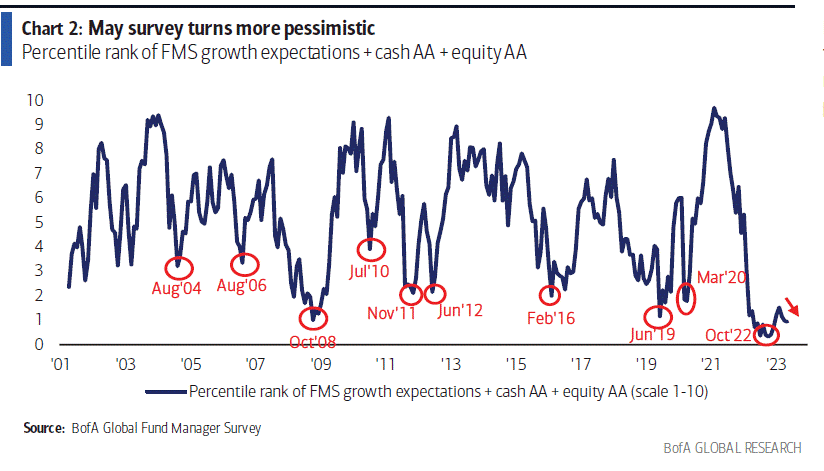

美銀美林的月度倉位與情緒調查驗證了看跌情緒的觀點,調查顯示全球基金經理的極度悲觀情緒,其悲觀情緒水平與金融危機期間的情緒相當。值得注意的是,盡管股票交易處於2023年的最高水平附近,這種陰暗的情緒仍然持續存在。

當然,我承認美聯儲的緊縮政策正在對市場情緒施加壓力。但投資者不應忘記,"較高的利率風險"已經顯現;現在,風險轉向上行,因爲美聯儲正轉向暫停或者逆轉政策。

就在最近,5月19日星期五,鮑威爾在華盛頓的一次會議上發表了以下講話:......我們在貨幣政策收緊方面取得了長足進展,政策立場偏緊,我們對迄今爲止的收緊效應以及最近銀行壓力帶來的信貸收緊程度存在不確定性......金融穩定工具有助於平息銀行業的狀況。然而,那裏的發展正在導致信貸環境更加緊張,並可能對經濟增長、就業和通脹產生壓力。

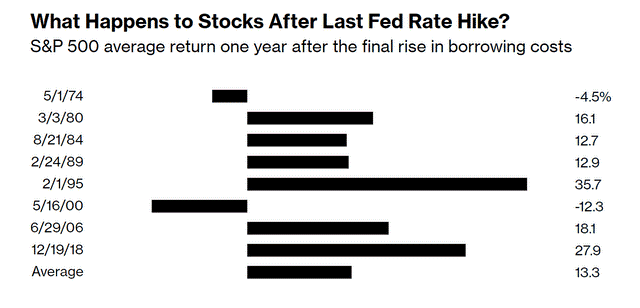

因此,爲了實現我們的目標,我們的政策利率可能不需要像原本預期的那樣上升那么多。從歷史模式來看,如果美聯儲確實暫停/逆轉加息周期,股市似乎將迎來一波反彈。根據過去八次貨幣緊縮周期的證據,我們觀察到,在最後一次加息後的十二個月內,標普500指數平均上漲了13%。

本文作者可以追加內容哦 !

標題:標普500指數的反彈可能要加速了

地址:https://www.utechfun.com/post/216265.html