摘要:復盤歷史!

老美降息之後,不少人都在探討,其對於全球、對於我們可能會帶來哪些影響。

今天看到一家券商研報,核心說的是老美降息對能源股會有所提振。

其主要是從紅利和復盤歷史的角度來說的。

傳統能源

能源大宗商品,特別是煤炭等,常伴隨降息周期的啓動而迎來順周期板塊的修復機遇。

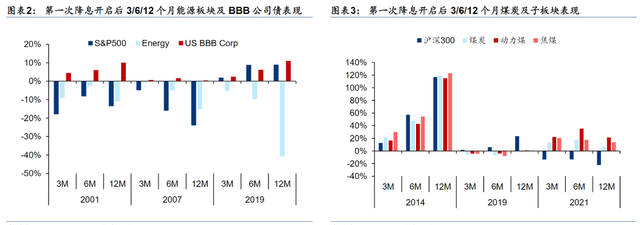

回顧美國歷史,在2001年與2007年的兩輪降息期間,能源板塊(除20年後疫情引發的能源結構轉型憂慮外)較S&P500指數在降息首日後的3、6、12個月均展現出超額收益。

同樣,在國內,焦煤板塊也在2014年與2021年的降息周期初期,基於順周期邏輯,於降息後3至12個月內實現了超額收益。

從投資回報角度看,美國BBB級債券在過往三輪降息啓動後的12個月內均實現了正收益,其表現甚至優於能源板塊,顯示出債券類資產在降息環境下的獨特優勢。

對於煤炭板塊而言,其類債紅利價值有望在降息周期中進一步增強,特別是那些盈利預期穩定、高長期協議(長協)佔比的動力煤行業龍頭,更有望成爲市場關注的焦點。

光伏

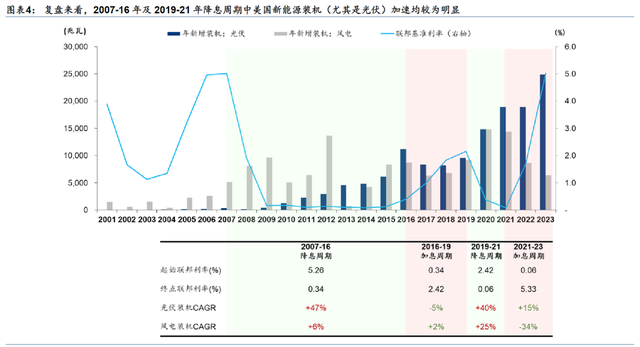

過去二十年美國利率周期和風光裝機增速具備較強關聯性。

2007-16年降息周期(聯邦基金利率從5.3%回落至0.3%附近),美國光伏、風電裝機CAGR+47%、+6%;

2016-19年加息周期(利率回升至2.4%),CAGR顯著回落至-5%、+2%;

2019-21年降息周期(利率回落至0.1%以下),CAGR修復至+40%、+25%;

2021-23年加息周期(利率回升至5%以上),CAGR再度下滑至+15%、-34%。

其認爲降息有望帶動分布式光伏企業融資槓杆和估值體系雙擊。

融資槓杆層面,美國光伏項目資金結構包括稅務投資、權益投資、銀行貸款三部分,高融資槓杆下,其估算銀行利率每下降1pct,地面、分布式項目權益IRR上升0.9、1.9pct;

估值體系層面,美國分布式光伏开發商估值基於在運項目現金流折現(NAV)乘以EV/NAV倍數,降息帶動折現率下降,Sunrun、Sunnova官方指引折現率下降1pct,NAV提升33%、17%。

此外,AI算力帶動的電力需求和光伏需求增長潛力可觀。

其實看下來,整體講的就是從歷史數據上來看,降息利好能源,主要從兩大塊去看:

一個是降息,美元走弱,對於美元計價的能源是利好;

另一個是降息企業成本降低,在經濟沒有衰退的情況下,那些創新、基建企業融資成本下降,推動其發展;

如果經濟出現衰退的情況下,大家會謹慎投資,那么紅利、股息抱團就會偏強,所以利好紅利屬性方向,當然爲了提振經濟不排除海外也建,目前新能源是海外基建屬性。

此外,其實還應該重視大選之後對於能源的影響,川普勝出利好傳統能源,而哈裏斯勝出利好新能源光伏等方向。

本文作者可以追加內容哦 !

標題:老美降息!光伏受益於融資槓杆和估值體系或有望迎來雙擊?

地址:https://www.utechfun.com/post/423536.html