同程背靠大樹好乘涼,如何向市場證明自立?

又到財報季,同程的這份二季報顯得有些割裂。

根據Fastdata發布的《2023年中國出境遊行業發展報告》,在國內OTA平台中,攜程旅行佔據市場份額的54.7%,位居第一;飛豬旅行佔比爲27.1%;而同程旅行的佔比爲11.5%。

作爲看似存在感不高,但實際業績屢屢超出預期的黑馬,這次財報,再次讓我們看到了這位“OTA界的拼多多”穿越周期的能力。

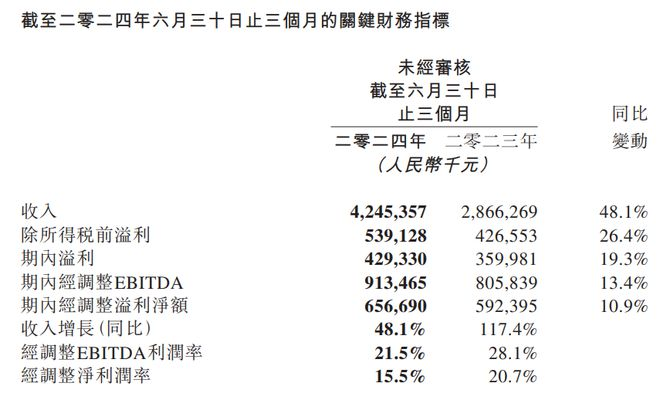

8月20日下午,同程旅行發布財報。表面上,今年第二季度,同程旅行收入同比增加48.1%至42.5億元,經調整溢利淨額同比增加10.9%至6.6億元,單季度收入規模創下歷史新高。

然而,光鮮亮麗的表現下,同程也正在迎來屬於自己的關鍵時刻。

其經調整EBITDA利潤率由2023年第二季度的28.1%下降至2024年同季度的21.5%,經調整淨利率由2023年第二季度的20.7%下降至2024年同季度的15.5%。

做大規模的同程,似乎面臨利潤率持續被攤薄的局面。

這樣喜憂參半的現實數據,不禁讓人思考,同程旅行憑什么能成爲佼佼者?它的核心能力在哪裏?氛圍肅殺的當下,同程旅行又應該爲未來操心些什么?

01

下沉當道,酒旅“拼多多”同程踏准了市場節奏?

其實在這份財報公布前,酒旅板塊已經有多家上市公司陸陸續續公布了中報數據,交出的答卷整體上也是冷暖各異。

此前,在A股已公布其半年報或預告的15家同業公司中,5家報告了業績增長,1家實現了扭虧爲盈,2家業績出現下滑,另有7家仍處於虧損狀態。

這一點與今年的旅遊市場表現相呼應。在必要的機票和酒店消費方面,人們的消費意愿仍然較強,但在到達景點後的非必需消費方面,消費欲望則明顯下降。

這就不難解釋爲什么主營業務爲交通業務和住宿業務的同程,在收入上更多站在了增長的一面。

“特種兵旅遊”從去年开始爆火,“每天花費僅百元”、“省錢省時”成了大家的心頭好。

以今年五一的數據爲例,五一期間,據文化和旅遊部數據中心測算,全國國內旅遊出遊合計2.95億人次,同比增長7.6%,按可比口徑較2019年同期增長28.2%;國內遊客出遊總花費1668.9億元,同比增長12.7%,按可比口徑較2019年同期增長13.5%。而人均消費則爲565.73元,人均每日消費113.15元;這兩項數據在2019年則爲603.44元和150.86元。五一假期的人均每日消費,2024年較2019年同期下降25%。

愿意出遊,不愿意花錢,成了常態。恰好,下沉市場起家的同程,押中了市場風向的寶。

其實早在前幾個季度,同程旅行就讓我們看到了,在經濟下行周期其抵御風暴的能力。

2023年全年,同程旅行實現收入118.96億元,同比增長80.7%,較2019年增長60.7%,創下歷史新高。而去年全年,國內旅遊行業整體尚未恢復至2019年同期水平,這說明不止同程的核心業績指標遠超2019年,而且這一成績是在大環境依然不如2019年的情況下取得的,顯得更加難能可貴。

到了2024年第一季度,同程的恢復力度也優於行業整體;今年第一季度,公司實現收入38.66億元,同比增長49.5%;經調整淨利潤5.58億元,同比增長10.9%,超出市場預期。

同程能在這一波周期中始終跑在行業前列,建立以來的企業定位和調性很重要。

早在2020年,同程旅行就已將深入开發非一线城市市場作爲其核心战略之一。彼時,其供給端還創新運營“旅行+”模式及鄉村旅遊項目。例如,在雙端進行電競賽事合作布局LPL+KPL的“旅遊+電競”,與音樂結合帶動年輕群體的“旅遊+音樂”……

根據前瞻產業研究院的數據,自2017年以來三线及以下城市OTA用戶規模一直處於高速增長狀態,滲透率也穩步提升,同程的這一战略順勢而爲。

圖源:前瞻產業研究院

根據財報數據,截至2023年底,來自中國非一线城市的注冊用戶佔同程旅行平台用戶總數的比例達到了86.9%。同時在收購同程國旅並完成了旗下旅遊度假業務的深度整合後,與多家航空公司、機場建立了合作關系,還積極拓展了汽車、用車、公交地鐵等出行場景,依靠交通價格的差異化優勢形成下沉領域的核心競爭力。

到今年夏天,下沉成爲主流的這一趨勢仍然未變,出行平台大數據顯示,今年暑期四五线城市及下轄縣酒店預訂量漲幅居各類城市之首,高星酒店預訂量比去年同期上漲47%。

據統計,我國縣域佔國土面積的90%以上,人口佔全國的70%以上。市場廣袤無垠,同程還有的是蛋糕喫。

02

背靠騰訊攜程兩棵大樹,同程好乘涼?

除了老生常談的下沉之外,同程還因爲另一個特質被拿來與拼多多做比較——騰訊加持。

過去,拼多多一度被稱作建立在微信上的小遊戲,從拼一拼、砍一刀,到如今成長爲和淘寶京東平起平坐甚至高處一頭的龐然大物,騰訊的“栽培”功不可沒。

這種資源的紅利,同程也喫到了。

2018年,同程旅行就與騰訊籤訂了旅遊資源銷售框架協議,2020年續籤。2021年、2022年,同程旅行付給騰訊的傭金分別爲310.5萬元、194萬元,2023年前9個月爲522.4萬元。

用一句話最能形容騰訊生態帶給同程的好處:打开微信,在“我-服務-交通出行-火車票機票/酒店”途徑下,點开是同程旅行平台的界面。

圖源:微信“火車票機票”界面

選擇騰訊抱大腿效果是顯著的,2023年,同程旅行約80%的平均月活躍用戶來自微信小程序。

如果要說同程與拼多多最顯著的區別,那就是同程還背靠着同行業最大龍頭的大樹攜程。

攜程的庫存資源競爭優勢顯著,其專攻中高端市場的方向剛好與同程旅行形成互補。

據某高奢酒店服務人員透露,在其酒店內部,來自攜程的客戶重要層級最高,攜程評價亦是其最爲看重的評價渠道。而另一位業內人士也曾透露,攜程有很多獨家籤約酒店,若酒店違約,將面臨被摘牌甚至下线的懲罰。

擁有攜程的投資,布局又剛好形成錯位,使得同程不僅避免了價格战等惡性競爭,保護了利潤,在遭遇到外部環境衝擊時,還隨時有穩定的基本盤作爲底牌。

最大的勁敵來自抖音,去年夏天,成都海闊天空旅行社有限公司悄然成立,股權穿透後發現,抖音才是真正的“幕後大佬”,這被視作抖音入局酒旅市場的重要標志。

這兩年,抖音將酒旅業務提升爲一級部門、通過流量傾斜與遠低於行業的住宿業務傭金率進行試水。公开資料顯示,2022年5月,官方第一次聲明,抖音平台明確酒旅商家入駐抖音的傭金率是4.5%。而行業內平均傭金率在10%-12%之間浮動。

較低的傭金費用,吸引了更多的中小商家在抖音上入駐。截至2023年9月,共有1.4萬個景區、超過10萬家酒店在抖音开設了官方账號。抖音也通過較低的傭金費用促進了其酒旅業務的快速增長。數據顯示,2023年,抖音酒旅動銷商家的數量同比增長了近7倍,支付GMV同比增長了300多倍。

如果不是有攜程和騰訊兩雙大手在背後支撐,光是憑借同程旅行一家,怕是很難抵擋這凌厲的攻勢。

終於撐到今年6月,抖音宣布將住宿業的傭金費率從原先的4.5%提升至8%,消息發出之後,許多中小商家應對不急。

同程又一次撐了下來。

03

憂慮常在,同程視线望向海外

不過話說回來,同程旅行離高枕無憂也還遠得很。

一方面,攜程和騰訊現在是幫助,但一旦關系交惡,也有可能成爲掣肘。

這一點,同程自己清楚的很。早在上市階段,對於最大股東騰訊,招股書中就表示,與騰訊合作,將平台整合入騰訊微信及移動QQ是看中了他們的流量屬性,但同時,“我們無法向閣下保證我們日後將能夠與騰訊維持現有合作水平。若我們因騰訊啓動其自身的在线旅遊入口或與其他在线旅行社合夥而與騰訊的合作關系(尤其就我們騰訊旗下平台)終止或減少,或若我們與騰訊之間經修訂或作出的任何商業條款對我們不利,或若騰訊不繼續爲我們提供其平台的資源或充分推廣我們的產品及服務,我們的業務及前景將受到不利影響。”

另一方面,同程在內容方面的布局實在落後。

現如今,隨便打开哪一個app,“視頻”界面幾乎是雷打不動的,從電商、資訊、社交類app,到搜索、音樂、工具類app,沒有“短視頻”UI的簡直是另類。而同程旅行正屬於這一類。

圖源:攜程短視頻UI

其實早在2020年12月,同程旅行曾經官宣過,在app和小程序上线旗下專注提供優質旅行視頻內容的產品服務品牌“同程臻匯選”頻道。彼時,同程旅行同時發布了短視頻激勵計劃,包括:流量激勵計劃--達人發布短視頻內容時,只需帶#同程臻匯選#話題,就能按播放量獲得千元獎金;送你去旅行計劃——每月向5位達人开放由同程提供的免費酒旅拍攝資源……

彼時還稱,只需要打开同程旅行APP-“我的”-“出行工具”或者搜索同程旅行小程序-“我的”-“精彩活動”,即可進入頻道。

然而現在,這兩種方法都早已失效。缺少短視頻,就缺少了留存流量的辦法。

不過,同程目前也在持續推進多元化,除了進一步拓展酒店管理外,同程還在盡全力布局海外市場。

數據顯示,今年一季度,全國出入境人員超1.41億人次,同比上升117.8%,旅遊平台6月10日發布的報告顯示,國際郵輪商品預訂量同比去年端午假期增長超14倍。中國旅遊研究院發布的《中國出境旅遊發展年度報告(2023-2024)》顯示,2023年,出境旅遊人數超過8700萬人次,預測2024年出境旅遊人數將達1.3億人次,同比增長50%。

同程旅行也看到了海外這一塊大蛋糕。

爲此,2024年上半年,同程旅行推出了支持全球16種貨幣支付和多種操作語言的國際旅遊預訂平台HopeGoo,爲國際旅行者提供一站式旅遊服務,與塞爾維亞國家旅遊局、葡萄牙國家旅遊局等達成合作、與韓國旅遊發展局聯合推出專爲中國年輕遊客設計的“韓國青春悠遊卡”。

財報顯示,Q2其國際機票日均票量創下新高,同比增長超160%;國際酒店間夜量同比增長近140%。

04

市值下殺,第二曲线難題亟待解決

爲了增強抵御風險的能力,同程還正在嘗試尋找酒旅之外的第二增長曲线。然而,探索的道路是曲折的。

今年315晚會曝出,同程金融App上存在禮品卡“現金貸”套路後,上至母公司的同程旅行,下至同程金融,都遭遇了一場持續的監管風暴和社會輿論打擊。

圖源:同程金融微博

6月,又被曝出私自授權用戶信息給借貸平台。再次讓輿論升溫。

或許是有所顧忌,進入8月,同程旅行發布公告稱,終止了對廣州旅金科技有限公司(以下簡稱“廣州旅金”)的收購計劃,宣告放棄進一步加碼金融科技。

互聯網平台天然擁有很大的用戶基數和極強的大數據分析能力,平台可以更精准地評估用戶的風險和信用狀況,從而提供更加個性化的金融產品和服務。

阿裏、騰訊、百度、美團、京東、快手等互聯網大廠對貸款業務趨之若鶩,這就能看出搞金融借貸業務多掙錢。以螞蟻爲例,據界面新聞,承接花唄和借唄兩大消費信貸業務的螞蟻消金,2022年淨利潤達8.41億元;2023年上半年淨利潤約爲12.8億元,同比增長約175%。

遲遲無法打开金融業務的缺口,對同程旅行的影響,短期有損同程的利潤表,長期則是打擊了集團的战略規劃,對資本市場對其的估值判斷也引來不小質疑。

不僅如此,翻看同程旅行的港股,進入4月中旬後,同程旅行的總市值基本穩定在500億港元(約合466.82億人民幣)以上,並於4月15日創下歷史新高,當天的市值盤中最高觸及511.89億港元。

圖源:百度股市通

彼時,有聲音表示這是受益於宏觀預期持續走強和自身估值修復內外兩股力量的拉動後的常規表現。

實際上,同程可能還沾了收購並表的不少光。

據了解,2023年,同程旅行先後收購了北京同程旅業投資集團有限公司和海南呀諾達圓融旅業股份有限公司,持股比例分別爲100%和57.2%。前者是由多家區域旅行社組成的集團,而後者則專注於熱帶森林公園的運營。這兩項收購自2023年12月1日起被計入同程旅行的財務報表。

這正是2023年同程旅行業績大幅增長的關鍵因素。財報顯示,2023年第四季度,同程旅行的營收達到了31.45億元,同比增長了109.6%;經調整淨利潤爲4.83億元,同比大幅增長了1188.3%。

相比之下,2024年第一季度,同程旅行的營收和經調整淨利潤的同比增長率分別爲49.5%和10.9%,遠低於第四季度的表現。

從4月中旬开始,隨着港股流動性減弱,同程旅行也开始進入下跌周期。截至8月20日收盤,同程旅行報價13.120港元/股,相較4月最高時的22.550港元/股,下跌41.82%。

盈利能力的問題也繼續反映到了Q2季報上,第二季度,經調整淨利潤爲6.6億元,經調整淨利潤率爲15.5%,雖然比之第一季度的14.4%有所好轉,但比2023年同期的19.5%仍然收窄明顯。

考慮到收購並表帶來的業績增長效應通常只能持續一年左右的時間,如果同程旅行的核心業務未能實現持續的高速增長,那么其整體成長性可能會逐漸減弱。

如今的同程旅行,雖然仍處於“跑贏大盤”的階段,但如果不能盡快找到更多的盈利方法,在如今本就脆弱的市場環境下,恐怕依然難找到持續增長的長久之計。

05

寫在最後

辯證法告訴我們,看待任何事物,都應該一體兩面。

從營收和利潤方面來看,剛剛過去的第二季度,同程旅行的財報喜憂參半。

但在旅遊旺季的下半年,利用好暑期檔+國慶檔將成爲旅遊市場的應有之意。

靜水深流,能否補全內容布局,不再過度依賴騰訊,加強流量引導能力,能否在海外市場取得進一步決定性的進展,能否找到更多盈利的方法,都將決定同程旅行下半年的走向。

本文作者可以追加內容哦 !

標題:繁城之下,“酒旅拼多多”同程下半年有硬仗

地址:https://www.utechfun.com/post/412669.html