1

一場史無前例的科技泡沫正在突襲納斯達克。

AI之王英偉達剛剛經歷了一周的股價過山車。

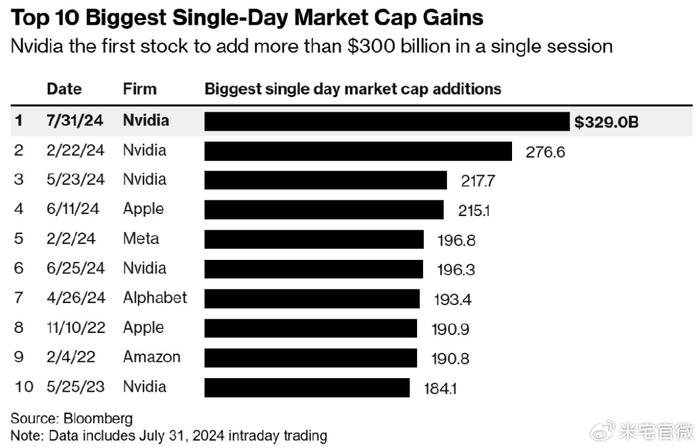

美國時間7月30日,英偉達大跌英偉達大跌7.04%,市值一夜蒸發1934億美元,折合成人民幣超1.4萬億。

緊接着逆勢大漲12.81%,刷新過去五個月的單日紀錄,市值回升3290億美元,約合人民幣2.359萬億。

然而好戲還在後頭,8月1日和2日英偉達連續兩天分別下跌6.67%和1.78%,目前總市值爲26400億美元(18萬9299億人民幣)。

(來源:雪球)

投資人與美股反復墜入地獄,然後又被瞬間送入天堂。

背後原因很簡單,目前大家都認同的一個邏輯是:

人工智能可能無法在短期內,賺到足夠多的錢。

既然如此,作爲AI背後最大推動力和受益者的英偉達,已經被高估了。

各大巨頭都在想方設法擺脫對英偉達的依賴。

比如說蘋果7月29日發布一篇術論文,表示採用了谷歌自研的TPU芯片訓練蘋果AI。

這是蘋果在努力尋找替代方案。

作爲創始人的黃仁勳,近期還在不斷減持。

2024年6月老黃合計減持了1.69億美元的英偉達股票,有數據供應商報告顯示,5月22日一季度財報後,英偉達三分之一的內部人士減持股票,拋售速度創新高。

(英偉達多次單日暴漲 來源:彭博)

除此之外,作爲AI另一個領軍人物微軟,業績也沒有達到大家的預期。

微軟最新財報數據顯示,截止6月30日,Azure雲業務收入增長29%,低於預期的30.6%。

同時微軟二季度資本支出猛漲77.6%,幾乎全都是AI相關的支出,微軟也表示將不留余力繼續加大开支。

巨額的資本支出和放緩的增長,意味着回報周期越來越長,確定性越來越大,投資人开始用腳投票了。

微軟盤後一度大跌近8%,市值蒸發2500億美元。

華爾街已經看透AI,它前期巨大的投入和可憐的回報,不成正比。

微軟最近遭受的水逆遠不止業績這一件事。

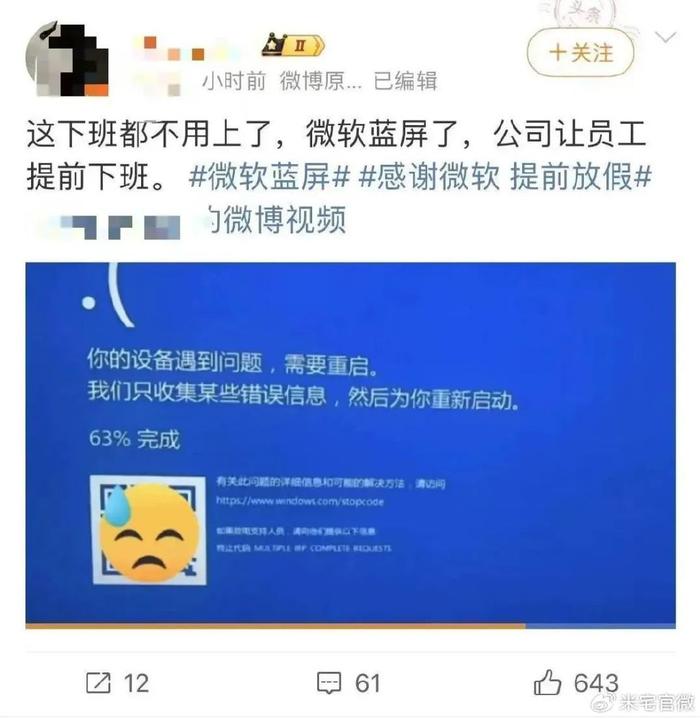

還記得十多天前,全球剛剛經歷的互聯網史詩級藍屏地震嗎?

哦,順便說一句,中國沒有這種煩惱,因爲很多都是本地服務器支持,操作系統都不一定是正版。

7月19日微軟旗下Microsoft 365系列服務出現訪問中斷,大量用戶電腦出現藍屏,多個國家的航班停飛,醫院、銀行、酒店被迫停工,連股票交易所都受到波及。

(來源:微博)

這起事件導致了850萬台安裝Windows操作系統的電腦出現藍屏死機,甚至關機重啓後自動進入藍屏,形成反復崩潰,直接經濟損失超過10億美元。

如果說史上最嚴重IT事故只是巧合,那么微軟巨額开支的必然性,來自於明星公司OpenAI。

一家由奧特曼掌舵的公司,賺錢很多,但還是不夠多。

奧特曼2024年6月內部披露說,OpenAI年營收預計35億美元。

這個數字秒殺了很多獨角獸企業,可惜的是不足以彌補巨大的开支。

美國媒體The Information替OpenAI算了一筆账,結論是全年OpenAI的總收入在35到45億美元之間,總虧損高達50億美元,未來12個月錢會花完。

連融資110億美元,估值800億超級AI明星,錢都不夠花,那剩下的小弟們怎么辦?

(來源:央視新聞)

無比美麗的人工智能泡沫,會崩潰嗎?

自2024年以來標普500和納斯達克綜合指數上漲近20%,主要原因就是美股七大巨頭領銜上漲。

英偉達毫無疑問是最明亮的星,2024年以來漲幅超過130%,微軟年初以來漲幅超過15%,蘋果漲幅超過17%,谷歌漲幅超過24%。

與頭部公司猛漲形成對比的是中小市值公司普遍停滯,直到下半年才出現一些起色。

AI泡沫論也正是在這種大環境裏產生的。

投行巴克萊之前寫了一份比較詳細的報告,認爲直到2026年,科技巨頭每年投入在人工智能領域的支出大約是600億美元,但收入大約只有200億美元。

泡沫形成然後崩潰,是股市的主旋律,會反復上演。

2

以史爲鑑,可以知興替。

2000年美股出現了一次史上持續時間最長、漲幅最大的牛市。

納斯達克在114個月內上漲超過1400%,泡沫破裂後經歷31個月下跌78%,又經歷了十幾年才重新回到高點。

2000年的互聯網泡沫是資本、政府、科技巨頭的一場合謀。

它的基礎是個人電腦和互聯網的普及,美國互聯網普及率從1991年的1.2%上漲到2000年的43.1%。

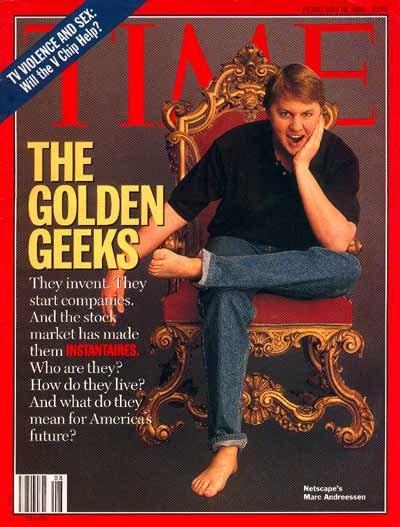

尤其是1995年之後資本市場助推互聯網公司上市,8月,只成立了18個月的網景公司登錄納斯達克,市值立刻飆升到20億美元。

《華爾街日報》當時評論說:

網景只花了1分鐘就實現了通用電氣43年才達到的市值。

時至今日,做瀏覽器起家的網景公司,已經消失在歷史長河裏。

(網景創始人馬克·安德森 來源:《時代周刊》)

大量資本進入互聯網產業,2000年風險投資的規模上升到遷移美元級別,其中75%都投向TMT產業的公司。

納斯達克大幅度放寬上市標准,吸引各類互聯網公司上市,美股IPO公司從1990年代的100多家暴漲到每年500家以上,直到2000年互聯網相關企業佔納斯達克IPO的三分之一。

一個泡沫的破裂通常要經歷三大階段:

1.極度自信

2.過度焦慮

3.墜入絕望

極度自信會導致貪婪。

2000年3月,當時納斯達克經歷了9年7倍的漲幅,然後又在6個月內翻倍,投資人普遍認爲閉着眼睛买都能賺錢。

極少數清醒的人會被大家嘲諷。

比如說巴菲特在1999年7月發表了演講,認爲市場對科技創新的預期過於樂觀,透支了未來的經濟增長,未來17年都將面臨經濟增長但股價完全不漲的局面。

作爲好朋友以及價值投資長期支持者的霍華德·馬克斯力挺好友,老巴卻被《巴倫周刊》一頓嘲諷,封面文章裏說:

30多年無敵的投資成功後,沃倫·巴菲特可能在失去他的魔力。

被捧上神壇的雅虎市盈率被炒作到一個驚人的數字:

1000倍

市盈率真的變成市夢率了,連做夢都不一定能達到。

2000年3月10日納斯達克達到了歷史高位,多空激烈博弈,任何風吹草動都變成了大跌的導火索。

(來源:百度股市通)

3月底高盛的一篇報道,讓納指下跌超過8%,隨後4月一系列的負面事件,導致納指再度下跌超過25%。

反復的漲跌一直持續到了2000年9月,隨後納指經歷反復下探,31個月內下跌78%,標普500在31個月內跌去50%。

合計6283家美股上市公司,在接下來3年裏,只有四分之一撐過下跌並且股價面前增長,10%公司股價穩中有升,大約3%的公司股價最終翻倍。

歷史不會簡單地重復,只會在不同時期反復上演。

2024年的這一輪科技股大跌,巴菲特也做出了反應。

2024年5月份伯克希爾召开股東大會,巴菲特明確表示一直在減持美股,每季度大約減持200億美元左右,目前現金已經積累到2000億美元了。

可以預見,等待市場再次深度恐慌的時候,巴菲特會再次抄底。

查理·芒格曾在1987年西科金融股東會上說過:

充分認清客觀條件的限制,充分認識自身能力的限制,謹小慎微地在限制範圍內活動,這是賺錢的訣竅。這個訣竅,與其說是“謙卑”,不如說是“有克制的貪婪”。

(查理·芒格 來源:《芒格之道》)

投資市場是絕對需要貪婪的,並且是有理有據、在自己能力範圍內的貪婪。

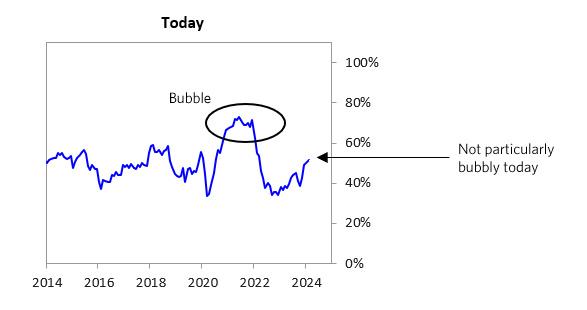

美股科技股真的泡沫了嗎?

答案是:有,並不多。

橋水基金創始人達利歐測算發現,整個美股市場依舊處於中等水平。

(來源:橋水基金)

科技七巨頭的估值略高,市場看漲情緒並不高,也沒有過度的槓杆和大量新股民湧入。

英偉達兩年預期市盈率大約是37倍,互聯網泡沫頂峰時期思科市盈率大約是100倍。

截止2024年6月底,美股只有77家新股上市,累計募資162億美元,並不是非常火熱。

無論市場辯論有多激烈,接下來兩件事情是確定的:

1.微軟英偉達這樣的巨頭股價還得擠泡沫

2.AI相關產業的祛魅將持續下去

人工智能造神運動迎來尾聲,它對世界的改變,或許並沒有想象中那么多。

標題:先跌1.4萬億,再漲2.3萬億,市場瘋了!

地址:https://www.utechfun.com/post/407010.html