富蘭克林投顧今日舉辦日股投資展望,富蘭克林坦伯頓日本基金經理人卓兆源分享,日本股市相對全球股市而言評價水準仍被低估,並有兩個重大變化,正從結構上提高投資者的預期回報,包括日本擺脫通縮走向通膨,以及企業改革浪潮,促使日本股市進入結構性價值重估行情。

日本 10 年前就祭出安倍三支箭,但並沒有真正推動日本經濟改善,但最近日本經濟動能有所回升、股價有強勁表現,如同巴菲特也將注意力轉向日本市場,日本央行三月份利率會議終結全球最後一個負利率政策環境,後續的政策動向牽動市場投資神經。

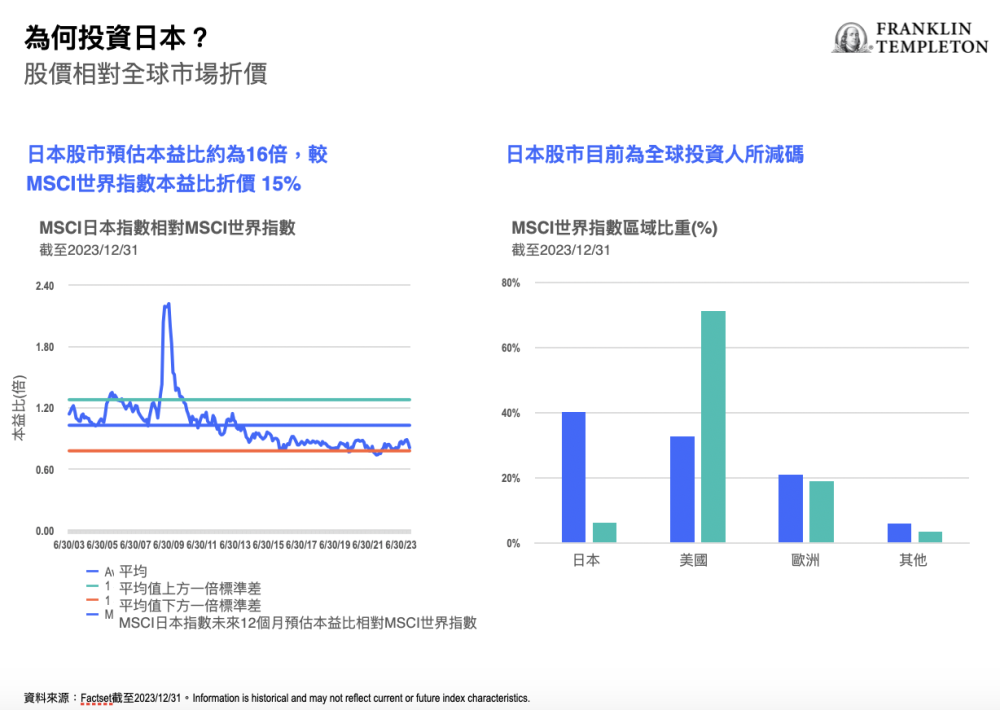

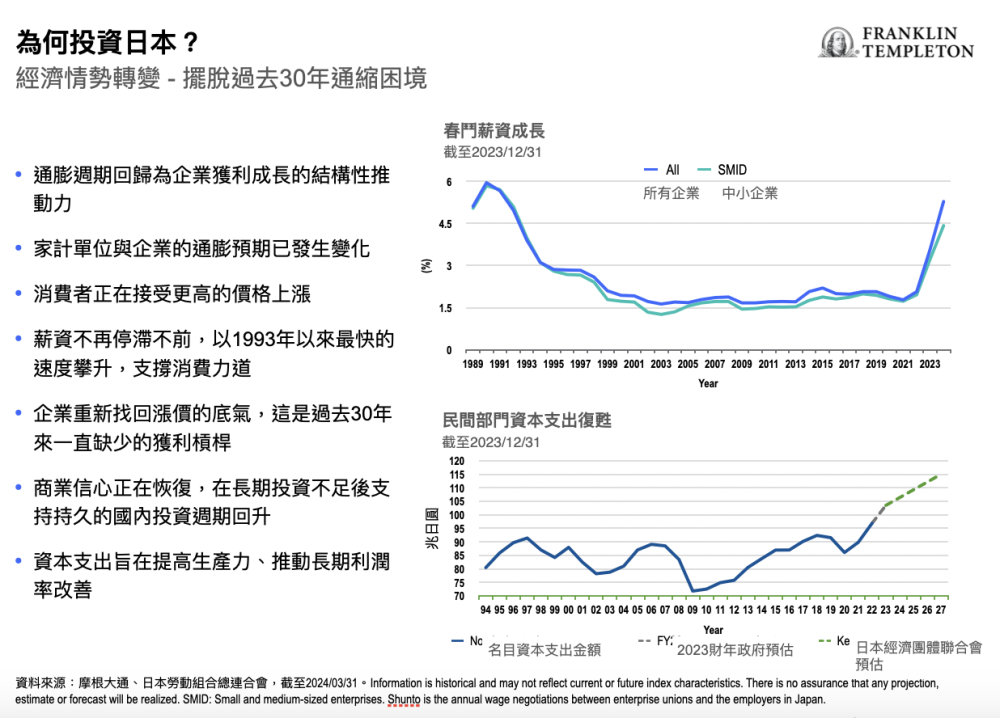

卓兆源指出,現階段日本股市結構性更高回報的正向前景,正在引發全球投資人的關注,因為日本股市相對全球股市而言評價水準仍被低估,並有兩個重大變化正從結構上提高投資者的預期回報,首先是日本經濟正在擺脫長達 30 年的通縮困境,從結構上提高日本企業獲利成長前景。

卓兆源說明,再來是企業改革浪潮已在日本紮根,公司決策愈來愈重視股東權益,這有可能提高日本企業淨資產收益率與獲利品質,促使日本股市進入結構性價值重估行情,為全球投資人提供企業治理改革的獨特利基。

卓兆源認為,預期未來 12 個月日本企業獲利成長將達到中高個位數,工業與銀行類股獲利前景尤佳,而在經歷近 30 年的投資不足後,日本工業類股正從結構性投資週期中受益,全球圍繞半導體、供應鏈重組與能源轉型等領域,存在多年的資本支出週期復甦。

卓兆源分析,日本擁有許多世界級公司,生產利基設備與零組件,預計將受惠這股全球投資週期復甦浪潮,而日本銀行業正受惠 30 年來首見持續攀升的利率環境與日本企業界擴大投資所帶來的貸款成長潛力,而在企業改革方面,工業與金融領域也提供很好的投資機會。

日圓方面,卓兆源認為,目前的日圓水準並非日本官方可接受,日本政府與央行正面臨巨大壓力要穩定日圓匯價走勢,日本官方在日圓貶值至 160 價位左右有計劃的進行幹預似乎合理,評估一直採取鴿派立場的日本央行預計今後將採取更為鷹派的立場,並發出提高政策利率的迫切性。

風險觀察部份,卓兆源認為,地緣政治緊張局勢升級會增加通膨風險,並損害市場情緒,這對包含日本股票在內的全球股票等風險資產不利,而意外的全球衰退也將不利於日本的企業獲利前景,相較歷史目前評價水準確實也較高,相對全球平均的折價幅度已收窄。

富蘭克林坦伯頓日本基金為一檔成長與價值兼具、採取由下而上選股策略,目前配置著重於工業、消費、金融、科技通訊四大主題商機,著眼日本機械與科技設備、軟體服務及消費產品,可望受惠全球與日本資本設備支出擴增與消費升級趨勢。

(首圖為富蘭克林坦伯頓日本基金經理人卓兆源,來源自科技新報)

延伸閱讀:

標題:日本通膨、公司治理、股價三大優勢!富蘭克林:日股評價仍被低估

地址:https://www.utechfun.com/post/381012.html