License in(授權引進)模式不僅能豐富產品管线,還可借此快速進入新的市場、建立先發優勢,已成爲傳統大藥企向創新轉型的重要策略。

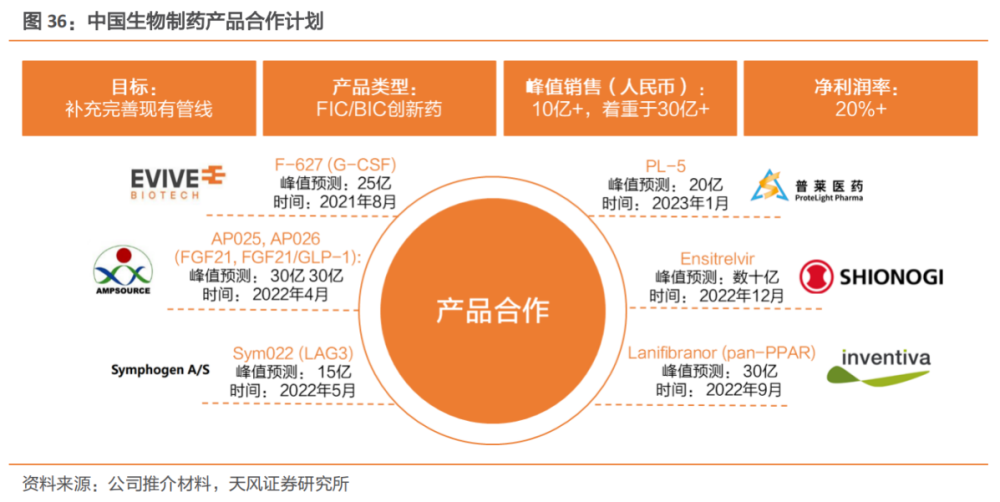

在今年的JPM大會上,參會的中國生物制藥特別提到“2024年目標完成5筆BD交易”,同時表示從Inventiva公司引進的泛PPAR激動劑Lanifibranor,是潛在全球BIC、中國FIC的NASH口服藥物,峰值可超40億人民幣。

今天我們就分析國內百億營收藥企License in情況,及其潛在重磅產品。

一、中國生物制藥:借助BD拿下潛力大單品

近年來,包括中國生物制藥在內的傳統大藥企一直在加速創新轉型步伐。

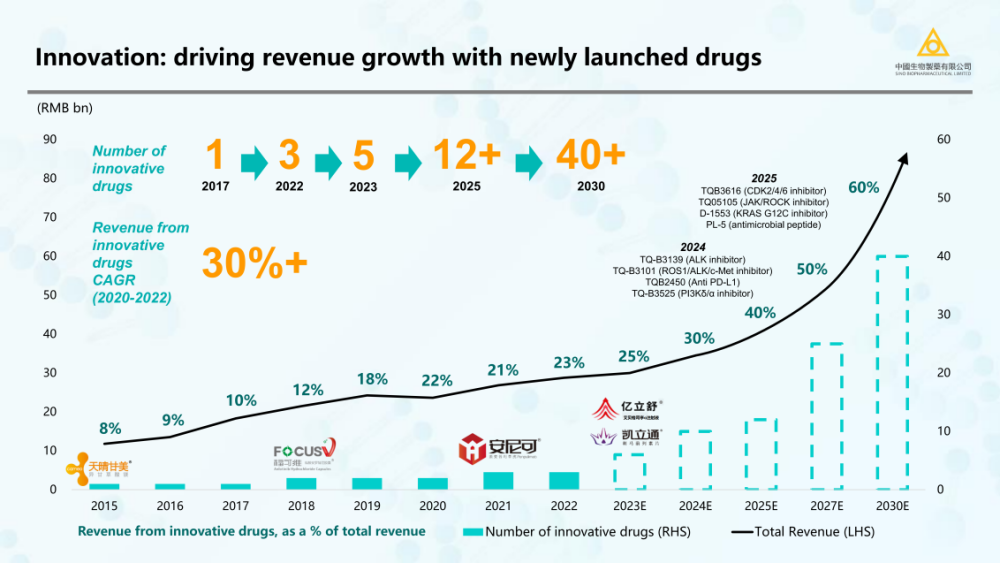

在2024 JPM大會上,$中國生物制藥(HK|01177)$表示:2020-2022年創新藥收入實現了快速增長,復合年增長率超過30%,同時預計2024年、2025年均有4個新藥獲批上市。

2023年上半年,在集採和疫情的雙重壓力下,中國生物制藥仍然實現了穩步增長,其中創新藥收入38.6億元,同比增長10.9%,佔總收入比重提升至25.3%。

中國生物制藥坐擁四大治療領域(腫瘤、外科/鎮痛、肝病和呼吸系統),其中腫瘤是主要業績增長點,2023年上半年實現收入44.92億元,總營收佔比爲29.4%。

除腫瘤板塊外,肝病領域同樣看點十足,已上市產品天晴甘美(異甘草酸鎂)注射液、潤衆(恩替卡韋)分散片2023年上半年合計實現收入22.89億元,同比增長14%,營收佔比提升至15%。

2023年中期報告顯示,中國生物制藥在肝病領域共有7個創新候選藥物處在臨牀申請及以上开發階段。其中,2022年從Inventiva公司引進的Lanifibranor(拉尼蘭諾),是肝病領域的下一個爆發點。

Lanifibranor是進度最領先的泛PPAR激動劑,正在全球進行治療非酒精性脂肪肝炎(NASH)的III期臨牀試驗,這也是中國第一個進入臨牀III期的NASH口服藥物。

據統計,全球已有超1億NASH患者,但獲批的治療藥物卻極爲稀少。有機構預測,全球NASH藥物市場規模可達數百億美元,潛力巨大。

相較於其他僅靶向一種或兩種PPAR亞型的PPAR激動劑,Lanifibranor是全球唯一針對所有三種亞型的泛PPAR激動劑,其適中且平衡的泛PPAR結合特性可使藥物有良好的耐受性。中國生物制藥預計,Lanifibranor的銷售峰值將會超過40億元。

實際上,lanifibranor只是近年來通過合作、並購等方式豐富自身產品管线的其中一款產品。

2021年8月,中國生物制藥子公司正大天晴引進了億帆醫藥控股子公司億一生物的艾貝格司亭注射液(F-627,商品名:億立舒)中國商業化權益。

億立舒是第三代長效粒細胞集落刺激因子(G-CSF),已於2023年5月獲批用於預防和治療腫瘤患者在接受化療藥物後出現的中性粒細胞減少症。據正大天晴預測,億立舒2023-2025年國內銷售額將分別達8.52億元、23.9億元、30.24億元,期間CAGR達88.36%。

2021年12月,中國生物制藥拿下了康方生物抗PD-1抗體派安普利單抗(安尼可)在中國的唯一銷售權。2022年、2023年上半年,安尼可實現銷售額5.58億元、1.89億元。

中國生物制藥甚至將視野放到了海外,於2022年引入法國制藥巨頭施維雅子公司Symphogen A/S的LAG3單抗Sym022全球權益,之後又於2023年引入普萊醫藥的新型非抗生素類抗菌藥物PL-5,目前該藥已在國內完成針對治療繼發性創面感染的III期臨牀研究,並觀察到了很好的臨牀效果。

二、石藥集團、翰森制藥頻繁“掃貨”

在港股市場中,除了中國生物制藥以外,石藥集團、$翰森制藥(HK|03692)$和先聲藥業也是創新轉型的主力軍,前兩者更是以“掃貨”出名。

在創新轉型上,石藥集團採取了並購布局和產品引進雙管齊下策略。在並購方面,近年可謂動作頻頻:成爲了友芝友生物第一大股東,還收購了津曼特生物和銘康生物,甚至將優質資產注入旗下新諾威,加速布局創新轉型。

在產品引進方面,石藥集團自2018年以來囊括了超過10款創新藥管线,主要集中在腫瘤、自免領域,產品類型可謂五花八門。

例如,於2018年分別從神州細胞、尚健生物和天境生物引進了CD20抗體、PD-1抗體和GLP-1產品,於2021年引進倍而達的EGFR TKI抑制劑、康寧傑瑞的HER2雙抗,以及康諾亞的IL-4R抗體CM310(Stapokibart)和TSLP單抗CM326,之後又於2022年引進了和鉑醫藥的FcRn抗體。

石藥集團引進產品統計 圖片來源:生物制藥小編公衆號

近年來,翰森制藥引進的項目也不在少數。據華創證券研報顯示,翰森近年在License-in方面已達成近20項BD項目。

這也是翰森的策略所在,通過引入差異化高價值的成熟創新產品、高差異早期項目和強化技術平台合作等,大幅增強管线覆蓋,爲公司“創新+國際化”儲備“高價值成長空間”。

例如,翰森於2019年從Viela Bio引進的抗CD19單抗昕越(伊奈利珠單抗)已於2022年3月獲NMPA批准治療視神經嵴髓炎譜系障礙(NMOSD) ,另有兩項適應症(IgG4相關疾病、全身性重症肌無力)正在全球开展III期臨牀試驗。

2021年2月,翰森從Scynexis引進了全球首創抗真菌藥Ibrexafungerp(艾瑞芬淨)中國(含港澳台)權益,目前該藥的上市申請已獲NMPA受理。

相隔兩年後(2023年3月),GSK拿下了Ibrexafungerp在美國、歐洲、日本等地區的开發和商業化權益。Scynexis預估該藥在美國的銷售峰值將達到7-8億美元。

除引進項目外,翰森制藥在對外授權方面也頗有看點,例如2023年陸續將靶向B7-H4的ADC新藥HS-20089、靶向B7-H3的ADC新藥HS-20093授權給跨國制藥巨頭葛蘭素史克(GSK),兩項交易的金額合計高達32.8億美元。

值得一提的是,翰森的創新轉型步伐也在加快,2023年上半年實現創新藥收入達27.86億元,同比增長25.8%,佔總收入的比重大幅提升至61.8%。

三、復星、恆瑞、華東醫藥,加速創新轉型

將視线轉換到A股市場,向創新轉型的傳統藥企更是不計其數。

按營收規模超百億元看,復星醫藥、恆瑞醫藥、$華東醫藥(SZ000963)$、人福醫藥、科倫藥業、健康元和麗珠集團赫然在列。其中,華東醫藥更是被稱爲“BD狂人”。

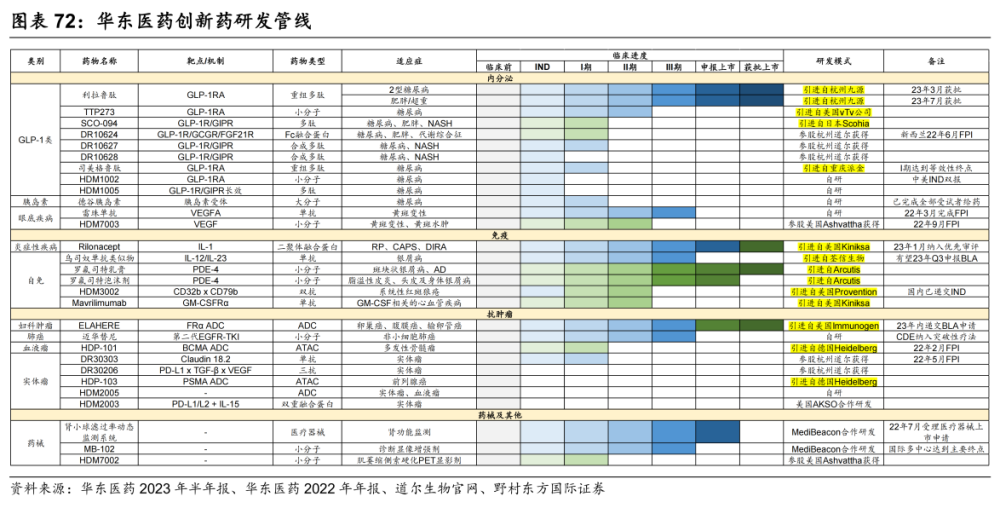

梳理創新藥管线可以發現,華東醫藥有不少管线採取了引進、合作开發的研發模式,也有部分管线通過自研、參股的方式進行布局。

其中,引進自杭州九源的GLP-1RA利拉魯肽已於2023年接連獲批2型糖尿病、肥胖/超重適應症;引進的Arcalyst(Rilonacept,利納西普)是FDA批准的首款且唯一一款適用於12歲及以上人群的復發性心包炎(RP)藥物,目前該藥在國內的上市申請已於2023年11月獲NMPA受理,用於治療成人和12歲及以上兒童的冷吡啉相關的周期性綜合徵(CAPS),包括家族性寒冷型自身炎症綜合徵(FCAS)和穆-韋二氏綜合徵(MWS)。

值得一提的是,華東醫藥從ImmunoGen引進的Elahere(索米妥昔單抗注射液),是全球首個獲批治療巢癌的全球首創(First-in-class)ADC藥物,在國內的上市申請已於2023年10月獲NMPA受理,有望於2024年獲批上市。

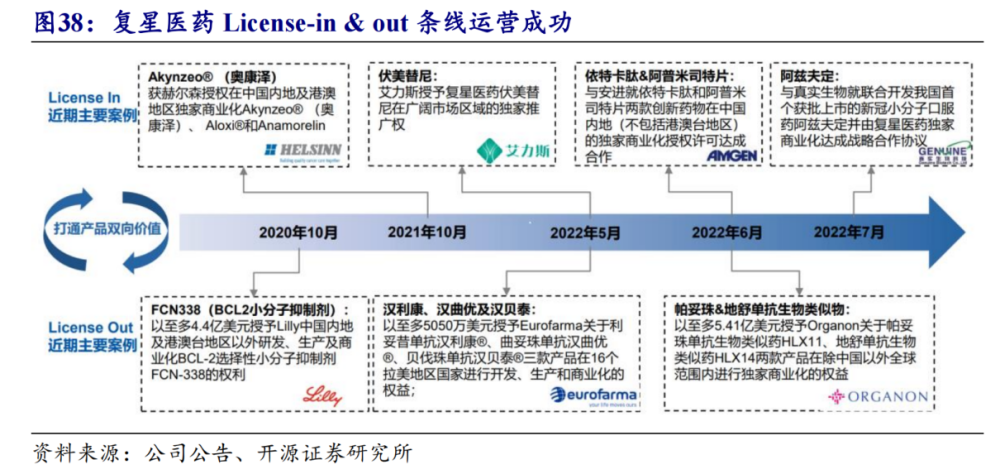

復星醫藥的研發體系與華東醫藥類似,包括自主研發、許可引進、合作开發、深度孵化及早期投資等研發模式。

這種模式的好處在於,可以覆蓋廣泛的產品矩陣,能夠在不同時期上市不同的藥品,持續提供業績增長動力。

例如,2021年獲赫爾森授權在中國內地及港澳地區獨家商業化Aloxi(奧康澤)、Akynzeo和Anamorelin,之後又分別於2022年6月、7月與安進、真實生物達成合作。

尤其2022年5月,復星醫藥獲得艾力斯授權在廣闊市場區域(超過1500家醫院)獨家推廣伏美替尼。從銷售變化看,伏美替尼2022年上半年銷售額約3億元,2022年全年實現收入7.9億元,2023年前三季度銷售額高達13.48億元,同比增長160%,增速強勁。

以往僅注重自研策略的“醫藥一哥”恆瑞醫藥,近年也通過引進產品補充管线。

例如,2021年引進了基石藥業抗腫瘤藥物CTLA-4單抗CS1002,以及瓔黎藥業的林普利塞。其中,林普利塞已於2022年11月獲NMPA批准上市,成爲中國首個高選擇性PI3K抑制劑林,這也是恆瑞合作產品中第一個獲批上市的創新藥。

四、結語

總體來看,License-in模式已經成爲傳統大藥企加速創新轉型的重要策略。尤其如果能捕捉到具有巨大市場潛力的“黃金大單品”,必然能爲公司業績“添磚加瓦”。

但與此同時,由於各方面因素影響,最終出現“退貨”情況也是在所難免。這也十分考驗傳統大藥企的眼光和市場預判能力。

參考資料:

1.各家公司財報、公告、官微

2.《20230817-中國生物制藥-1177.HK-聚焦創新轉型,國際化加速發展》,天風證券

3.華創證券、野村東方國際證券研報

本文作者可以追加內容哦 !

標題:國內百億營收藥企頻繁“掃貨”,創新轉型誰將領跑?

地址:https://www.utechfun.com/post/321274.html