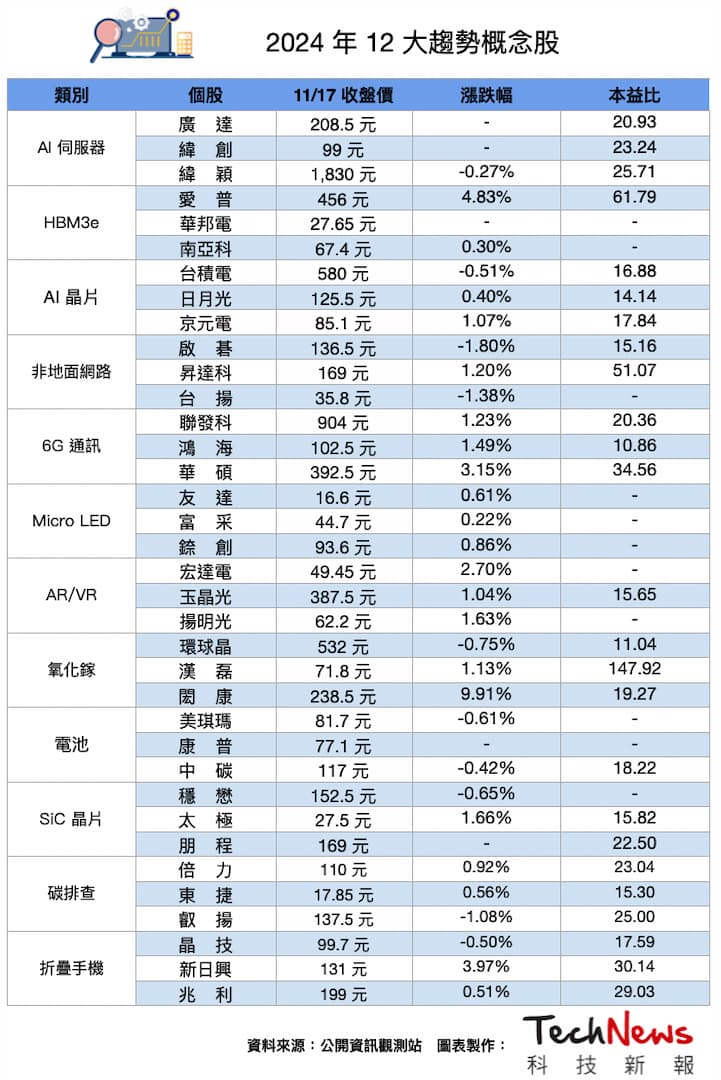

全球市場研究機構 TrendForce 針對 2024 年科技產業發展,整理重點發展趨勢,前五項集中 AI 伺服器及其晶片發展,並預期低軌衛星通訊的商用化,連帶扮演 6G 通訊的重要角色,全都作為下一個十年科技產業發展的重要領域,因此本篇整理台股 12 大科技產業趨勢對應的概念股。

一、雲端服務供應商(CSP)加大 AI 投資,推升 2024 年 AI 伺服器出貨成長逾 38%

伴隨 ChatBOT、生成式 AI 等在各應用領域發力,CSP 業者如 Microsoft、Google、AWS 等加大 AI 投資力道,推升 AI 伺服器需求上揚,TrendForce 估算,2023 年 AI 伺服器(包含搭載 GPU、FPGA、ASIC 等)出貨量逾 120 萬台,年增將達 37.7%,佔整體伺服器出貨量達 9%,2024 年將再成長逾 38%,AI 伺服器佔比將逾 12%。

除 NVIDIA 與 AMD 的 GPU 解決方案外,大型 CSP 業者擴大自研 ASIC 晶片將成趨勢,Google 自 2023 年下半加速自研 TPU 導入 AI 伺服器,年成長將逾 7 成,2024 年 AWS 將擴大採用自研 ASIC,出貨量有望翻倍成長,其他如 Microsoft、Meta 等規劃擴展自研 ASIC 計畫,GPU 部分成長潛力因此受到侵蝕。

整體而言,2023~2024 年由 CSP 等業者積極投資帶動 AI 伺服器需求成長,2024 年後將延伸至更多應用領域業者投入專業AI模型及軟體服務開發,帶動搭載中低階 GPU(如 L40S 等系列)等邊緣 AI 伺服器成長,預期 2023~2026 年邊緣 AI 伺服器出貨平均年成長率將逾兩成。

法人表示,今年上半年全球伺服器市場因總體經濟不佳、客戶訂單保守,供應鏈業者著手清理庫存,導致今年第一季、第二季出貨不如預期,但 Intel Eagle Stream 與 AMD Genoa 新平台的效益將在 2024 年開始顯現,因此點名看好緯創、廣達、緯穎受惠。

二、HBM3e 將推升全年 HBM 營收年增達 172%

隨著 AI 伺服器建置熱潮,帶動 AI 加速晶片需求,其中高頻寬記憶體(HBM)為加速晶片上的關鍵性 DRAM 產品,以規格而言,除現有的市場主流 HBM2e 外,今年 HBM3 的需求比重隨著 NVIDIA H100/H800 及 AMD MI300 系列的量產而提升。

展望 2024 年,三大記憶體廠商將推出新一代高頻寬記憶體 HBM3e,一舉將速度提升至 8Gbps,提供 2024~2025 年新款 AI 加速晶片更高的性能表現,除 Server GPU 龍頭廠商 NVIDIA、AMD外,CSP 業者也加速開發自研 AI 晶片的腳步,產品共通點為皆搭載 HBM。

伴隨訓練模型與應用的複雜性增加,預期將帶動 HBM 需求大幅成長,相較其他 DRAM 產品的平均單位售價高出數倍,預期 2024 年將對記憶體原廠的營收將有顯著挹注,預估 2024 年 HBM 營收年增長率將達 172%。法人表示,HBM3e 是 AI 伺服器的延伸,關鍵 GPU 需要使用的受惠廠商,包含愛普、華邦電、南亞科。

三、AI 晶片幕後推手,2024 年先進封裝需求增,3D IC 技術萌芽

半導體前段製程微縮逼近物理極限,先進製程領導廠商台積電(TSMC)、三星(Samsung)及英特爾(Intel)除尋求電晶體架構的轉變,封裝技術的演進也已成為提升晶片效能、節省硬體使用空間、降低功耗及延遲的必要發展。

台積電及三星先後在日本建立 3D IC 研發中心,顯示封裝在半導體技術演進的重要性。近年來,隨著 Chatbot 興起所帶動 AI 應用蓬勃發展,協助整合運算晶片及記憶體,以提供 AI 強大算力的 2.5D 封裝技術需求也隨之大增。

2.5D 封裝主要透過前段製程提供矽中介層(Silicon Interposer),將數個不同功能及製程的晶片以並排的方式整合,再與 PCB 基板結合完成封裝,而包含台積電的 CoWoS、英特爾的 EMIB、三星的 I-Cube 等 2.5D 封裝皆已發展數年,技術發展已趨於成熟並廣泛應用於高效能晶片。

2024 年各廠將致力提高 2.5D 封裝產能以滿足日漸升溫的 AI 等高算力需求,同時,3D 封裝技術的發展也已萌芽,台積電所提出的 SoIC、三星的 X-cube 及英特爾的 FOVEROS 皆已陸續發表,而與 2.5D 封裝主要的差異在於 3D 封裝去除矽中介層,將不同功能的晶片以 TSV(矽穿孔)的方式直接連接,降低封裝高度、縮短晶片之間的傳輸路徑、提高晶片運算速度。

此外,不同功能及製程的晶片如何有效整合以達到包含 AI、自駕車等高算力、低延遲、低功耗需求,除封裝技術的突破,晶片之間連接的方式,甚至用以連接的材料,都將是科技發展的關注重點,因此法人點名台積電、日月光投控、京元電領軍表態。

四、2024 年全球非地面網路啟動小規模商用測試,加速非地面網路應用普及

由於全球衛星營運商 Starlink 與 Oneweb 衛星布署數量穩定增加,以及 3GPP Release17 與 Release 18 提供 5G 新空中介面(New Radio)在非地面網路發展方向,讓衛星營運商、晶片大廠、電信營運商與手機製造商共同合作完成初步非地面網路(NTN)場景驗證。

現階段非地面網路主要聚焦在行動衛星通訊應用領域,由用戶終端設備(UE)與衛星間,在特定場景下進行雙向數據傳輸測試。展望 2024 年,晶片大廠加速推出衛星通訊晶片趨勢,帶動手機大廠以系統單晶片(SoC)模式將衛星通訊功能整合至高階手機內,在部分用戶對高階手機有穩定需求下,讓非地面網路朝向小規模商用測試發展,成為 2024 年加速非地面網路應用普及驅動因素。

從行動衛星通訊長期發展趨勢來看,衛星間雷射光鏈(Inter Satellite Link,ISL)通訊技術能在低軌衛星間傳輸數據資料,並同時傳送至大規模跨區域用戶終端設備,實現 6G 低延遲的全域通訊覆蓋願景,而受惠的台廠概念股有啟碁、昇達科、台揚。

五、2024 年 6G 通訊規劃啟動,衛星通訊扮演關鍵角色

6G 標準化規劃 2024~2025 年啟動,首個標準技術將在 2027~2028 年推出,針對 6G 關鍵技術突破,除納入超寬頻(Ultra-Wideband)接收器(Receiver)和發射器(Transmitter)技術外,地面和非地面網路整合、人工智慧與及機器學習將引入更多創新。

6G 將增加新技術應用,包括使用可重構智慧表面技術(RIS)、太赫茲頻段、光無線通訊(Optical Wireless Communication,OWC)、非地面網路實現高空通訊應用(NTN),以及沉浸式延展實境(XR)等更細緻的感官體驗,透過創新提供殺手級應用,如全像投影(holographic)和觸覺通訊(Tactile Communications)、數位孿生等。

隨著 6G 技術標準逐次敲定,低軌衛星將陸續支援 6G 通訊,預期全球低軌衛星部署活動會在 6G 商用前後達到高峰,估計應用在 6G 通訊、環境感測的無人機需求將在 6G 時代顯著提高。法人點名聯發科、鴻海、華碩都已積極卡位布局應用。

六、更多新創業者陸續加入,2024 年 Micro LED 技術成本有望獲優化

2023 年是 Micro LED 作為顯示技術邁入量產的關鍵年,而解決成本居高不下的問題將是接下來的首要之務,但在晶片部分,微型化工程啟動,做為大型顯示器當前主流的 34x58um 將開始被 20×40μm ,甚至是更小的 16×27μm 取代。

預期僅透過晶片微縮的執行,未來四年期間 Micro LED 晶片所能達成的成本降幅,每年至少在 20~25%,而轉移是 Micro LED 製程中的核心,Stamp 製程穩定,雷射則是速度(Unit per Hour,UPH)取勝。

然而在邁入量產的當下,業界著眼於在效率與良率上取得更好的平衡點,以 Stamp 轉移搭配雷射鍵合的混合轉移模式,其冷加工概念能有效解決 Stamp 在熱壓合上所面臨的壓力與溫度問題,成為備受關注的生產模式。

AR 透明顯鏡的微投影顯示市場是 Micro LED 極具潛力的應用市場,因為極高的 PPI(Pixel per Inch)要求,尺寸必須控制在 5μm 甚至更小的水準,伴隨而來的晶片外部量子效率(EQE)低落問題也更為棘手。

採用紅、藍、綠三色 LED 的方案雖然單純,但紅光效率低落的問題難以克服,以藍光 LED 搭配量子點材料進行色轉換雖然有效迴避上述挑戰,但衍生而來的則有額外製程與材料壽命問題。

新創企業跳脫傳統的切入方式,包含 InGan 基底的紅光 LED、RGB LED 垂直堆疊等方案也同樣引人注目。即使當前還難以判斷哪個技術路線將成為主流,但百家爭鳴的局面有利於催生最佳解決方案。

零組件的改善、製程最佳化匹配、豐富的解決方案,受到量產與應用多元化的吸引,2024 年將有更多廠商投入該領域的發展,並在健全供應鏈的同時,進一步優化 Micro LED 的成本架構。法人點名友達、富採、錼創值得關注。

七、AR/VR 在不同的微型顯示技術發展與競爭將更為激烈

受到 AR/VR 等頭戴裝置需求的帶動,具備超高 PPI 近眼顯示器需求提升,Micro OLED 顯示器正是其中代表技術之一,雖然目前正式使用 Micro OLED 顯示器的 AR/VR 裝置並不多,但隨著關鍵品牌客戶的採用,Micro OLED 顯示器將有機會逐步擴大規模。

未來針對個人化的顯示器將持續發展,微縮化的趨勢正在成形,這必須仰賴半導體製程與顯示技術的整合,同時,不同的微型顯示技術如 Micro LED 也正在持續發展中。目前 Micro OLED 顯示器將是集半導體製程與 AMOLED 蒸鍍製程工藝之大成,對 Micro OLED 面板廠商而言,能否取得穩定的晶圓代工資源做搭配將是一大關鍵。

新進廠商與既有廠商在產業資源的重新盤整已是現在進行式,同時,搭配的 OLED 技術也有望從現行的白光 OLED 技術,逐漸朝 RGB OLED 技術發展,不過 Micro OLED 顯示器仍有其瓶頸,如亮度及發光效率上的限制,未來能否在頭戴裝置上取得主流地位,仍需觀察各個微型顯示技術的發展進程。法人認為,宏達電、玉晶光、揚明光可望受惠穿戴裝置的技術發展。

八、材料與元件技術並進,氧化鎵商業化腳步漸近

隨著高壓、高溫、高頻等應用場景的增加,氧化鎵(Ga₂O₃)作為一種超寬禁帶半導體材料,已經被認為是下一代功率半導體元件的有力競爭者,特別是在電動汽車、電網系統、航空航太等領域,相較於氣相生長的碳化矽與氮化鎵,氧化鎵單晶的製備可透過類似於矽單晶的熔融生長法來完成,因此擁有較大的降本潛力。

目前產業界已實現 4 英寸氧化鎵單晶的量產,並有望在未來幾年擴大至 6 英寸。與此同時,基於氧化鎵材料的肖特基二極體與電晶體在結構設計、制程等方面近年來亦取得突破性的進展,首批肖特基二極體產品預計將在 2024 年投放市場,有望成為首個規模商用的氧化鎵功率元件。

即使氧化鎵仍存在導熱性差與 P 型摻雜的缺失等棘手挑戰,但相信隨著功率半導體巨頭的跟進,以及關鍵應用的牽引,其商業化指日可待,而相關概念股包括晶圓代工的漢磊,以及磊晶廠的環球晶,還有超前部署第四代半導體的閎康。

九、動力電池或加速進入新一輪電池技術迭代,固態電池將決定下一個十年產業新格局

目前全球動力電池產業正在進入 TWh 智造時代,行業對高安全與高能量密度電池的需求更加突出,而目前主流的動力電池技術路線都已接近能量密度的天花板,現有材料體系對電池能量密度與安全性等方面的提升已不足以滿足市場需求。

隨著各大車廠與電池廠商加速在下一代電池技術的投資與研發,相關技術將迎來新突破,其中兼顧更高能量密度和安全性的固態電池技術成為各大企業研發的重點,並在產業化方面進行更深入的探索和實踐,包括凝聚態電池等半固態電池技術,其開發和商業化應用或將在 2024 年加快動力電池產業進入新一輪技術迭代,並對下一個十年動力電池產業新格局產生重要影響。

鋰離子電池在電動車領域的地位明確,但在車輛類型眾多且用途情境相異下,不同電池技術仍因特殊優勢而存在,而鈉離子電池因鈉元素儲量大且分布均勻使其具有低成本優勢,但因能量密度也低,故適合打造對續航力較不敏感的低價電動車,目前中國電池廠正致力於將其產業化。

氫燃料電池主打零排放、長續航、加氫速度快和支援冷啟動,重型商用車是重點採用的類別,但氫燃料電池尚有能源轉換效率低、製氫及儲運成本高、製氫材料來源具爭議等問題,並受到產業成熟度不足影響,目前市場的乘用和商用車款仍少,長續航重型卡車大規模商用時間預計落在 2025 年後,而受惠的廠商包括提供正極材料的美琪瑪、康普,以及提供負極材料的中碳。

十、提高能源轉換效率、續航力、充電效率將是 2024 年純電動車的三大核心議題

從能源轉換效率來看,具備低損耗優勢的 SiC 晶片是提高 BEV 能源轉換效率的關鍵零件,2024 年 SiC 8 吋晶圓產能將逐漸釋放,但良率仍待加強且多數產能已被下遊廠商鎖定,晶片成本降幅有限,而晶片端在縮小尺寸的目標推動下,將進一步提高「溝槽型晶片技術」的研發投入程度。

續航力方面,NCM(三元鋰電池)及 LFP(磷酸鐵鋰電池)仍為車廠首選,優化電池包結構、調整材料配比以提高能量密度、增加續航力為主要目標,而具備高能量密度的固態電池將先以半固態電池在 2023 年下半年開始少量裝車,2024 年是觀察半固態電池商業化的關鍵時間點。

充電效率方面,為縮短充電時間,800V 平台的車型將明顯增加,其可支援 360 kW 以上的高功率快充,高功率快充站的建設熱潮也隨之而起,而無線充電進展加快,美國提出電動車無線充電補助法案,密西根州將開放總長 1.6 公裏的無線充電公路,充電方式朝向多元發展,可望降低車主的裏程焦慮。

蓬勃發展的 AI 則協助電動車朝向高度自動駕駛邁進,而在自動駕駛系統開發,可靠度是判斷是否進入市場化的關鍵,AI 將扮演提高效率的角色,包括協助巨量圖像的分類與標記工作、搭建仿真模擬場景。

隨著其他車廠在智慧駕駛領域的急起直追,Tesla Dojo 超級電腦宣布進入量產,並計畫在 2024 年投入 10 億美元以 Dojo 進行神經網絡訓練,領先競爭者提出更先進的自駕系統、制定可負擔的售價將是 Tesla 在智慧駕駛領域站穩地位的利器。法人點名受惠廠商有穩懋、太極、朋程。

十一、全球綠化力道加大,AI 模擬將成推動再生能源與脫碳製造關鍵

國際能源署(IEA)指出,2024 年全球再生能源發電量有望達 4,500GW,近乎等同化石燃料,主要是政策推廣力道強化、化石燃料價格上漲、戰爭造成能源危機等,而再生能源能發電若要穩定,電網、儲能、管理等周邊系統勢必須以 AI 加速智慧化並提升緩衝空間與精確度。

以智慧電網為例,監督式學習(Supervised Learning)優化電力輸入輸出、非監督式學習(Unsupervised Learning)改善數據擷取品質,以及負載預測(Load Forecasting)、穩定性評估等強化整體效益,皆是 2024年 能源綠化技術發展關鍵。

2024 年智慧製造與能源管理面向將聚焦驅動系統能耗優化、全數據串連生態圈,以及可視化能源流動消費,藉由動態數位孿生(Dynamic Digital Twin)的虛實整合,將數據從碳流轉為綠流,再化為金流。

生成式 AI、3D 列印等技術能加速製造設計、生產建模等環節,減少資源浪費,後勢頗具潛力。綜觀各領域的綠化訴求,組織首先須瞭解的是自家排碳量與碳足跡,因此碳盤查工具成雲端大廠重點產品,並將持續以 AI 與機器學習,以優化碳排放量,值得關注的廠商有倍力、東捷、叡揚。

十二、折疊手機的引領創新,新技術材料的商業化將推動 OLED 產業進一步拓展從小到大各式應用

OLED 折疊手機不斷創新,成功製造市場話題後,新上市的摺疊手機無不針對消費者的期望進行更大幅度的改善,例如更換輕量化複合材料在門板及屏幕支撐板,一體成形的水滴型鉸鏈結構有效的減少零部件數量,甚至利用機殼蓋板取代鉸鏈龍骨,步步逼近直板機的厚度與重量。

當摺疊手機滲透率逐漸提升,除了不斷的技術推演,還需要有效的降低成本,未來市場普及的同時還能確保利潤,隨著 OLED 在手機市場的滲透逐漸擴大,IT 將是下一個 OLED 關鍵發展的戰場。

為進一步拓展對現有 IT 市場的滲透,三星已宣布啟動 G8.7 新廠的投資計畫,京東方規劃的 B16、JDI 在新技術 eLEAP 的持續發展、維信諾朝 OLED 相關技術與市場的積極搶進,讓面板廠布局高世代,因應蘋果在中尺寸應用的需求,為 OLED 面板在拓展其他應用市場開啟新的契機。

預期 2025 年後新技術的開發與導入將打破 FMM 及蒸鍍機台的尺寸限制,搭配高壽命材料的商用化,高世代產線順利進入量產,有助於提升未來 OLED 在各應用的市場滲透率,而受惠的廠商有石英元件供應商晶技,以及軸承廠新日興及兆利。

(首圖來源:TrendForce)

標題:AI 伺服器、HBM3e 扮演關鍵!明年 12 大科技產業趨勢概念股一次看

地址:https://www.utechfun.com/post/292675.html