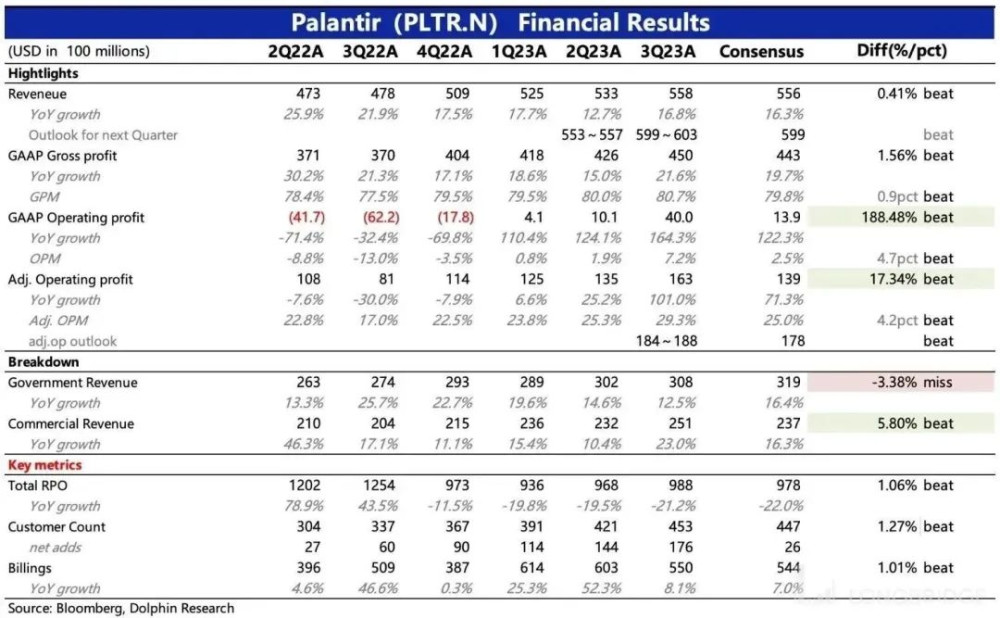

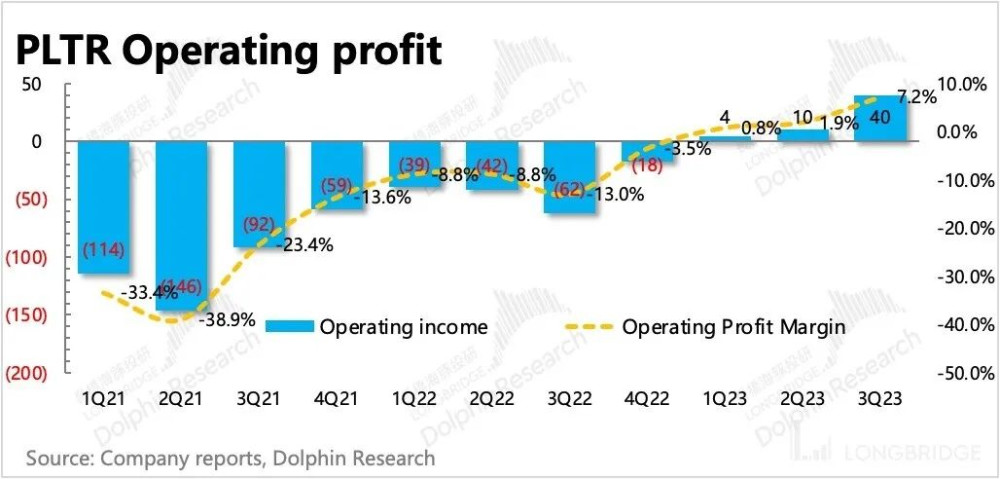

全球第一「AI 軍工股」$Palantir Tech.US 於北京時間 11 月 2 日晚美股盤前,發布了 2023年三季度財報。整體業績上,收入吻合指引,主要是利潤端顯著超預期。三季度營銷推廣費用以及部分股權激勵的減少,使得經營利潤率環比提升了 5pct,至 7.2%。

1、收入上美國政府當季增速一般,但政府官方網站上也顯示 Palantir 三季度有不少新合同籤訂,預計後面會逐步確認到收入中。比較驚喜的是,市場比較關注的商業市場收入,出現了超預期的回暖跡象。這種環比加速增長的態度與行業上客戶持續優化开支的趨勢相反,因此,我們預計三季度可能有 AIP 的熱度貢獻。

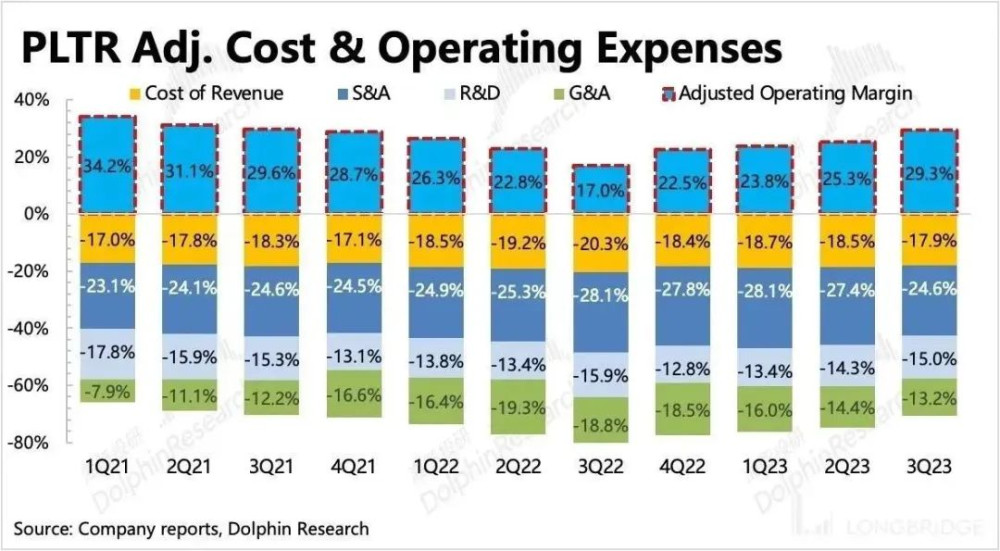

2、利潤端,毛利率是保持穩定的,改善主要源於營銷費用的壓縮。雖然三季度客戶淨增加不少(41 家),但由於獲客費用的營銷支出與客戶實際轉化的時點不一定屬於同一季度,因此暫時無法確定營銷費用的優化是否源於 Palantir 產品的規模效應。不過,我們都知道三季度仍然是 AIP 的重要推廣期,但營銷費用卻是同比下滑。因此海豚認爲,除了老產品上的費用克制外,可能 AIP 足夠優質吸睛,也順帶減少了一些非必要的銷售支出。

3、因此,海豚君建議還是盯緊 Palantir 的收入端,尤其是剩余合同規模(RPO)、账單收入(Billings)、客戶數等能夠反映未來增長的前瞻性指標。但從上述三項指標來看,三季度淨增量一般,大部分在預期內。

總之,三季度 Palantir 的業績還可以,下季度指引沒爆雷,全年利潤指引隨三季度的超預期而順勢提高。其中,商業市場的超預期回暖可能是一個比較令人驚喜的點,可以關注下持續性。此外,雖然我們說利潤端在當下階段不是第一關鍵,但連續四個季度實現 GAAP 盈利值得嘉獎,並且可能會因爲可以被納入標普 500 指數,而獲得一些被動基金的建倉。

不過從中長期來看,如果地緣政治敏感、重定制難以在商業市場規模化的問題不解決,海豚君傾向於 Palantir 的估值仍然偏貴(FY24e YoY 20%,Forward PS 14x)。只是短期全球局部衝突不斷,美軍及美政府連續追加合同,以及 AI 主題催化時不時卷土重來,使得 Palantir 的投資情緒上明顯更偏正面。若後續流動性預期繼續轉好,不排除會維持超买的狀態。

以下爲詳細分析

一、收入吻合指引,短期錨定相對明確

三季度實現總營收 5.58 億美元,同比增長 16.8%,較上季度有所好轉,基本符合預期。由於 Palantir 產品較貴並且定制化重,導致無論是從 “新客戶轉化”,還是 “老客戶流失” 兩個方面都比較難出現較大的波動。所以公司一般對短期上的收入指引基本上比較准確,並且給出的上下浮動區間也很小,因此收入超基本上與市場預期保持高度一致,beat 或者 miss 的幅度可以忽略不計。

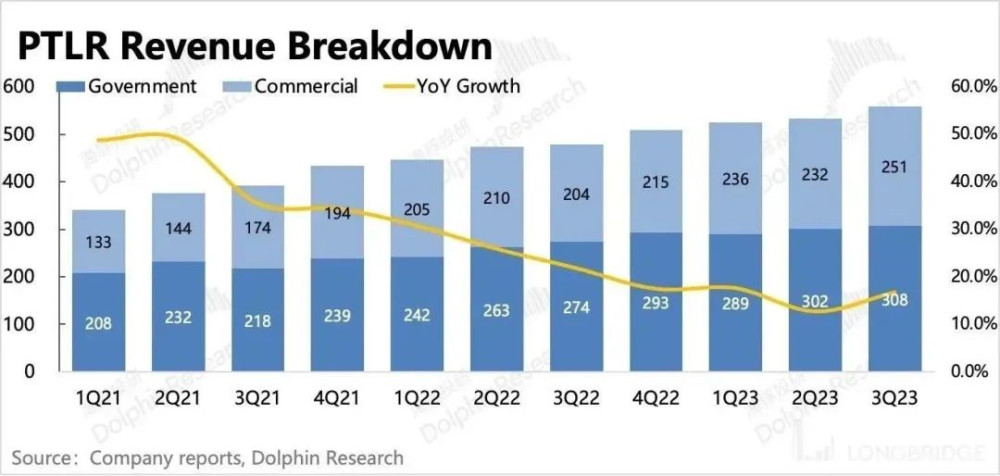

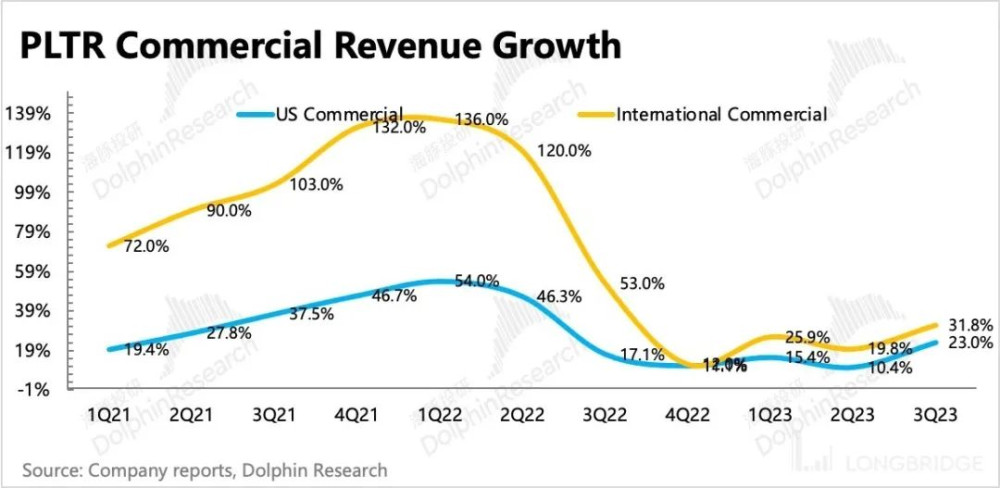

分業務來看,政府收入同比增速 12.5%,環比略有放緩。但比較令海豚君驚喜的是,商業收入同比增長 23%,相比過去一年的四個季度,有明顯回暖跡象,這一點也比較超市場預期。海豚君認爲,由於行業對軟件开支的優化趨勢還是有的,因此 Palantir 這種逆勢加速增長,可能也要歸功於有 AIP。公司披露,截至 Q3 末,全球大約有 300 多家企業客戶已經採用了 AIP 平台。

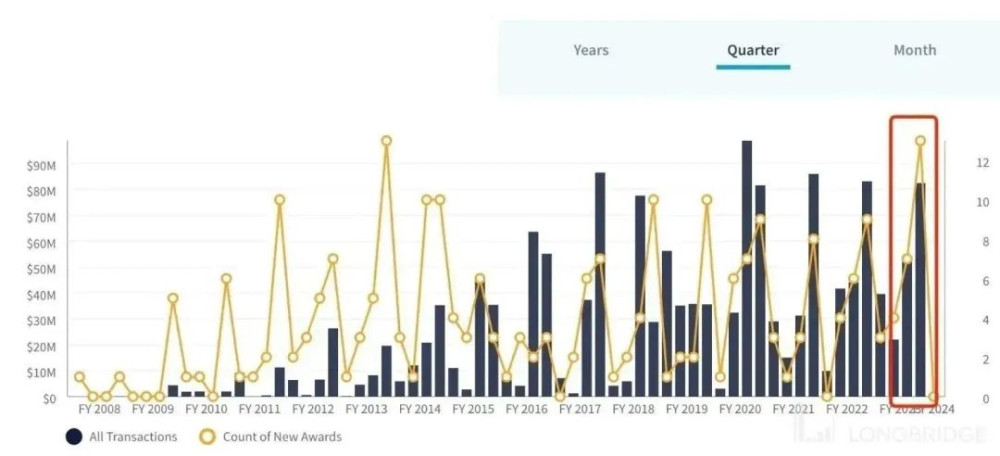

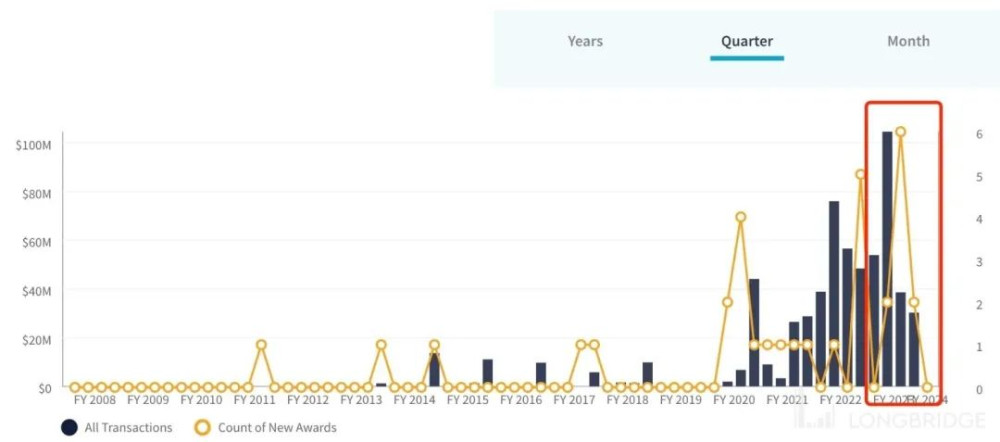

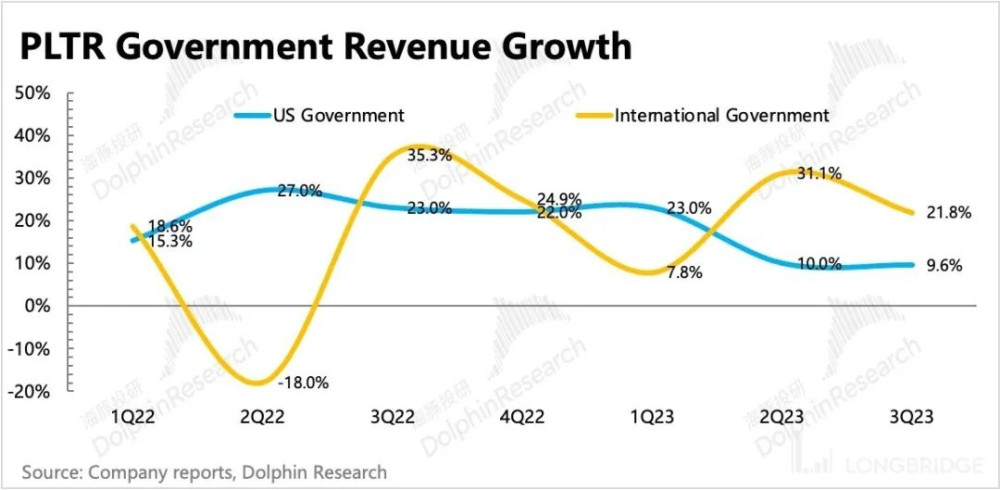

分地區來看:(1)政府收入中美國地區三季度的收入增速一般,同比 9%,不過近期 Palantir 又獲得了美陸軍和美政府機構的一些新合同(見下圖,分別爲 Palantir USG 公司和 Palantir Tech 公司的政府訂單),因此預計會逐步確認到後續的收入中。對於 Palantir 在美國地區的競爭壁壘,我們並不擔心。

國際政府收入增速 22%,應該主要是英國 NHS 等政府機構的增量收入貢獻。

(2)商業收入則主要由美國當地的企業客戶貢獻增長,美國地區增速 33%,其他地區 16%。

二、合同增量並不算多

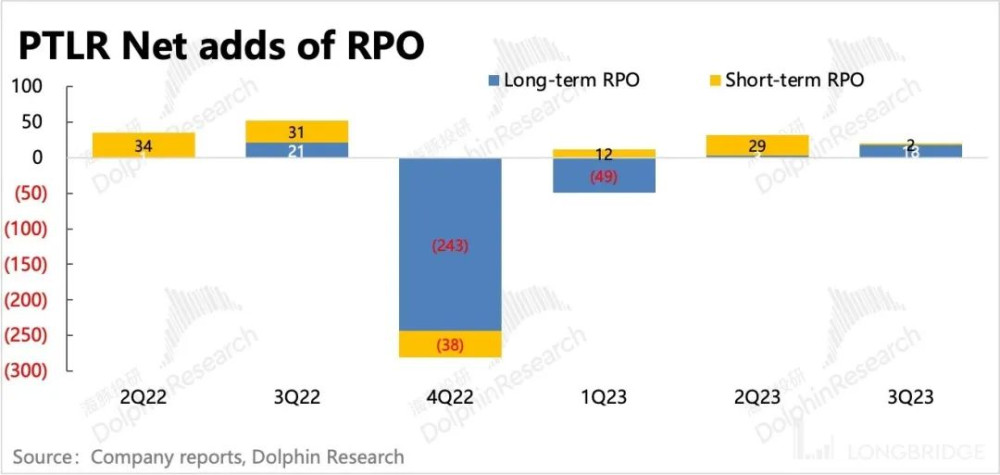

對於這類軟件公司而言,未來的成長性是估值的核心。但每季度確認的收入,這個指標相對滯後,因此我們建議重點關注新合同的獲取情況,主要表現爲剩余合同額(RPO)、當期账單流水(Billings)以及客戶數量的增加。(1)剩余未履約合同(RPO)三季度 Palantir 剩余合同額 9.88 億美元,環比增加了 2000 萬,和上季度差不多。不過這個季度主要的增量來源於長期合同,表明確實有新籤合同,而非像上季度一樣,只是「長期合同」隨時間轉入了「短期合同」。

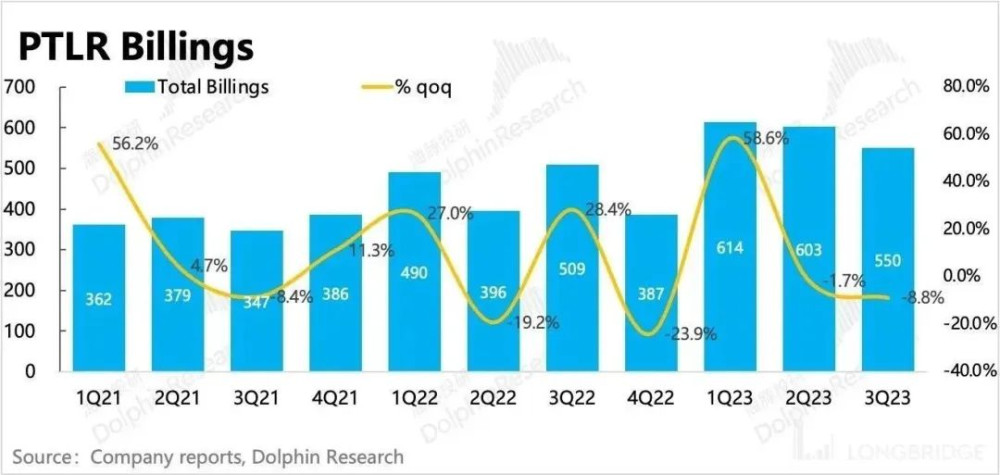

(2)當期账單流水(Billings)三季度账單流水 5.5 億美元,符合市場預期,但環比下滑趨勢進一步擴大。

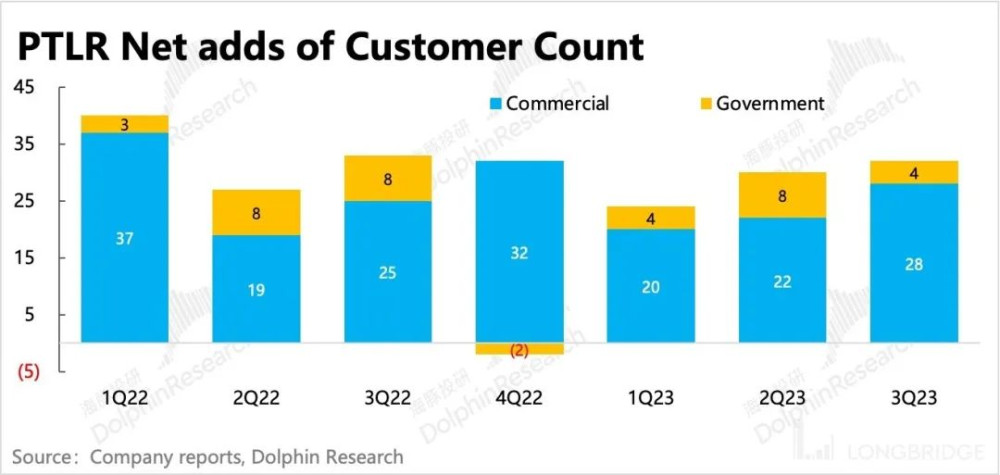

(3)客戶增量而從最直觀的客戶數來看,三季度環比淨增 32 家,同樣維持過去每個季度的淨增量水平,並且仍然主要是由企業客戶帶來。總增量上沒有太大的變動,但比市場預期淨增 25 家要稍微好一些。

結合<1-3>,海豚君認爲,前瞻性指標並未顯示出短期上會有明顯的增長拉動,但也不代表未來不會因此累積而發生質變:一方面 AIP 平台還未單獨商業化,對老產品也只是起到幫助宣傳的作用;另一方面,再目前還處於企業客戶優化 Capex 的趨勢,客戶即使對 AIP 賦能後的老產品感興趣,但可能採購量較少,在合同規模上沒有顯示出完全的需求。

海豚君認爲,只要走過企業投資收縮的底部周期,第二種情況有望撬動的是 Palantir 中長期而非短期的增長空間。

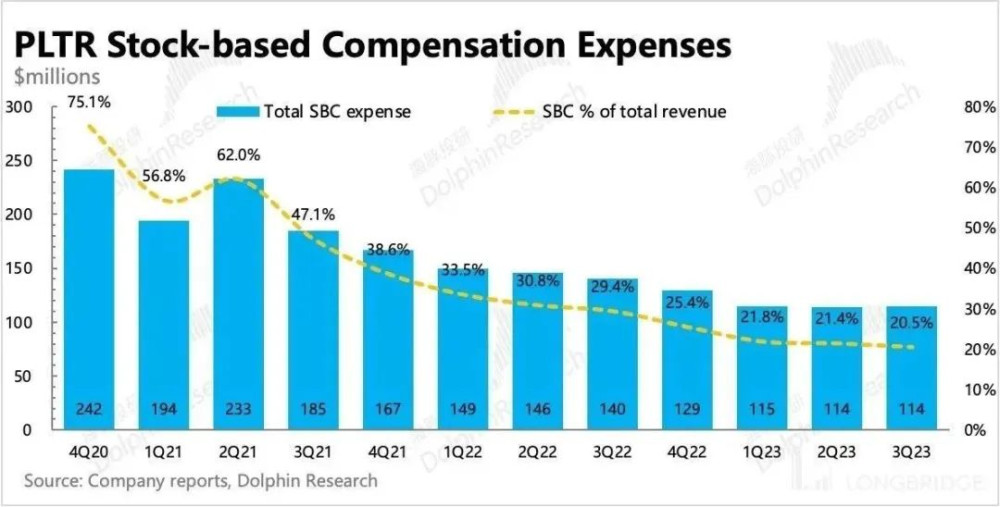

三、節制推廣开支,實現連續盈利

三季度 Palantir 再次實現 GAAP 下的淨盈利,加上這次就是連續四次轉正,可以滿足標普 500 指數的納入標准,納入後有望獲得一些被動資金的建倉。三季度實現 GAAP 經營利潤 4000 萬美元,同比增長 164%,經營利潤率 7.2%,剔除 SBC 之後的經調整經營利潤率爲 29.3%,逐季提升的趨勢很漂亮。在保證研發投入不縮水的情況下,三季度 Palantir 主要加大了對銷售費用的優化,另外管理費用也同樣有所下降。除了員工股權激勵佔收入比重環比優化了 1 個點外,主要還是銷售費用中的推廣支出減少。

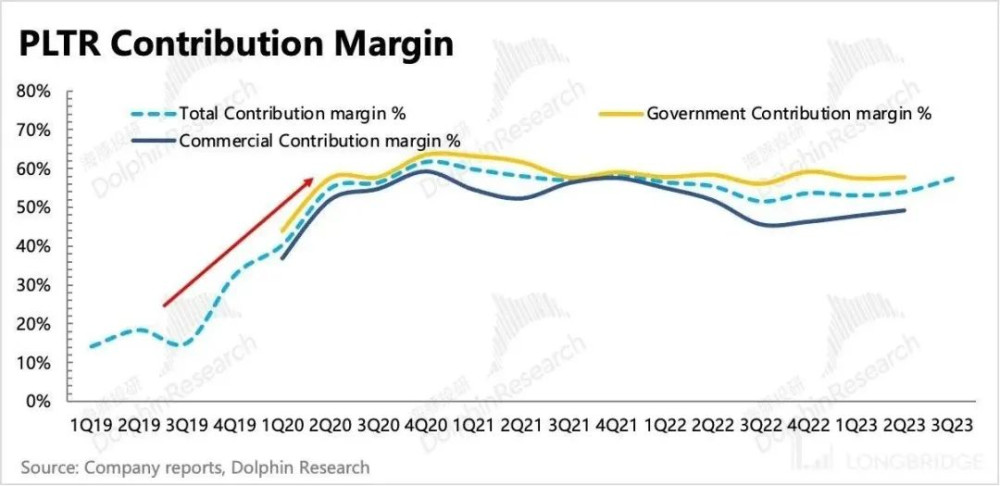

在毛利率穩定,銷售費用率有明顯改善下,公司比較關注邊際收益指標【Contribution margin】,在這個季度也是環比提升到了 57.5%。

不過由於收入本質上由籤訂的合同量驅動,每一次攻關客戶拿下合約,前期都會涉及到銷售費用的投入。但攻關期與客戶真正轉化籤約,並不一定出現在同一季度,因此也會造成銷售費用率偶爾會出現短期的劇烈波動。但三季度銷售費用直接同比環比顯著下滑,還是相對比較「激進」的。在產品商業模式未發生較大變化下,是否趨勢性上开始產生真正的規模效應,可以繼續觀察下。

原文標題 : Palantir:增速逆勢回暖,功臣又是 AI?

標題:Palantir:增速逆勢回暖,功臣又是 AI?

地址:https://www.utechfun.com/post/285913.html