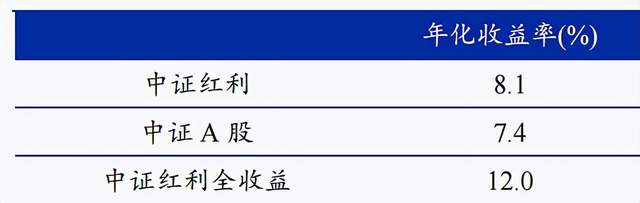

大盤還在三千點上下徘徊,以高股息爲核心的中證紅利全收益指數已經創下了新高,說明高股息投資長期看來是能夠跑贏大盤的。

根據統計,從2009年到現在算上分紅再投資的中證全收益指數年化有12%,非常可觀。

但如果只用股息率高低這個單一指標來選股,很容易出現收了股息,丟了本金的情況,落入高股息陷阱。

高股息陷阱的問題主要在於分紅端的波動,現在高分紅,未來不一定能持續穩定高分紅。

我們認爲,通過下面的選股方式就能避开大多數陷阱,同時提高收益率,打造一個攻守兼備的高股息組合。

1)能輕易判斷利潤的持續性

對於變化快的行業,也許今年能夠高股息,但三五年還能繼續分嗎,三五十年後公司還在嗎?顯然是很困難的。

對於趨勢性下降的行業,利潤的持續性也要打一個問號,很容易出現高股息陷阱。

如果想要長期收息的話,資產一定要能十分容易地帶來可持續的利潤。

從這個角度來講,水電的利潤持續性就很好。

以長江電力爲例。下圖是長電近幾年來的股價表現,隨着水電投產增加,可以看到其股價一直都是穩定向上的。

發電的水不要錢,發電成本就很低。建好的大壩能持續賺錢,沒有所謂收費年限的約束。

只要長江還在,長電就永遠屹立不倒。

通過天然的地理條件而形成低成本優勢是可以長久持續的,不面臨激烈的市場競爭,不需要多么高明的管理層,確定性極強。

2)ROE的穩定性

細看中證紅利指數,會發現有很多個股都分布在順周期行業,例如煤炭、鋼鐵等。

順周期行業的利潤和股價在上行的時候漲得厲害,爆發性強,但在下行的時候也會十分難受,所以市場估值一般都不會很高。

以長江電力和煤炭股兗礦能源爲例,下圖是過去二十年的ROE變化。

兗礦能源最慘的時候,ROE爲負數,也就是說在虧錢;最好的時候,ROE能達到長電的兩倍。

如果你在兗礦能源ROE大漲,股息階段性高位的時候去买入,賺錢的概率就會小很多。這是兗礦的股價表現,2011年到2013年,ROE從接近30%到轉爲負數,股價從39.5元跌到6.4元。

反之,在ROE相對低位的時候买入,股價上漲+股息增長的回報就非常可觀。從20年到22年的煤炭上行周期中,兗礦就漲了五倍多。

因此,判斷公司ROE的穩定性就非常重要。

如果是像長江電力這種比較穩定的ROE,長期持有收息就沒有問題;如果是像煤炭這種波動很大的ROE,最好是在ROE低位的時候买入,歷史高位的時候最好不要去接盤。

3)分紅融資比高

A股現在的一大問題就是每年的IPO+再融資+大股東減持抽血嚴重,而上市公司的分紅回饋很少,導致小股東整體的投資回報差。

更麻煩的是,有些企業利潤增速不高,但一邊分紅一邊圈錢,說明資金飢渴,缺乏依靠自身造血的能力。

例如有些銀行股一邊分紅,一邊通過定增等方式進行股權融資,稀釋了股東權益,降低了未來的持有股息率,辛辛苦苦幾年分紅,還比不上一次定增。

有沒有什么財務指標可以很好的鑑別出僞分紅股呢?

觀察分紅融資比是一個不錯的指標。

如下圖所示,一些上市早的優秀高速公路股基本不用擔心大股東亂圈錢,分紅融資比能達到幾十倍,每年的股息可以提供穩穩的幸福,受益於疫情後的客流量恢復,今年以來的投資收益也非常可觀。

前期一次性投入,後期不需要再進行大額的資本和人力投入,簡單運營就能輕松賺錢的商業模式就適合穩定收息,體現在財務上就是分紅融資比高。

綜合以上三點,我們就可以構建一個攻守兼備的高股息組合。

排除行業明顯衰退的夕陽股和融資飢渴的僞分紅股等一系列陷阱;

用大部分資金在股息率較高的價格時买入長江電力這種穩定型分紅企業,守住基本盤;

用小部分資金去买入那些當下ROE處在歷史低位,未來有可能進入上行周期的周期性分紅企業,追尋更高收益。

$長江電力(SH600900)$$中國神華(SH601088)$$中國移動(SH600941)$

本文作者可以追加內容哦 !

標題:如何玩轉高股息投資

地址:https://www.utechfun.com/post/270396.html