$Palantir Tech.US 於美東時間 8 月 6 日盤後發布了 2024 年二季度的業績。整體上看 Q2 業績不錯,雖然BBG 一致預期不能反映市場相對樂觀的真實預期(收錄機構預期較少且數據滯後),但在市場最有爭議的增長問題上,Palantir 沒掉鏈子,並且上調全年指引。與此同時還在同步優化經營效率,也使得盈利端的改善更加明顯。

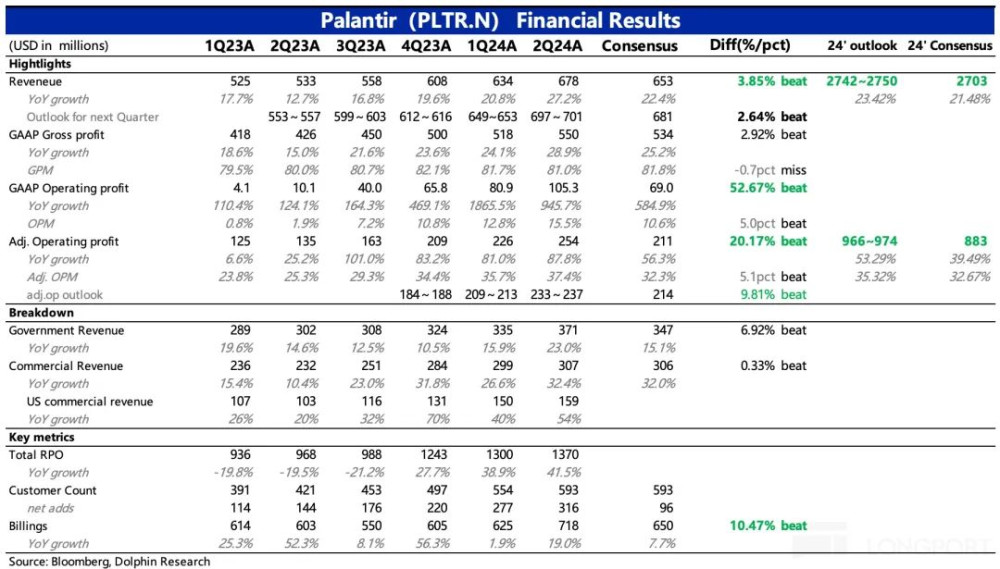

具體來看:1. 自信上調指引:二季報最大的利好在於公司顯著上調了全年指引,且上調幅度比一季度明顯,這比任何市場 YY 出來的增長故事更有說服性。管理層預計,2024 年 Palantir 全年收入 27.42~27.5 億,取中位數的話同比增長 23.4%,小幅超出市場預期。經營利潤則在同步提高經營效率的加持下,指引上調幅度更高一些,預計 2024 年經營利潤 9.66 億~9.74 億。

2. 當期靠政府數字化需求:短期上看,政府需求對 Palantir 收入貢獻更高,在全球局勢升溫 + 國防系統的數據化需求下,Palantir 今年以來連接多個美軍合同:3 月陸軍籤了兩年期 1.78 億合同之後(搭建 TITAN 深度感知能力平台,二季度國防部門再次籤了價值 4.8 億的五年期合同(搭建 Maven 智能系統 AI+ 計算機視覺)。作爲 Palantir 政府業務中 2/3 收入來源,Q2 美國政府收入的加速增長帶動了整體政府收入的增長。

3. 未來靠商業 AI 需求:如果光有政府收入,要打消市場對高增長可持續性的質疑肯定難。但因爲定制化、價格高昂的產品特色,市場也在質疑 Palantir 如何有效實現規模化的產品服務收入。而自從新一代 AI 變革下,Palantir 順勢推出 AIP 平台後,通過 Bootcamp 的加速轉化,不滿一年的情況下,AI 已經快速基本成爲支撐商業收入持續高增長的重要動力。因此 AIP 的推廣進展、實際落地的情況,是市場在財務指標之外最關心的經營數據。

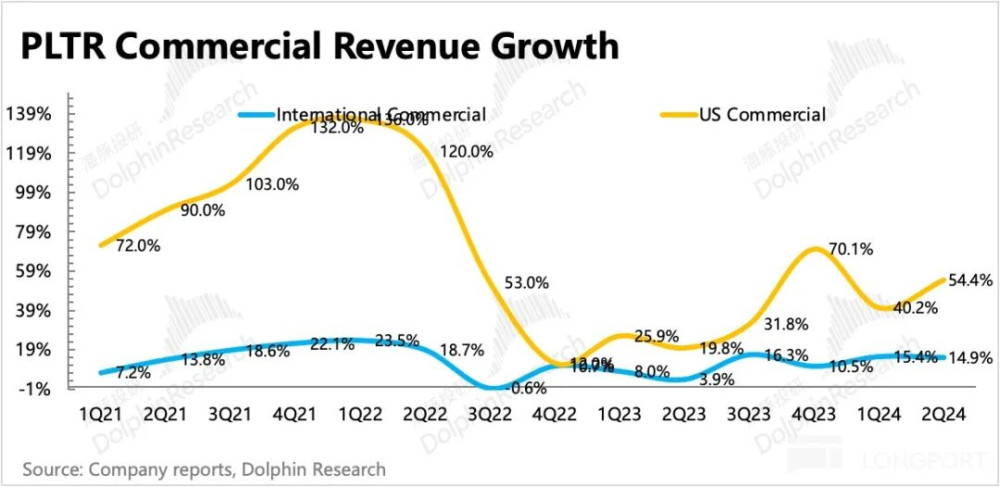

1)二季度商業收入同比增速較 Q1 有一定加速,其中最能代表 AI 增量的美國地區情況,商業收入增速達到 54%,超出原本指引的 45% 增速。2)AIP 的相關進展上,Bootcamp 客戶數環比淨增 110 家,累計達到了 1025 家企業,影響力在穩步擴張。

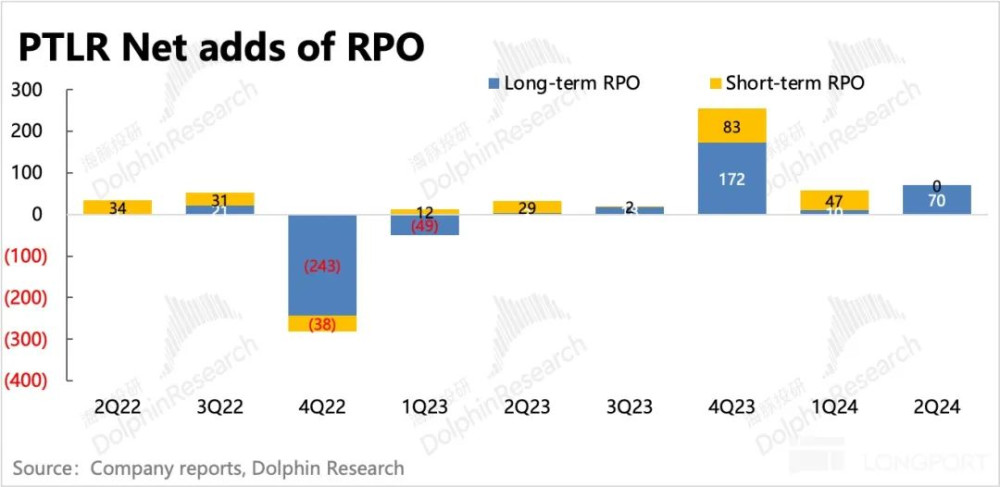

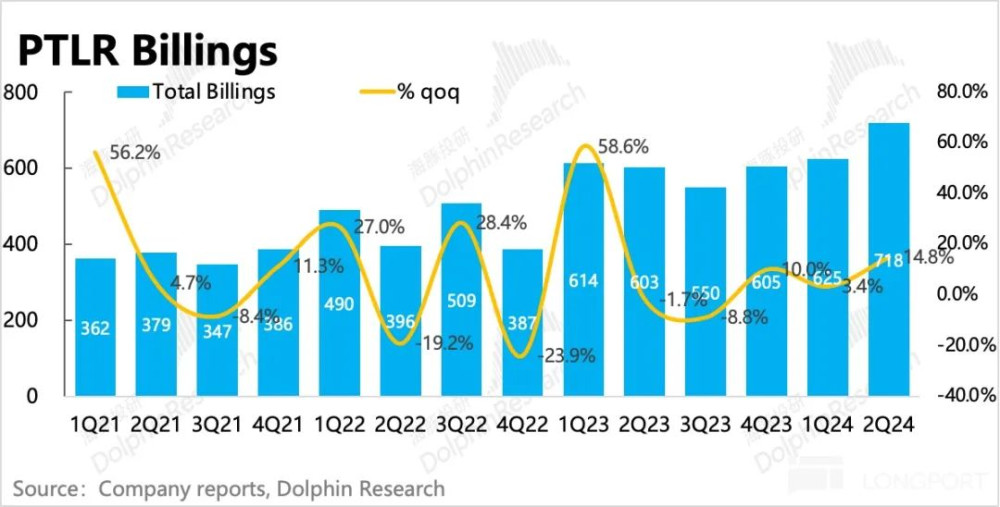

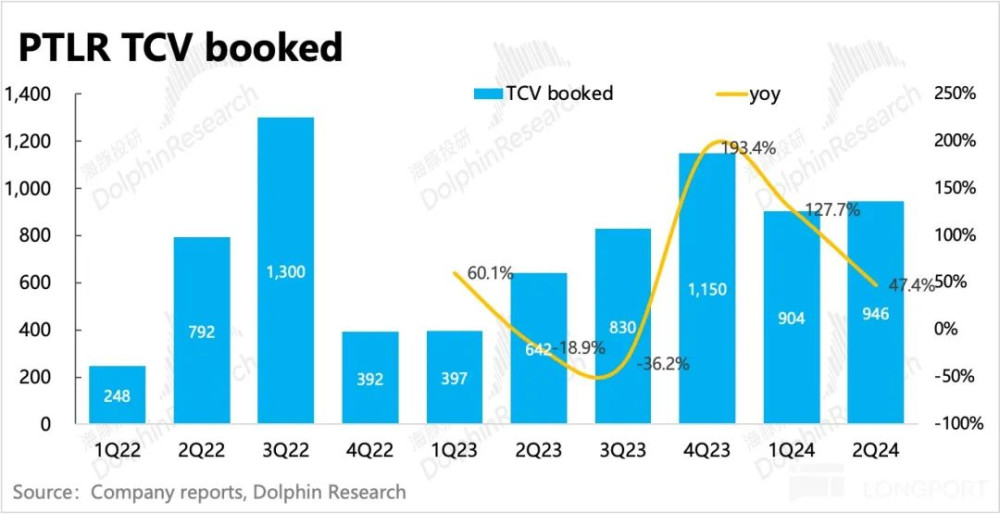

4. 前瞻性指標同樣沒問題:Palantir 主要是向客戶提供定制化的軟件服務,因此收入在短期內可預期性較強,公司的指引區間也比較窄,隱含收入的確定性較高。但也因爲這個原因,如果要反映 Palantir 真正的業務增長情況,市場更關注與新增合同相關的指標,比如 TCV(合同總價值)、RPO(剩余不可撤銷合同額)、客戶數量、Billings(當期账單流水)。前三者涉及到合作周期的問題,對中長期的增長展望更有幫助:合同相關指標二季度均有增長,部分指標環比加速。短期上市場主要關注 Billings 體現出的增長趨勢:二季度 Billings 同比增長 19%,較一季度的 2% 增長有了顯著改善,能夠緩解上季度對增長持續性的擔憂。

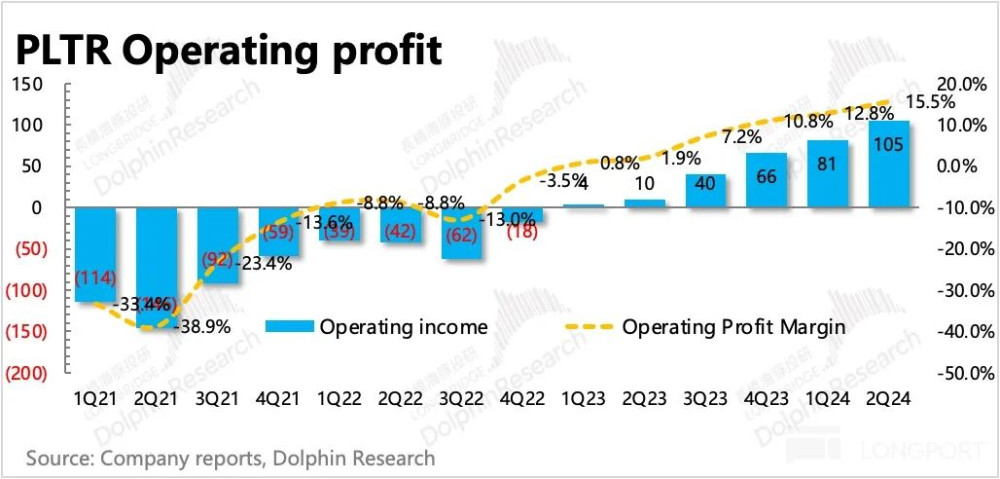

5. 盈利繼續提升,但下半年費用還會加速:二季度 Palantir 還在扭虧爲盈的紅利期(利潤高速增長),繼續同比大幅增加經營利潤至 1.05 億,而去年才 0.1 億,也顯著超出了市場預期。盈利提升主要來自收入變現的擴張,其次則是自身經營費用的收縮。因此,在收入指引提高下,公司對 2024 年的盈利指引提升幅度更大,優於市場預期。

6. 業績指標一覽

海豚君觀點從當下和邊際表現上看,Palantir 二季度業績不錯,至少在核心的增長問題上沒有掉鏈子。在邊際預期演繹上,全球局勢升溫可能還會對 Palantir 收獲政府合同帶來幫助,但經濟放緩下企業對 AI 等技術升級類型的投入,是否也會受到影響?盡管 Palantir 可能有通過技術優勢喫市場分額的 Alpha 邏輯,但大環境因素難免會拖累增速。從部分零星指標中能夠一窺一二(美國商業市場新籤合同額環比下降),這一點值得關注下。但估值上就見仁見智了。海豚君認爲,當下 Palantir 估值(盤後 600 億)隱含 25 年 P/S 18x,至少與同行橫向對比上,短期來看仍然是偏高的。

Palantir 這么高估值,無非是 1)盈利剛扭正第一年,收入增長 +SBC 快速減少,拐點期 GAAP 利潤增速很高;2)AIP 帶來的長遠增長潛力,這兩大因素打入股價的原因。華爾街大部分機構對 Palantir 的估值預期也不高,主要是出於對 Palantir 產品定制難規模化的考慮。這種 “估值偏見” 也帶來了不小的預期差,使得 Palantir 被小部分機構追捧的同時,也面臨着市場上並不低的做空倉位,繼而導致 Palantir 每每業績出來之後,波動巨大。在上季度財報點評中,雖然因爲業績不及預期暴跌,但海豚君也在點評中指出,由於 Palantir 一季度披露的中長期前瞻性指標並不差,單純看短期單季數值的變動,不能說明太多問題。因此無論是過度恐慌還是過於樂觀的线性推演都不可行,更需要結合邏輯邊際變化。而除此之外,如果以中長期前瞻指標爲錨,在中長期前瞻指標沒有問題的情況下,短期指標的波動引發的劇震也可以帶來風險收益比相對合適的機會。

以下爲詳細分析

一、上調收入指引,隱含增長信心

二季度實現總營收 6.8 億美元,同比增長 27%,超市場預期(~6.53 億),增速繼續環比上季度拉升。Palantir 主要是向客戶提供定制化的軟件服務,因此收入在短期內可預期性較強,公司的指引區間也比較窄,隱含收入的確定性較高。

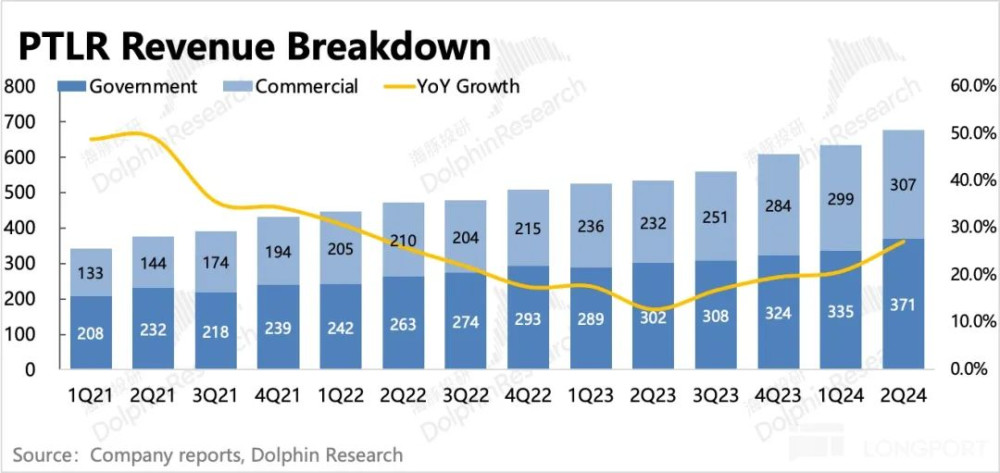

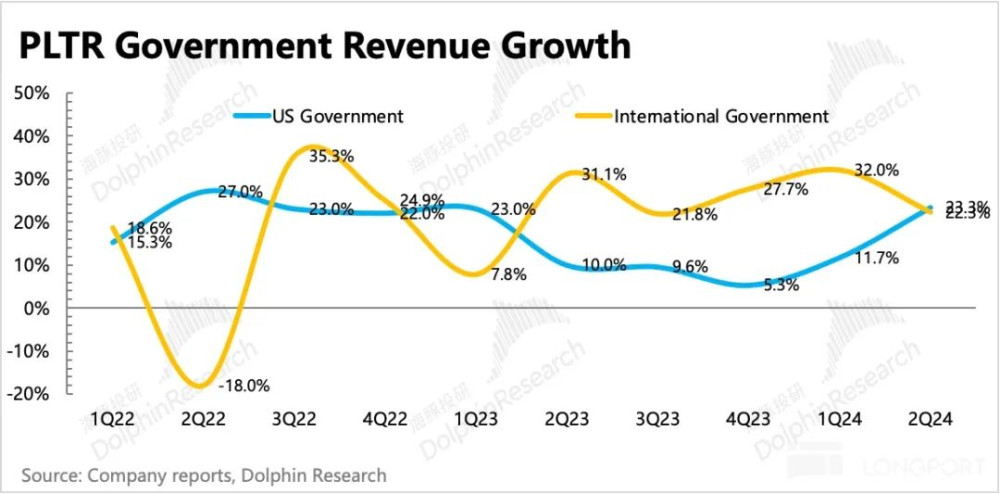

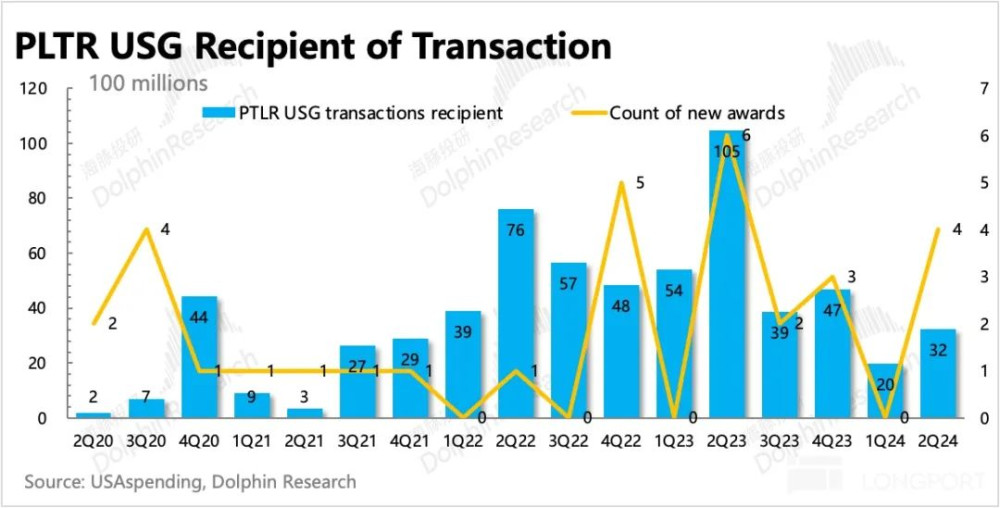

1. 分業務情況(1)收入貢獻高的還是政府收入:Q2 政府收入同比增長 23%,繼續回暖,主要來源於美國政府需求的驅動。在全球局勢升溫 + 國防系統的數據化需求下,Palantir 今年以來連接多個美軍合同:3 月陸軍籤了兩年期 1.78 億合同之後(搭建 TITAN 深度感知能力平台,二季度國防部門再次籤了價值 4.8 億的五年期合同(搭建 Maven 智能系統 AI+ 計算機視覺)。Palantir 在美國政府 IT 系統的技術提供上,優勢比較顯著,AI 加持後,政府部門也產生了一些相應的增量需求。政府官方採購網站也顯示,Palantir 二季度環比一季度有合同規模有明顯增加。隨着當下全球局勢升溫,有望繼續推動更多的系統升級、定制等需求。

(2)但商業收入拉動增速,不斷追平政府收入:二季度商業收入同比增速 32.4%,同樣相比一季度加速。商業收入的增量主要來源於 AIP 帶來的客戶需求,通過 Bootcamp 參與測試的客戶目前已經有 1025 個,相比上季度新增了 110 家。雖然 Bootcamp 縮短了客戶轉化時間,但由於客戶的滲透越多,主要體現的是中長期的增長動力,而非立即全部反應到短期財務指標中。

二、合同情況:總體穩健增長

對於軟件公司而言,未來的成長性是估值的核心。但每季度確認的收入,這個指標相對滯後,因此我們建議重點關注新合同的獲取情況,主要表現爲合同情況(RPO、TCV)、當期账單流水(Billings)以及客戶數量的增加。(1)剩余不可撤銷的未履約合同(RPO)二季度 Palantir 剩余合同額 13.7 億美元,環比增加了 0.7 億。不同於上季度,二季度長期合同淨增加較多,這是真正體現增長的地方。(短期合同的增加可能來源於長期合同到期轉短期帶來,而非真正可以明確是外部帶來的需求)

(2)當期账單流水(Billings)二季度账單流水 7.18 億美元,同比 19% 的增長,相比上季度有明顯回暖。當期出账單的合同主要體現的是短期需求的波動,因此結合一季度、二季度以及歷史情況,海豚君認爲單個季節的波動從產品競爭力的角度並不能說明太多問題。但因爲本身估值不低,因此市場會自然而然對業績更苛刻,因此對這個指標也非常關注。

(3)合同總價值(TCV)二季度記錄新增的合同總價值爲 9.5 億,同比增長 45%,環比明顯放緩。但美國商業合同價值 2.62 億,同比增長 152%,雖然相較一季度有一定加速,但絕對值來看,二季度美國商業合同低於一季度,再加上邏輯演繹上,考慮到宏觀的變化,因此需要關注下是否存在企業客戶採購放緩風險。

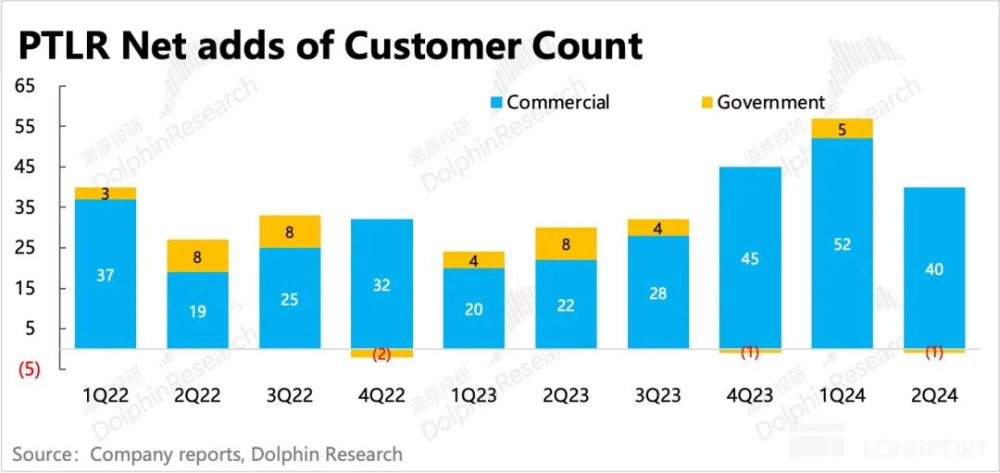

(4)客戶增量而從最直觀的客戶數,也偏中長期指標,二季度環比淨增 39 家,其中 40 家來自於商業客戶。

結合<1-4>,海豚君認爲,前瞻性指標整體上,體現出 Palantir 短期和中長期相對穩健的增長趨勢,唯一需要關注的就是宏觀超預期走弱下,連累商業合同放緩的風險。

三、盈利繼續提升,但下半年費用重啓加速

二季度 Palantir 還在扭虧爲盈的紅利期(利潤高速增長),繼續同比大幅增加經營利潤至 1.05 億,而去年才 0.1 億,也顯著超出了市場預期。盈利提升主要來自收入變現的擴張,其次則是自身經營費用的收縮。因此,在收入指引提高下,公司對 2024 年的盈利指引提升幅度更大,優於市場預期。

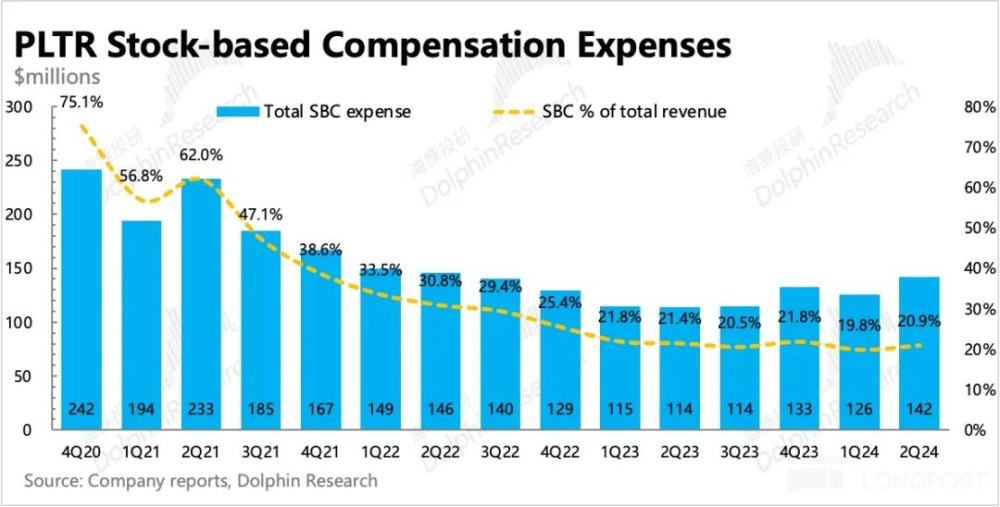

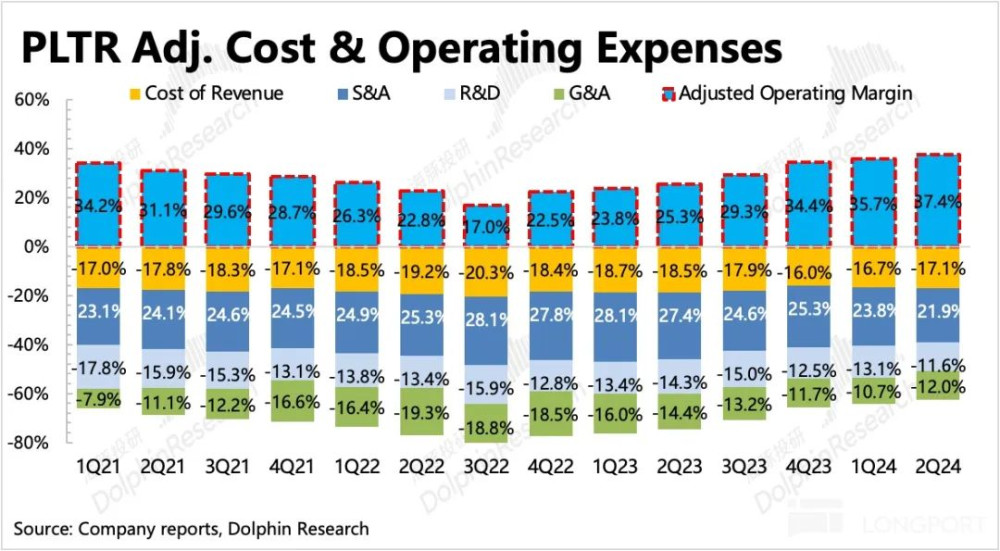

費用優化主要是除人員开支之外的研發費用、銷售費用增速放緩,環比下降。但人員上,似乎开始顯示出重新淨增加的跡象——SBC 絕對值重回增長,佔收入比重也有反彈。電話會中,管理層提及下半年費用還要加速增長,但會保證費用增速低於收入增速,來維持利潤率的優化趨勢不變。

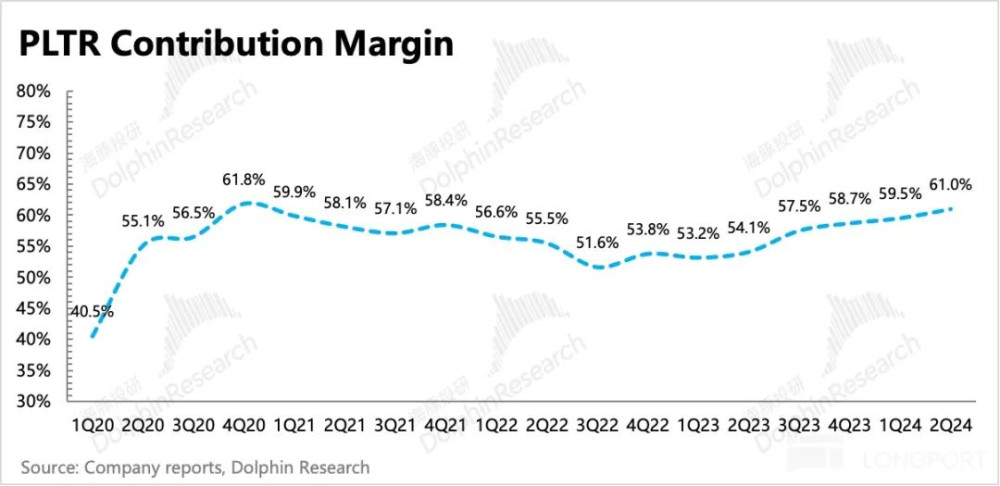

最後,在體現公司產品競爭力的指標【contribution margin】上(營銷推廣支出對創收的邊際影響,類似消費品公司的毛銷差利潤率),二季度繼續提升至 61%,依然是說明公司的產品競爭力提升,整體變現效率增強。

原文標題 : Palantir:上調指引,力證 AI 的增長故事

標題:Palantir:上調指引,力證 AI 的增長故事

地址:https://www.utechfun.com/post/407319.html