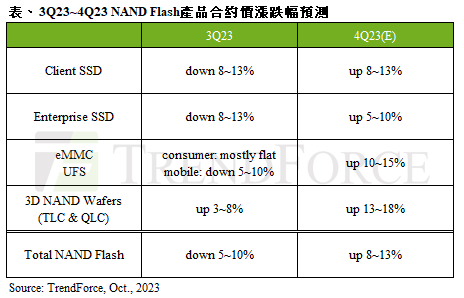

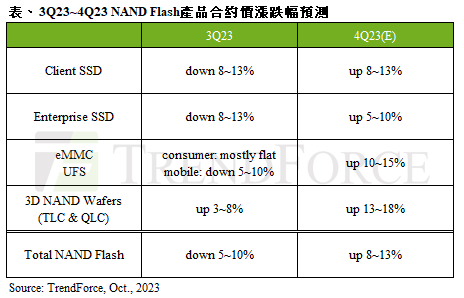

導讀 據 TrendForce 研究顯示,由於供應商嚴格控制產出,NAND Flash 第四季合約價全面起漲,漲幅約 8%~13%。展望 2024 年,除非原廠仍能維持減產策略,且需要留意伺服器領域對企業...

據 TrendForce 研究顯示,由於供應商嚴格控制產出,NAND Flash 第四季合約價全面起漲,漲幅約 8%~13%。展望 2024 年,除非原廠仍能維持減產策略,且需要留意伺服器領域對企業級 SSD 需求是否回溫,否則在缺乏需求做為支撐的前提下,NAND Flash 要延續漲勢有難度。

消費級SSD方面,由於原廠及模組廠均積極漲價,促使PC OEM欲在價格相對低點預備庫存,採購量會較實際需求量高。而供應商為擴大位元出貨量,已在第三季推出促銷,故價格沒有更多下跌空間。另一方面,主流製程減產及高階供應廠商較少,給予原廠更好的議價能力,因此高低階產品可望一併上漲,預估第四季PC消費級SSD合約價季漲幅8%~13%。

企業級SSD方面,北美雲端服務業者(CSP)庫存仍高,但部分伺服器品牌業者需求已較上半年復甦,備貨動能漸增,中國地區的訂單CSP業者庫存已下降至合理水位,加上二線電商旺季需求增加,第四季總體採購需求可望成長。隨著NAND晶圓價格8月率先起漲,供應商議價態度轉趨強硬之下,第四季合約價格季漲幅約5%~10%。

eMMC方面,下半年主要仰賴電視出貨和部分智慧型手機需求支撐,但實際上採購動能並不積極。在原廠強勢的漲價的態勢下,從晶圓端延伸至成品,模組廠報價也因反應成本而上調,買方在庫存偏低的基礎下只能提前進行採購,故推升漲勢,且原廠漲價目標不限大小容量及應用。同時,由於原廠減產也擴及生產eMMC主流製程,貨量逐漸減少,客戶即便提出的採買量也可能僅能得到部分供應,因此預估第四季合約價季漲幅約10%~15%。

UFS方面,受惠於新機發布、季節拉貨效應及部分品牌力保市佔率,故智慧手機OEM傾向在第四季將零組件庫存提升至安全水位,帶動採購動能增溫。UFS 4.0供應有限,且產品集中採用先進製程,故漲幅最明顯,至於其他成熟UFS產品雖然有足夠的庫存因應,加上供應商為數眾多,但各家原廠不願再以低價賠售,選擇調漲價格,預估第四季UFS合約價季漲幅可達10%~15%。

NAND Flash晶圓方面,繼三星減產幅度擴大至50%後,其他原廠也維持節制的投片策略,部分製程與容量在減產已逾半年後,呈現結構性的供應緊張,皆有利原廠在價格上掌握主導優勢,目前觀察第四季市場幾乎已無低價貨源可採購,但買方仍傾向維持高庫存而持續採買。近期原廠希望盡快將價格拉高至現金成本之上,預估第四季NAND Flash晶圓合約價將強勢上漲,季漲幅約13%~18%。

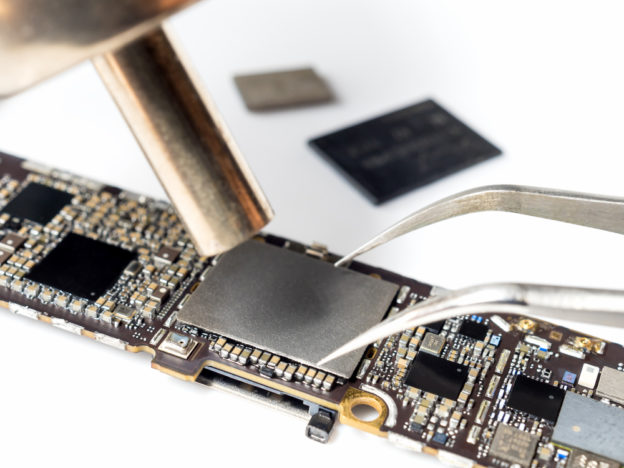

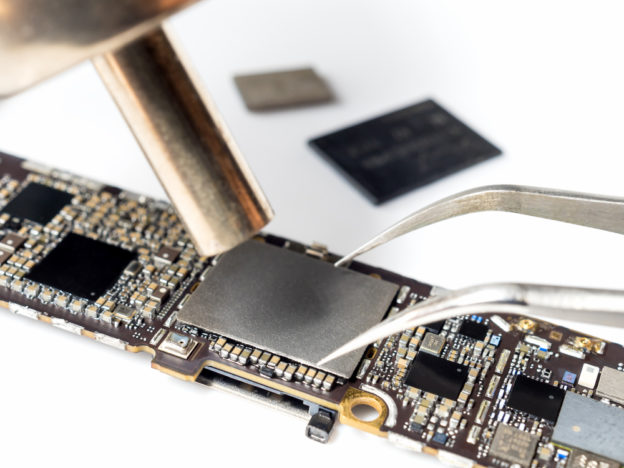

(首圖來源:shutterstock)

關鍵字: , ,

標題:供應商擴大減產,第四季 NAND Flash 合約價季漲幅 8%~13%

地址:https://www.utechfun.com/post/277250.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。