2023年,最火的莫過於ChatGPT,席卷全球的同時也引發了生成式AI(人工智能)的投資熱潮。

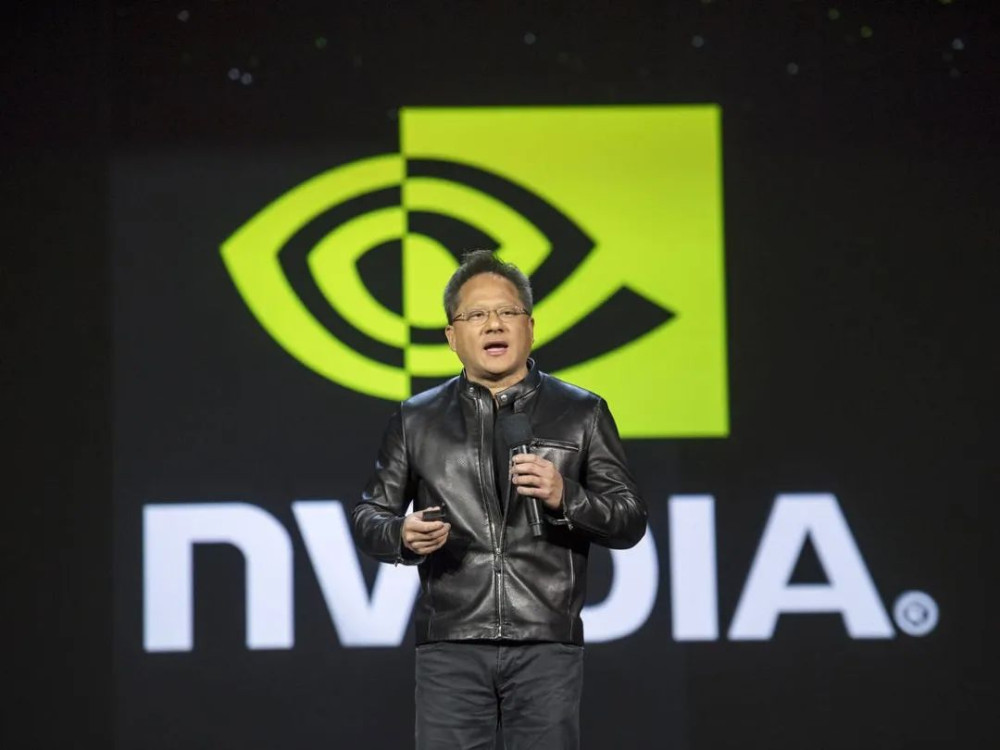

在美股,ChatGPT相關概念股飆漲,以AI算力龍頭英偉達爲例,其股價年內一度累計上漲200%,標普500指數一舉邁入“技術性牛市”,納指則迎來互聯網泡沫時代以來最好的半年度表現。

但大漲之後,市場多空分歧也在顯現,引發了AI是否已存在泡沫的爭論。

值得注意的是,引爆本次AI浪潮的源頭——ChatGPT似乎也正在被用戶“拋棄”。據SimilarWeb數據顯示,今年6月ChatGPT的網站與移動客戶端的全球流量(PV)環比下降了9.7%,美國地區的流量環比下降了10.3%。

不僅是ChatGPT,市面上的主流人工智能聊天機器人網站,流量與訂閱用戶數量都出現了增長停滯,甚至是下降的趨勢。

資本市場方面,投資者也正在逃離,資金加速外流。那么,當下的人工智能熱潮是泡沫還是風口?

投資者正在逃離AI科技股

自去年ChatGPT爆火之後,AI商業化進程提速。據市場調研公司PitchBook的最新數據,2022年全年,約45億美元資金注入AIGC初創企業,來到2023年,僅一季度該行業就宣布或完成規模逾120億美元的風投交易,是去年全年的2.7倍。

以英偉達爲首的AI科技股市值短期內急劇飆升。目前,英偉達的市值距離1萬億美元只有咫尺之遙,正大步邁向美科技股第一梯隊。英偉達之所以成爲這股浪潮的最大受益者之一,是因其生產的GPU芯片被視爲構建最強大的人工智能系統的關鍵。

除英偉達之外,其他AI相關概念股也突飛猛漲。截至目前,重資入局AI的微軟股價今年累計上漲近40%,蘋果、谷歌母公司Alphabet和亞馬遜公司的股價都已累計上漲超過35%。Meta也已經取得了三位數的漲幅,甲骨文的股價也在飆升。

法國興業銀行的一份報告稱,今年美國股市上漲的第一動力就是人工智能,這波熱潮貢獻了標普500指數今年最主要的漲幅,如果沒有人工智能概念股票,標普500指數今年將下跌2%,而不是上漲8%。

A股市場也乘上英偉達業績意外強勁掀起的全球AI東風。Wind數據顯示,今年上半年,A股ChatGPT指數漲幅達71.77%,資金流入規模十分可觀,“AI+概念”相關板塊漲幅均超過50%,成爲A股今年市場上漲的主线。港股市場上AI概念股也迎來不同程度的增長。

但是,近期AI巨頭的市場表現有所疲軟,美股英偉達、微軟紛紛創下的歷史高點回調,港股AIGC概念股昨日午後震蕩下挫,美圖跌超10%,商湯跌超4%,百度跌超1%。

資本市場受挫之外,ChatGPT的熱度也在降低。根據AceCamp整理的數據,近2個月以來,不管是ChatGPT、Discord還是百度的類AI產品周訪問量都在趨於穩定,甚至有些還开始出現下降的趨勢。

以ChatGPT爲例,2023年前5個月,ChatGPT全球訪問量環比增幅分別爲131.6%、62.5%、55.8%、12.6%、2.8%,增長幅度明顯下降;進入6月份,ChatGPT的訪問量環比下滑9.7%,下滑情況延續。

同時,美股市場也吹起了一股AI“減持風”。英偉達董事哈維·瓊斯和甲骨文公司的創始人拉裏·埃裏森都選擇在高點減持套現。

迅猛的資金流出引發了擔憂。美國銀行策略師邁克爾·哈特內特在最新的報告中表示,現在已有初步跡象表明投資者正在逃離科技股,該板塊剛剛出現了10周來最大規模的資金外流,金額達到20億美元。

AI企業實控人離婚套現爲哪般?

在國內A股市場,AI板塊減持潮也不斷來襲,增持者寥寥。

數據顯示,AI板塊203家上市公司中,年內已有79家公司發布減持公告,佔比近四成,而期間披露股東增持的公司僅有2家。僅6月以來,AI板塊就有21家上市公司披露股東減持公告。

值得注意的是,相比於海外AI上市公司簡單粗暴的減持,A股則掀起了一股“離婚潮”。僅2023年以來,至少9家A股上市公司披露因離婚引起公司權益變動,包括富邦股份、三六零、彤程新材、科信技術、通合科技、回天新材、賽騰股份、卓勝微……

有趣的是,上述股東離婚時機基本在公司股價暴漲之時,而且離婚公告還有男方“淨身出戶”,女方拿股票的情況。

比如,三六零實控人周鴻禕分割44658.52萬股股份(約佔公司總股本6.25%)至前妻胡歡名下,離婚之時(4月4日)收盤價20.08元,正是三六零年內最高點;卓勝微實控人唐壯轉讓3275.75萬股股份(約佔公司總股本的6.14%)到前妻易戈兵名下,當日收盤股價爲104.12元,也正經歷了人工智能的調整後的上漲。

彤程新材的離婚案更誇張,男方直接“淨身出戶”,超過140億元市值的股票歸女方所有。

有不少股民發出疑問,如果感情早已破裂,爲何不早離婚?還偏偏選擇在股價飆升之時?這不禁讓外界產生了猜想——離婚是假,減持是真。股民紛紛在股吧留言,“純粹爲了逢高出貨”、“明眼人一看就知道是變相減持,這種坑散戶的主不會有好結果。”、“離婚式減持愈演愈烈”……

股民的擔憂並非毫無道理,因爲AI板塊內上市公司的業績情況與暴漲的股價並不般配,時刻有下滑的風險。

2022年,卓勝微營收36.77億元,同比下滑20.63%;歸母淨利10.69億元,同比下滑49.92%。同期,昆侖萬維營收47.4億元,同比下滑2.35%;歸屬於上市公司股東的淨利11.5億元,同比減少25.49%。

Wind數據顯示,2023年一季度,AI板塊203家上市公司中,有近半數公司歸母淨利潤同比下降。

婚姻確實是實控人的私事,但作爲承載衆多投資人利益的公衆公司,實控人離婚讓投資人的利益受損,這就很難不讓外界懷疑有貓膩。

再加上人工智能技術的安全應用和監管問題帶來的不確定性,不禁讓投資者沉思,以英偉達爲首的AI科技股到底是繼續創新高,還是已經觸頂呢?

人工智能真的是一場泡沫嗎?

在AI累積的巨大漲幅中,風險投資行業也發出了“泡沫”警告,擔心重蹈二十世紀末互聯網泡沫的覆轍。

當下的人工智能熱潮是否存在泡沫呢?市場目前仍未達成統一。

一方面聲音認爲,AI市場已經存在泡沫。美國銀行首席投資策略師哈奈特(MichaelHartnett)在近期的一份報告中稱,科技和人工智能板塊估值過高,正處“泡沫化初期”。

哈特內特曾在去年精准地預測了美股的大跌,被稱作“華爾街最准分析師”,他表示,以往的泡沫時期總是以放水开始、以加息告終,以上世紀90年代爲例,科技板塊飛漲疊加經濟數據強勁促使美聯儲在當時重啓緊縮,9個月後科技股泡沫破滅。

他還警告稱,多數投資者相信美聯儲會在未來數月降息,這將帶動美股走強,然而一旦美聯儲試圖修正、繼續加息,恐將戳破AI泡沫。“投資者不應追逐這一熱潮,因爲貨幣環境將再次緊縮。”

美國羅森伯格研究公司創始人兼總裁羅森伯格也警告說,AI掀起的投資熱潮讓人想起20世紀90年代末的互聯網泡沫。

他認爲,人工智能股票的迅速上漲與當時互聯網繁榮有驚人的相似之處,現在標普500指數中科技股的權重已高達27%,是2000年互聯網泡沫達到頂峰時的水平,(AI泡沫)很快就會以驚人的方式破滅。

另一方面聲音認爲,目前的AI市場尚未形成泡沫。

美國賓夕法尼亞大學沃頓商學院金融學教授、著名經濟學家西格爾認爲,“這還不是泡沫”,AI將推動大型科技股繁榮。花旗全球战略和宏觀團隊也說,AI並沒有發展到會令人失望的程度,它仍將是美股的推動力。

知名投資研究公司TS Lombard表示,形成股市泡沫需要三個關鍵因素:一個堅實的基礎故事、對未來增長令人信服的敘述、流動性或槓杆的助力。但目前還缺少一個,鑑於美聯儲仍在收緊政策,流動性或槓杆似乎缺失了,因此大家擔憂的泡沫尚未形成。

筆者認爲,從新技術的發展歷程來看,往往價值空間越大的技術就會帶來越大的泡沫,如當年的互聯網技術就制造了不少的“大泡沫”,但二十世紀末互聯網泡沫破滅後,互聯網行業才真正崛起。

人工智能也是如此,從價值空間上看,人工智能的價值空間可能比互聯網還要大,所以人工智能領域出現泡沫是大概率事件。

目前A股市場ChatGPT概念板塊已經存在估值泡沫化跡象,整個板塊市盈率已接近140倍。有不少AI概念股在相關技術上並沒有太多突破,甚至業績處於虧損狀態,股價卻先突飛猛進,這是不合常理的。

在整個經濟史上,人類一直在反復地進行同樣的愚蠢行爲:發現一項資產或創新,將其過度資本化,最後使其引爆,造成巨大的浪費和巨大的破壞。比如區塊鏈、元宇宙,從一夜爆火到跌落“神壇”,依然歷歷在目。

但這並不意味着人工智能不值得繼續投資,如今的人工智能“百模大战”正如當年的互聯網“百團大战”,到底哪些公司能留得下來,還要經過一番市場的洗禮,誰能押中AI實力派,誰才是真正的大贏家。

“概念炒作”的熱潮終將褪去,AI終將引發一場提升社會生產力的科技革命,如果將時間拉長來看,真正的AI或許不存在泡沫,而那些炒作的僞AI公司才是泡沫。

參考資料:

《離婚減持頻現,AI行情還能持續多久》南方都市報

《AI行情不是泡沫!研究機構和美銀唱反調:科技股還能漲》科創板日報

《對AI狂熱過了頭?高盛“潑冷水”:投資者須保持謹慎》財聯社

《從這些指標來看,人工智能股還談不上泡沫》巴倫周刊

- END -

原文標題 : ChatGPT訪問量增速下滑,9家A股大股東離婚套現,AI真的是一場泡沫嗎?

標題:ChatGPT訪問量增速下滑,9家A股大股東離婚套現,AI真的是一場泡沫嗎?

地址:https://www.utechfun.com/post/234774.html