熱點欄目

熱點欄目

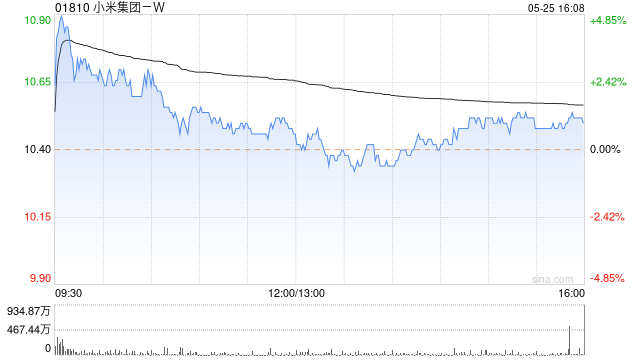

相關新聞:小米2023年第一季度營收595億元 經調整淨利潤32億元

一圖看懂小米2023年Q1財報:經調整淨利潤同比增長13.1% 研發支出41億元

實錄 | 小米第一季度分析師業績會

新浪科技訊 5月24日晚間消息,小米今日發布2023年第一季度財報。財報顯示,該公司第一季度總收入達到595億元,較2022年同期下滑18.9%;經調整淨利潤爲32億元,較2022年同期增長13.1%。其中包含智能電動汽車等創新業務費用11億元。

財報發布後,小米集團合夥人兼總裁盧偉冰、副總裁兼CFO林世偉、財務副總裁孫謙、公關部總經理王化等高管出席了隨後舉行的財報電話會議,解讀財報要點,並回答了數位記者的提問。

以下即爲本次電話會議記者問答環節實錄:

新華網記者:從2023年第一季度的整體數據來看,手機行業的需求復蘇依然面臨着壓力,而且各手機廠商也受到了不同程度的影響。我們注意到小米集團第一季度的收入雖然下滑,但是利潤出現了大幅上升。請問管理層業績改善背後的原因是什么?管理層如何看待小米集團接下來的業績表現?

盧偉冰:大家可以看到,小米在第一季度的收入確實同比有一些下降。我認爲主要是由於全球大盤的下降,以及上次與大家分享過,小米在印度市場的一些下調。但是大家也已經看到我們在利潤方面的大幅度提升。

我想主要有幾個方面的措施。第一,大家看到了我們的毛利率在提高,應該達到了近六個季度非常高的高點,(這)主要得益於小米產品結構的改善。我們的中高端產品比例,尤其是在中國市場的比例會越來越高。高端手機方面,小米在規模、數量上已經和友商拉开了一些差距,我們的規模有了很大提升,規模效應开始顯現。第二,大家也能看到,小米的費用率在近一段時間應該說也創下了新低,也就是我們之前談到的“降本增效”,我覺得(降本增效)已經开始發揮作用了。第三,業務的多元化讓我們能夠抵御單一市場的風險。

以上是小米在經營方面的一些改善。

林世偉:我再與大家分享幾個數字。一季度小米的收入與淨利還是超出我們的預期,也超出了市場的預期。小米一季度的經營利潤是32億元,同比增長了13%,環比增長了121.3%,大家可以明顯看到利潤的增長。如果將新業務費用的11億元剔除,小米同比、環比的核心業務收入利潤會更明顯。

關於你的第二個問題,也就是我們的展望。我們會繼續保持今年的經營理念,繼續重視盈利以及規模,但同時我們也會繼續增加研發投入,從而提高公司的長期競爭力。以上是我們對今年的展望。

每日經濟新聞記者:隨着經濟放寬,线下消費是逐漸復蘇的,小米的线下門店經營情況如何?管理層是否有促進手機、空調等品類銷售的措施?管理層計劃如何提升門店店效?

盧偉冰:在簡報中我提到了公司有關新零售方面的進展。今年我們主要還是在進行商店的整合,目標就是要提高門店的效率。再加上小米的高端化策略加持之下,過去的一季度,小米門店單店GMV(商品交易總額)創下過去幾個季度的峰值,同比也有很大增長。同時,一季度小米與线下合作夥伴應該都是非常开心的,因爲大家的盈利都非常不錯。

今年我們也有幾項門店措施。第一,讓小米的合作夥伴實行更加規模化的經營。通過門店整合,門店的規模效應會更好。同時,我們對頭部合作夥伴的支持力度也會更大,他們對小米業務上的投入也會非常多。第二,我們會持續將之前所做的一些提效措施不斷深化,例如運營商業務的經驗等,這能夠增加我們的利潤,有利於小米线上线下的融合。目前來看,我們有百分之二十幾的訂單來自线上。同時,我們還會促進諸如服務類等業務的落地,這其實對我們門店的經營會有比較大的好處。第三,持續不斷推進高端化。我認爲高端化對門店盈利改善會起到非常大的作用。大家也可以看到,今年小米在大家電方面可以說有了非常好的進展。尤其是從四月份开始,我們的空調業務已經回暖,五、六月份應該會是空調的旺季,這些也都會對小米門店的經營產生非常好的影響,能夠促進客流、提高用戶忠誠度。

綜上,我相信對小米的新零售來說,今年將是非常有收獲的一年。

證券時報記者:我的問題有關小米13 Ultra目前的具體銷售情況,能否請管理層與我們分享一下?另外,近些年小米已經進入了去庫存的周期,現在的庫存水位是怎樣的?

盧偉冰:大家都非常關心我們的小米13 Ultra。在首銷的時候,我們預估銷量會是小米12S Ultra銷量的兩倍。我們認爲自己其實已經比較激進地去備貨了,但大家也都知道,那段時間小米也確實被用戶投訴的比較厲害,大家想买1TB型號买不到、想买白色买不到等等。現在我們仍然不能實現足量供應。的確,小米13 Ultra這款產品的整體市場表現是遠遠超過我們的預期的,都不能說是“遠超預期”,是“遠遠超過我們的預期”。

小米13 Ultra這款產品的售價是5999起,還有6499以及7299的價格,平均價格在6500以上。這樣一款6500元以上的產品能有如此的熱銷、這么高的反響度,我認爲還是有幾點原因。

第一,我們堅定地在技術方面進行投入。大家可以看到,今年雖然每一家(友商)都發布了他們所謂的影像旗艦產品,但真正從影像理念、技術積累、用戶體驗出發的,小米可以說已經把對手都甩到後面去了。這是我們這么多年技術積累以及對用戶洞察的結果。第二,在技術上,我們與全球領先的合作夥伴積累了深度合作。大部分的技術都是我們聯合研發的,這需要三年左右的技術提前期。因此,即便對手知道我們要做這個事情,他們想跟上的話實際上也有難度,因爲他們也需要三年左右的技術規劃期、密切的合作等等。在我看來,這也是我們集團多年以來的積累。第三,經過去年小米12S系列、小米MIX FOLD 2系列、去年年底的小米13、這次的小米13 Ultra,大家可以看到我們在旗艦方面的表現應該說是非常穩健。這說明什么?這說明我們已經掌握了做高端產品、做高端品牌的方法論。因此,對未來小米將要發布的旗艦產品,我認爲大家還是可以充滿期待的。

我再來談一談有關庫存和備貨的情況。

目前大家可以看到,這個季度我們的庫存處於非常健康的水位,是過去五個季度以來的低點,相比去年還是低了不少。在上季度的時候,我們就曾提到今年一定要把庫存降下來,當時我和大家承諾說小米將在一季度(將庫存)基本上解決完,留一點尾巴放到二季度。這個目標我們基本上已經實現了。目前從整體來講,供應鏈還處於成本下行的趨勢。所以我認爲這對小米未來的成本下降還是有非常大的利好。

備貨方面。我們會根據不同器件的需要再做定奪,因爲我們確實有很多器件的供貨時長是不太一樣的。因此,我們會根據不同的產品、不同的器件來採用不同備貨策略。

澎湃新聞記者:首先,我注意到小米財報中顯示公司的整體研發支出在不斷增長,同時公司目前也布局了不少新業務。請問管理層目前小米在造車上有哪些新進展?我的第二個問題有關小米目前在大模型方面的進展。據我了解,上個月小米委任了一位AI實驗室(人工智能實驗室)的大模型負責人。請問管理層,目前小米在大模型方面有沒有一些新突破和新消息?

盧偉冰:您提出了兩個問題,我先談一談小米造車的進展。造車進展方面。去年冬天,我們的軟膜車參加了在黑河的冬測,應該說進展還是非常好的。今年,我們進入到了研發快速(期),在今年夏天還會有一次夏測,今年冬天還會再進行一次冬測。可以說我們還是按照原來的計劃,(也就是)在明年上半年上市。我認爲基本上是符合預期的,或者說略超一些時間進度。總而言之,我認爲小米造車一切都會比較順利,感謝大家的關心。

第二個就是大家特別關心的,也就是基於ChatGPT的小米在AI方面的投入,我花一點時間與大家做一個分享。

小米在AI方面的投入還是比較早,大概在2017年。相信大家也非常熟悉,例如我們的“小愛同學”等等。AI是一種技術和能力。得益於小米在AI方面的投入,大家可以看到在兩年前小米計劃造車的時候,我們自動駕駛團隊的人員、能力基本來自原來的AI團隊。所以說當我們具備能力時,一旦選擇做一個新業務,小米可以快速啓動。這是我們在AI方面的積累。

目前,我們的(AI)人員已經超過了1200人;在AI方面的投入,包括但不限於AI實驗室、小愛同學、相機、自動駕駛等等。我們也對ChatGPT非常關注,小米的內部管理層也做過非常多討論。我們還是有幾個決策和認知。首先,我們不會像OpenAI那樣去做通用大模型,這還是一個非常明確的結論。但是小米會積極擁抱它,也會思考如何去做它。我們有幾個堅定的觀點——未來誰擁有用戶、誰擁有數據、誰擁有用戶的使用場景,誰就有可能在新一輪裏佔據比較好的優勢。所以小米在擁抱大模型方面有幾個方面(的工作):第一個就是我們要深度與業務結合、與業務協同,例如與小愛同學的結合、與集群結合,從而讓我們的產品與服務更加智能;另外,我們也會用AI技術來提升內部效率,提升整體的商業效率。

以上是我們在這方面的一些基本思考。我相信小米能夠做得好,小米在這方面還是處於一個比較好的位置。

林世偉:我補充一點,我們也會用小米之前的打法,也就是“投資的打法”去理解這個行業。行業中所有做大模型的公司,其實我們都已經看了一遍,可能也投資了一兩家公司。可以說我們一直都在關注着機會。

人民網記者:我的問題想提給CFO林世偉先生。第一個問題是,小米集團實施“規模和利潤並重”的這種新經營策略之後,集團的毛利率呈現不斷提高的趨勢。想請問管理層毛利率的這種趨勢是否能保持?另外,現在國產手機行業競爭比較激烈,新經營策略將對手機毛利率產生哪些影響?還有一個問題是,我看到小米一季度的運營費用下降得很明顯,這背後具體有哪些原因?本季度首批ASP(平均銷售價格)同比下跌,但是環比呈現上漲,這背後有哪些原因?

林世偉:第一個問題有關小米的毛利率。剛才我其實說了一兩個原因。第一,小米的高端手機佔比是在進一步提升的。這對我們的毛利率是有幫助的。從運營上來講,我們也會推出更多的高端手機。大家可以看到在國內市場,小米的高端手機佔比佔總出貨量的25%以上,這是一個非常健康的模式。第二,剛剛盧總也提到了,最近原材料成本的下降也優化了小米的成本結構。第三,去年受到部分外來因素的影響,包括匯率波動等,今年這些影響因素都在慢慢減少。第四,去年小米的庫存一直在增加,這也會對毛利率造成一定的影響,而今年隨着庫存慢慢減少,這個影響也不存在了。綜上,這幾個因素都幫助改善了小米的毛利率。這是手機方面。另外,由於電視的毛利率在進一步提升、大家電的毛利率也在進一步提升,這些都對我們的毛利率有正向影響。

你的第二個問題是對毛利率的展望。我剛才也說了幾點。其實去年困擾毛利率的因素,包括匯率、庫存等,今年應該都會得到很大改善。這對2023年的毛利率是有幫助的。剛才我也提到了成本下降,這對公司的成本架構是有幫助的。所以在我們自己看來,我們對今年整體的毛利率還是比較樂觀的。此外,得益於我們內部對策略的拆分,比如“如何將高毛利率產品的比例進一步提升、將低毛利率產品減掉”,這也是今年的經營成果之一。

你的第三個問題有關費用。一季度小米的核心業務費用大概82億元,同比下降了14%。我們在第一季度的公告中也提過,小米成立了幾個專業的管理委員會。在這幾個委員會的幫助下,我們的運營更精細化、對費控管理得更嚴謹、大規模提升了我們的運營效率。同時,在銷售成本、銷售費用以及行政費用減少的同時,我們也不會放棄投放。研發投放仍將持續。總而言之,在我看來費用下降的原因可能是在繼續投資的前提下,我們將其他的費用看得更緊。當然,一些外部因素對我們也是有幫助的,比如今年海外物流費其實減少了不少,這對我們的費用節省也是有一定幫助的。

你最後的問題有關小米手機的ASP同比下跌、環比上漲的原因。我覺得原因有幾個。第一,剛才盧總也說了,小米的海外市場一季度仍然在清理庫存。我覺得這個是最主要的原因。第二,小米海外高端手機,比如小米13,今年晚了兩個月發布等等,這也是同比下降的原因之一。環比上漲的原因很簡單——原因在於小米的高端手機,剛才我也提到小米13在年初推出的時候還是受到很多用戶的歡迎。高端佔比持續提升爲公司整體ASP環比上升帶來了一定的幫助。

21世紀經濟報道記者:我看到一季度小米的電視業務表現不錯,想請問管理層小米大家電業務未來會如何與傳統家電廠商抗衡?未來小米的IoT業務是否也會根據經營策略的調整去平衡規模和盈利之間的關系?

盧偉冰:的確,小米的大家電業務目前已經進入到了特別好的狀態。大家可以看到,我們的規模、盈利、用戶口碑都在持續往上走。

我在這裏想談一談小米對大家電的一些基本策略。從技術的角度來看,我們會堅持自研。大家可以看到小米這幾年在電視、空調、冰箱、洗衣機等品類中都在不斷投入研發的服務,希望能夠掌握核心技術。從產品策略上來講,我們會加快、加大對傳統家電的智能化。小米不會去做一個和別人完全一樣的產品,我們會發揮我們智能化以及聯網化的優勢,促進這些產品的快速轉型。在商業策略方面,我們會持續推動高端產品大衆化。我們看到目前仍有較多的家電賣到“天價”,所以我們會持續做高端的產品大衆化。綜上,我們會圍繞着幾個方面做工作

剛剛我看到“618大促”的一部分數據。小米今年提前开局,從昨天便开始預售,我看到小米空調好像不小心跑到第一名去了。我還是非常的驚訝的。我相信如今越來越多人的家裏,無論是空調、冰箱、洗衣機都選擇了小米的白電,我相信電視的覆蓋比例已經非常高了。我也想在此感謝大家對小米大家電的信任和支持。

關於小米的IoT業務是否都會採用“規模和利潤平衡”的策略,我覺得盈利,或者說“利潤和規模並重”,這是我們整個集團的大战略。但是具體到每一個品類,我們會有不同的打法。我們會結合兩個最主要的因素:一個因素就是這個行業到底處於什么樣的發展階段,有的行業可能處於產業成熟期,有的行業可能處於衰退期,有的行業可能處於快速增長期,情況都不太一樣;第二個因素就是我們會根據小米在該產業中的具體位置來做研判。將這兩個因素結合之後,我們會形成不同品類的策略:可能有的產品我們會採用“規模和利潤平衡”的策略;但有的品類可能正處於快速發展期,因此我們會選擇“規模優先,盈利次之”。小米IoT的品類確實比較多,所以我們會根據不同品類的產業發展特點、小米所處的階段以及公司的战略訴求,靈活採用不同策略。

致富雜志記者:想請教管理層,小米互聯網業務收入在一季度同比下跌的原因是什么?另外,小米遊戲業務快速增長的原因有哪些?管理層如何保證互聯網業務的長期盈利能力?

林世偉:如果仔細看我們提供的PPT的話,這個季度小米的總體收入是“微降”:從去年的71億元左右微跌到今年的70億左右。確實是微跌了一個億左右。最主要的原因有如下幾點:第一,公司的其他互聯網收入。這裏的“其他”包括金融科技、自營電商的收入等,大概同比下降了9個點左右。我們的業務可能還是處在萎縮的狀態。其他互聯網業務可能佔大頭。第二,廣告收入略微下跌。廣告收益同比下跌了13%左右。主要有幾個垂類,比如預裝廣告。小米的出貨量在第二季度同比也有一定下降。這會影響我們的預裝收入。

至於你提到的遊戲增長,這其實是第一次。我們看到行業的遊戲其實並沒有增長很快,但是小米遊戲業務的三位數增長是優於大盤的。原因確實有幾點:第一,我們很明顯地看到部分遊戲大廠今年一季度的編程能力有所加強。第二,行業狀態。在我們的收入佔比中,騰訊、網易的增長還是非常明顯的。另外,小米自身的運營能力也在提升。如何提高付費用戶的規模、提高效率,圍繞着幾個問題我們的互聯網部做了很多工作,也積累了很多經驗,小米用戶的變現能力持續提升。第三,高端用戶佔比的增長。剛才我曾提到,隨着高端用戶的佔比持續提升,你會發現高端用戶在遊戲收入的貢獻其實會比中、低端用戶高好幾倍。所以,隨着小米高端用戶佔比一步一步的增長,他們帶來的遊戲收入也會進一步提升。綜上,我們對小米的遊戲業務還是比較樂觀的。

關於小米長期的盈利能力。剛才我提到,保持高端用戶佔比的提升還是非常重要的。高端手機用戶ARPU(每用戶平均收入)可能會比中、低端用戶高好幾倍。另外,公司的運營效率。我們做了許多數據分析、搭建了很多模型,以此提高小米的變現能力。第三,小米的MAU(月活躍用戶數)持續增長。大家可以看到,在過去的幾個季度無論是全球的MAU,還是中國大陸的MAU都在持續往上走,這爲小米的互聯網變現奠定了良好基礎。

中國證券報記者:我注意到近期有其他手機廠商關停了自己的自研芯片業務,引發了一陣關注。想請教管理層,小米對於自研芯片業務的定位以及目前的進展如何?目前小米是否在研發某些新品?目前來看投入如何?

盧偉冰:的確,芯片一直是大家特別關注的話題之一。我們看到友商的芯片項目的終止確實非常遺憾。但從另外一個方面來看,這也體現出做芯片是不容易的,應該說是非常非常難,所以對每一個勇敢嘗試的友商我們都表示尊重。

小米其實對芯片是高度關注的,大家也都知道,從2014年起我們就嘗試了芯片業務的自研。整個過程確實不是一帆風順。但是小米在芯片方面投入的決心從未發生任何動搖。在過去的幾年,小米陸續推出了一些自研芯片,主要集中在圖片處理器(如小米澎湃C1、C2芯片),以及充電芯片(如小米澎湃P1芯片),還有小米的管理芯片澎湃G1。這些芯片其實在終端方面對產品功能、用戶群還是起到了很大的促進作用。

因此對小米來說,有幾點我想與大家分享:第一,我們會堅定不移地投資芯片。無論是小米的董事會還是管理層,這都算是一個非常重要的決定。第二,我們要充分認識到芯片投入的難度、長期性、復雜性。我們一定要遵循芯片產業的發展規律,不能急功近利,也不能一蹴而就,要做好持久战的准備,做長期奮鬥的准備,可能這個過程要十年、二十年,一定不能夠以百米跑的方式去跑馬拉松。這也是我們非常明確的。第三,我們決定做芯片的目的,一方面在於要提高小米在終端的競爭力,另一方面在於要提高用戶體驗。這也是我們非常明確的。

在這裏我也想請大家放心,小米一定會在經驗方面做持續投入。但也希望大家能給我們多一些鼓勵、多一些包容。這條路上不僅僅只有掌聲,更多的還是坎坷、是失敗、是挫折。當然,也請大家對我們放心,謝謝大家。(完)

海量資訊、精准解讀,盡在新浪財經APP

海量資訊、精准解讀,盡在新浪財經APP

責任編輯:鄭卓

標題:小米高管解讀財報:不會像OpenAI那樣去做通用大模型 會堅定不移地投資芯片

地址:https://www.utechfun.com/post/217381.html