這是1980年以來各類資產在美聯儲开啓降息周期之後一個季度的表現,包括美元、美債、美股、黃金和原油。

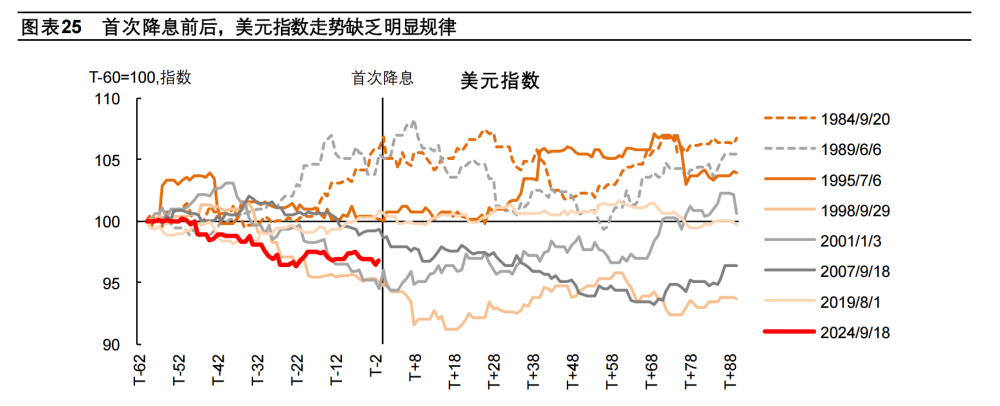

可以看出,幾乎所有資產都屬於“有漲有跌”的情況,也就是說價格漲跌和降息之間有一定關聯,但沒有絕對的因果關系。

貨幣政策屬於投資中的“天時”,它固然重要,但也無法做到一錘定音的效果,還得看“地利”和“人和”,甚至很多時候還得和其他地區的情況相比較。

如果你強,但別人比你更強,那情況不一定有想象的那么好,同理,如果你弱,但別人比你更弱,情況也可能沒那么糟糕。

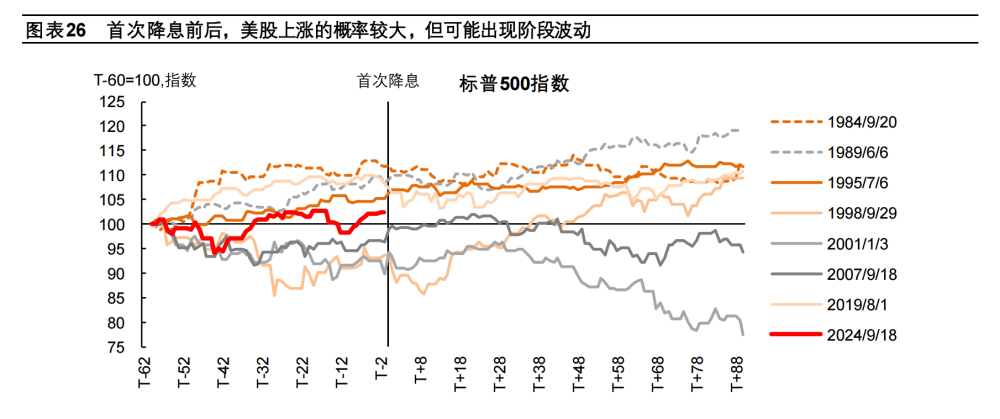

從股市的角度看,寬松的貨幣政策肯定是利好,但也得和宏觀環境、產業周期、市場估值、風險偏好、海外市場共振之後,才能決定漲跌。

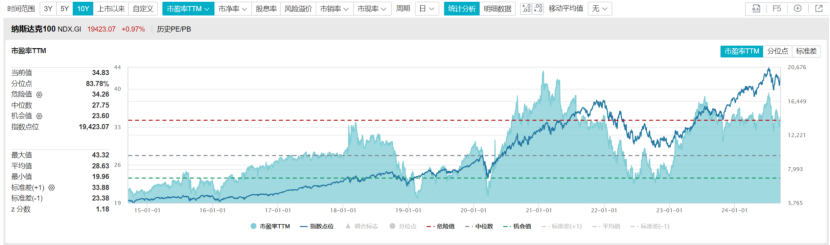

目前看,支持本輪美股上行最重要的因素還是產業周期,也就是人工智能概念的爆發,帶動英偉達爲代表的一種科技巨頭的盈利大幅上漲,也給了市場充分的想象空間,讓投資者對於估值有更高的忍耐度(美股目前的估值處於歷史高位)。

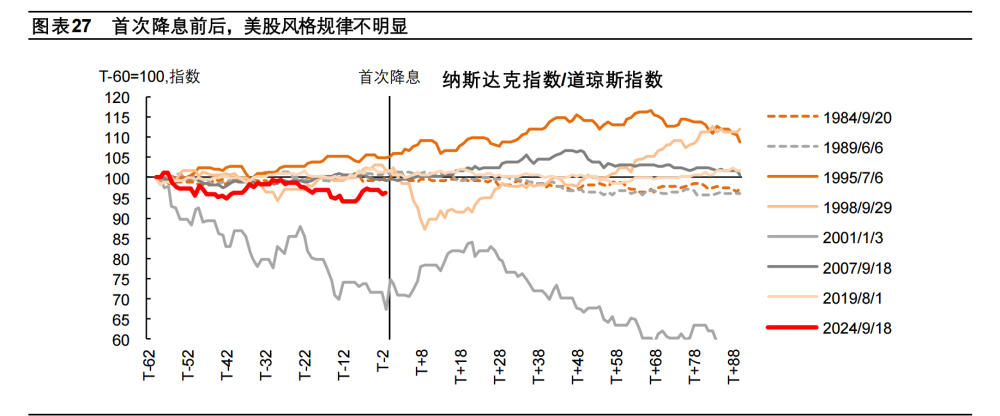

如果經濟能在降息之後“軟着陸”,人工智能也能繼續發酵的話,美股完全有可能繼續走高。從歷次开啓降息的時間點可以看出,除非出現重大危機(科網泡沫、次貸危機),否則美股都不會在开啓降息之後馬上見頂,要么走高,要么橫盤,給足了投資者止盈的時間。

反之,如果經濟“硬着陸”,那么美股可能會在震蕩之後下跌。如果產業周期向上,經濟向下,還可以對衝,要是產業周期也向下,那就是戴維斯雙殺了,不過目前看這種可能性不是很大。

綜合來看,考慮到估值和經濟的不確定性,目前不宜重倉美股,但由於產業周期仍在向上,經濟“硬着陸”的可能性也不大,所以也不需要清倉。

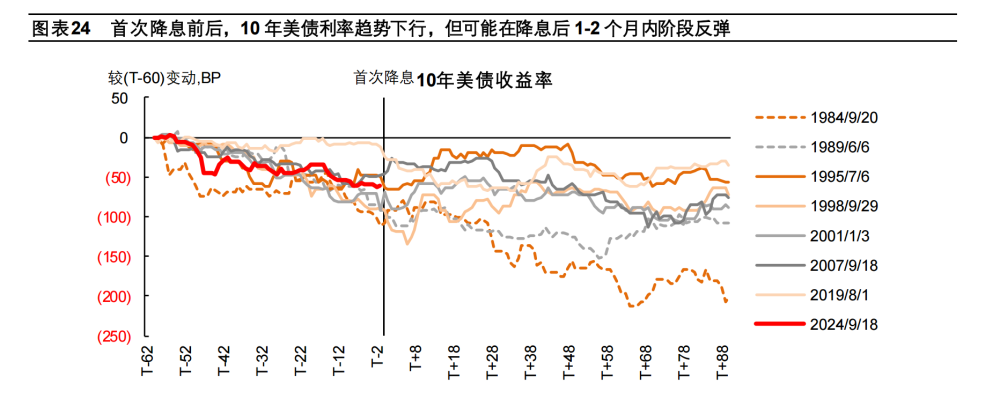

美債方面,由於降息後美元兌人民幣大概率貶值,而且美債回落幅度不一定有市場預期那么高,所以投美債基金並沒有很大的確定性,可以不投。

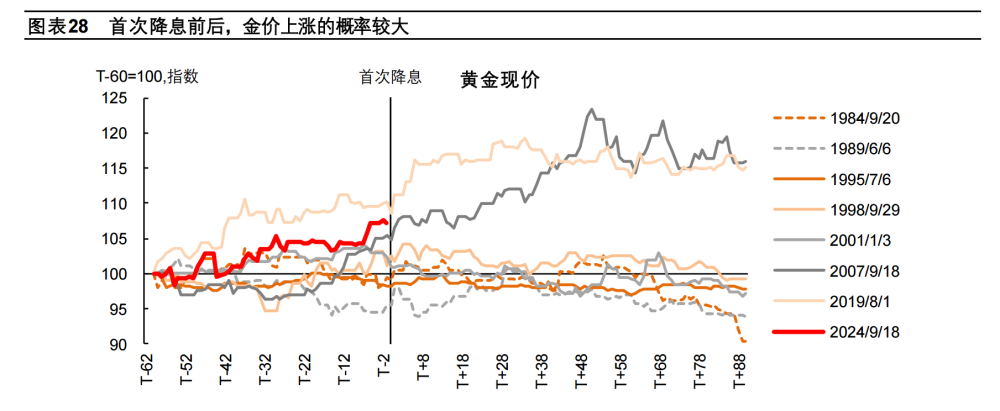

黃金方面,按正常比例繼續持有即可,不需要賣出,也不需要做波段。如果是現在才开始配置黃金,需要承擔更大的風險,畢竟金價已經連漲很長時間了。當然,不配置黃金也沒問題,把股債組合配置好是重點。

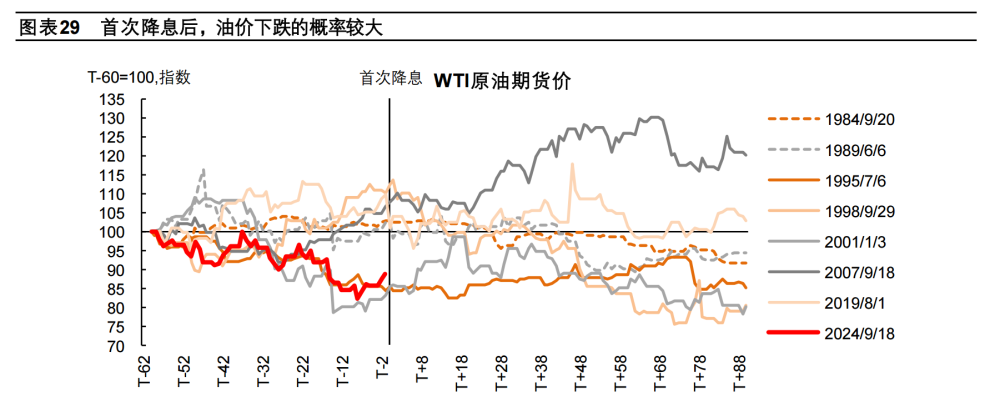

原油方面,除非油價出現超低價,否則平時都可以不用關注,也不用配置,在新能源出現之後,傳統能源的重要性正在下降,不怎么具備長期投資價值。

具體怎么买、怎么賣,用什么標的進行配置,大本營聊。

#美聯儲降息50基點,市場影響幾何?#

本文作者可以追加內容哦 !

標題:歷次降息之後美元類資產表現如何,當下該如何配置?

地址:https://www.utechfun.com/post/423159.html