真的沒有想到,曾經的行業龍頭,成了如今的破落戶!

作爲行業第一,他的營業收入是第二名的2倍,利潤是第二名的1.8倍,但市值卻比第二名還低!哪怕股息率已經達到了6%,但市場根本不給他一點機會。

但從價值的角度來看,它現在的股息率非常具有吸引力,從內含價值上看,完完全全被市場低估,他是誰?又究竟發生了什么?

我們今天的研究主角就是“險茅”——601318中國平安!

一、曾經的王者,如今的破落戶

還記得2020年在西安的一家私募公司跟他們的基金經理探討投資方向,在保險領域,該基金經理說:“保險我們只看中國平安,其他的都不研究了。”

曾幾何時中國平安是很多人投資理想的標的、也是踏入價值投資大門的第一只標的,中國平安也沒有辜負投資者,最低從2008年的21.02漲到2020年的94元(後復權爲208元),可以說12年漲了10倍(含分紅),年化收益率達到16%。

中國平安最高時候,市值曾達到1.5萬億人民幣,遠超現在的長江電力,而當時的行業第二中國人壽,市值最高1.3萬億。

但從2020年开始走下坡路,中國平安市值一路下滑,截止到今天,中國平安市值7500億元,中國人壽的市值8600億元。

市值背後的差距並不來自於營業收入和淨利潤,根據雙方一季度報告:

中國平安營收2456億,淨利潤367億,市淨率0.84倍,PE(TTM)9倍,市值7500億。

中國人壽營收1210億,淨利潤206億,市淨率1.81倍,PE(TTM)45.7倍,市值8600億。

可見並不是中國平安在基本面上徹底輸給了中國人壽,而是市場對於中國平安給的估值遠低於中國人壽,若中國人壽和中國平安同等估值,那么中國人壽得下跌50%;若中國平安與中國人壽同等估值,中國平安得翻一倍。

所以,中國平安到底還平不平安?市場給他這么低估值的原因究竟是什么?

二、中國平安遭遇三大滑鐵盧

我相信每一個不看好中國平安的人,都可以給出不同的理由,比如說“保險是騙子”、“這也不賠、那也不賠”等等。我們本篇研究,主要針對中國平安在近些年來遭遇的三大危機進行解讀。

(1)中國最大地王陷入地產危機

中國平安的時代,剛好是中國房地產經濟、基礎設施建設發展最好的時代。

過去平安資產當中,重倉的全部都是中國房企20強,大部分坐的是二股東的位置,還成立了自己的不動產公司,一步一步的將自己买成了中國房企的幕後大boss,硬生生把地產公司變成了自己的打工仔,輕松的坐享業績分紅。

比如中國平安曾經是碧桂園(已清倉)、旭輝的第二大股東,與超過20家房企通過股權合作等模式存在合作,其中不乏萬科、招商、金地、保利、華潤、綠城、九龍倉、碧桂園、協信等知名房企,合作拿地幾百宗。

馬明哲之所以這樣做,也是跟保險行業的行業特徵有關,因爲作爲平安的核心業務,壽險的期限往往較長,只有基礎設施、投資性房地產這種長久期資產,才能有效覆蓋壽險的風險敞口,實現保險行業長期發展。

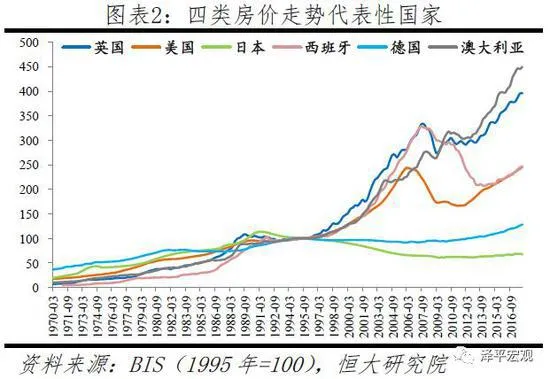

在國際上,地產危機往往能很快度過的,長期上來看房地產價格會不斷創新高,比如德國房價一路上揚幾乎沒有下跌,美國遭遇2007年次貸危機,但在2015年就創出新高,澳大利亞更是連續幾十年上揚,英國速度更快!

日本在裏面算是一個意外,但在前兩年,日本房價也創出了新高。

所以,並不是房地產不行,也不是馬明哲不行,而是中國房地產剛剛走入第一個下行周期,大家都沒有經驗,馬明哲也不例外。

隨着華夏幸福、藍光發展等項目相繼爆雷,曾經獲取巨額地產紅利的中國平安,也受到了很大的拖累。同時,因爲投資的思維慣性,在地產業陸續下滑的情況下,中國平安接連土豪式出手,比如凱德集團將旗下的六個來福士項目打包出售,交易總價330億元,接盤方爲中國平安旗下的平安人壽。

再比如平安人壽相繼投資了平安香港總部大樓、北京麗澤商務區D-03、D-04不動產項目,合計出資達250億元左右。

如果從國際視角和長周期的角度來看,這些資產,特別是核心城市的資產,未嘗在現在不是一個好的投資。

只不過在現階段,在沒有爆完雷、房地產沒有企穩回升之前,市場總歸還是擔憂的。

(2)代理人改革造成核心業務下滑

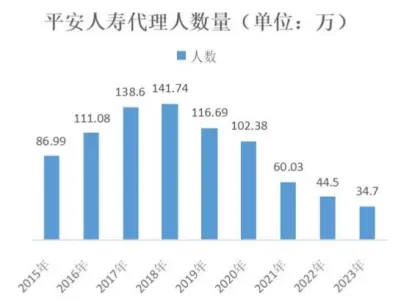

平安從2019年就开始進行代理人制度改革,這背後,是保險行業思路的轉變,從“人海战術”轉向“高質量發展”。

隨着保險市場的逐漸飽和,傳統的“人海战術”和粗放式發展模式已難以爲繼,草莽的增量時代,大家爲了多搶地盤,代理人瘋狂生長,等市場一旦飽和,只能走向從量到質的轉變。這也是沒有辦法的選擇!

財報顯示,截至2023年底,平安壽險及健康險月均代理人數量爲35.6萬人,拉長時間看,2018年的時候,平安壽險代理人數量高達141.74萬,如今已減少75%以上。100多萬代理人,淹沒在歷史的回憶之中。

人員的減少,在某種程度上,就意味着營業收入的下滑。

根據2020年年報,中國平安壽險及健康險業務主營收入達到7165億元,而到了2023年年報,中國平安壽險及健康險收入只有3865億元。下滑速度非常快,下跌幅度達到了46%,恰恰符合股價從高位下跌的幅度。

由於壽險和健康險,作爲中國平安的核心業務,所以核心業務的下滑帶來股價下滑,也並不能說明市場是錯的。

但確確實實,中國平安的代理人改革是有成效的,雖然保險代理人減少了75%,但是業務只下滑了46%,意味着人均產能確實有所提升。例如,平安的代理人人均新業務價值在2023年大幅增長89.5%,平均工資也從2022年的7051元上漲到9813元。

爲什么我們會選擇在現階段來穿透中國平安?

根據菜頭日記的統計和中國平安公布的保費數據,中國平安的核心業務已經重新回到了2位數正增長的軌道上來了。這非常難得,大超預期,未來如果中國平安回歸正軌,那么股價重回巔峰也並非不可能。

(3)利率持續下滑,盈利能力承壓

衆所周知,保險公司的主要利潤來源之一是投資收益,而利率的下滑會直接影響固定收益類投資產品的收益率,如債券等。這會導致保險公司的投資收益率下降,進而影響其盈利能力。

在利率下降的環境中,保險公司爲了吸引客戶,可能需要提高保險產品的預定利率,從而增加負債成本。這也會對保險公司的盈利能力產生負面影響。

事實上,2021-2023年,中國平安集團資管業務淨利呈斷崖式下滑。分別爲139.52億元、38.03億元、-195.22億元。

在2023年,中國平安的歸母淨利和歸母營運利潤均出現了兩位數下滑,年報中說這主要是由於資本市場波動、信用風險提升以及公司堅持審慎的撥備計提政策等多重因素導致的,但爲什么多計提撥備?歸根結底還是跟利率有關。

當前,我國面臨低利率環境,對險資的投資布局及收益都產生了一定的影響。

對此,中國平安總經理助理兼首席投資官鄧斌表示,中國平安的投資風格可以概括爲:战略定力,穿越周期;战術機動,未雨綢繆;配置均衡,分散風險。

中國平安也在積極應對這樣的情況,比如公司2023年調整了內含價值精算假設,長期投資回報率從5%降至4.5%,風險貼現率從11%降至9.5%。這是中國平安7年來的首次下調。

有時候想想,人生也是如此:屋漏偏逢連夜雨、穿喫魷魚打頭風。好的時候,就是各種好消息,壞的時候所有的壞消息都來了。

三、中國平安值不值這個價?

(1)地產暴雷,你得看中國平安的記账法則

評價中國平安的地產“潛在價值”中國平安直投地產的項目,其記账方式遵照“歷史成本法”,價格是非常低的。如果硬要計算其浮盈——考慮到中國平安層面的核心不動產均位於一二线城市市中心位置,其浮盈預計可能已經好幾千億了。

因爲雖然現在房地產價格在下跌、土地價值在縮水,但還遠沒有縮水到2015年前的價格水平。

當然,中國平安並非是一個地產商,而是一個金融控股平台。平安獨立運營地產項目的效果其實並不佳,比如平安此前在浙江桐鄉獨立开發的小區合悅江南不論是品質還是銷售情況都沒有達到平安高層的要求。

所以,平安地產帝國在以前主要的拿地方式,主要以信托資產的方式參與拿地或地產類股權並購的“混業經營”模式。

不過中國平安在地產和基建上的投資,往往不是以买房子、賣資產獲利,而是收利息或者收租子。

比如他通過信托投資一個CBD,主要的收益來源就是CBD的租金;或者參與某基建公司的大型投資項目,他的主要收益來源就來源於約定的債券利息。

中國平安在這方面的投資其實非常穩健,與他合作的往往都是業內知名公司、龍頭公司、央企國企,雖然在地產下滑的過程中,中國平安也不可避免的受到一些衝擊,但至少目前從數據上來看,中國平安的投資還是相對比較穩健的。

另外,中國的房地產會一直下滑下去嗎?

雖然很多人對房地產很悲觀,但我們並不悲觀,因爲中國的城鎮化率可能從總體上來看沒有多大空間了,但是從小城市到大城市仍然還有很大的發展空間。韓國首爾圈聚集了韓國80%的人口,日本東京圈聚集了日本50%的人口。

現在中國的一线城市的人口密度很高,但在二、三、四、五线城市,仍有大量前往一线城市的人口動力,一旦地產企穩,或許這個擔憂就不再存在了。

接下來就看中國的房地產,是像美國、德國、英國一樣,還是像日本一樣。

(2)代理人制度改革成效卓著?

中國平安壽險業務重回正增長我們在前面其實已經做過敘述,但中國平安不僅僅是業務規模重回正增長,人均新業務價值在進行代理人改革之後,提升也非常明顯。

4月23日,中國平安公布2024年一季度業績。2024年第一季度新業務價值達128.90億元,可比口徑下同比增長20.7%,代理人渠道人均新業務價值同比增長56.4%。

但其實現在對於中國平安有一個巨大的考驗,這個考驗在於,中國平安的新業務價值提升究竟是由於代理人優勝劣汰帶來的“素質提升”,還是由於中國平安培養體系、產品競爭力變壞帶來的內生改變。(重要)

如果是前者,那這個行業未來想要擴張,還得依賴高素質代理人,而高素質代理人只能通過優勝劣汰選擇,這對於企業發展壯大不利。

如果是後者,那是中國平安這些年改革積澱下來的內生動力,是可以復制的,可以普通國自己的培養體系和產品競爭力的提升,賦能代理人新業務價值提升,這個就在未來具備很大的發展潛力和想象空間。

(3)內含價值連年下滑,說明了什么?

內含價值是評價保險的一個重要維度,根據2023年中國平安年報,中國平安期末內含價值爲1.39萬億,每股內含價值76.34元。

內含價值=調整淨資產+有效業務價值-資本要求的成本

爲什么這樣算?因爲很多壽險產品是期交保費。

因此,長期保單一旦賣出去,在整個保險期限內都會持續爲公司帶來現金流入,並創造利潤,但是這個利潤在當期體現不出來,怎么辦呢?就專門出台了一個內含價值的概念。

2023年中國平安、將風險貼現率從11%下調至9.5%,這些參數調整對中國平安的壽險及健康險業務內含價值和新業務價值將產生什么樣的影響呢?

根據貼現公式,貼現率作爲分子項,貼現率越小,現值越大,也就是說1.39萬億是放大後了的結果。我又查了2022年中國平安年報,中國平安2022年的內含價值爲1.42萬億,也就是調整後也少了300億。

爲什么會少?

有三個原因,第一是因爲一些保單到期了,就不用交費了;第二是還有一些人會退保、斷保,導致內含價值的降低;第三是作爲利潤釋放到了當期的報表當中。

所以說,從報表上看,中國平安的利潤正處在喫老本的階段!這也是我們爲什么特別關注新業務價值重回正增長的原因,內含價值代表過去,新業務價值代表未來。

(4)套牢的散戶與誰在壓制股價?

中國平安一年分紅兩次,按目前的分紅情況,今年中國平安A股的紅利率將達到6%左右,而中國平安HK將達到甚至超過7%。這一水平相較於市場平均水平而言是較高的,顯示出公司對股東回報的重視和財務實力的穩健。

在中國的上市公司中,中國平安是少有的一直注重股東回報的公司,通過穩定的現金分紅和股票回購等方式來回報股東,這一點市場沒有任何疑慮,也有很多人在等待中國平安的回歸。

要知道在2020年以前,中國平安的ROE可是遠超長江電力,現在真的令人唏噓。

我查了一下中國平安的股東人數,中國平安現在有將近100萬股東,這在整個A股當中都是最高的,可見投資者對中國平安的看好!

但咱們A股市場上有一個規律,就是股東人數越多,越不容易上漲,這是因爲中國A股的股價波動,往往依賴於大資金的參與,如果散戶人數太多,意味着大資金拉升就會面臨更多的拋壓盤,從而導致股價難以上漲。

事實上,在2017年的時候,中國平安股東才只有40萬,隨着價值投資在那兩年的風靡,很多投資者高位介入,最終牢牢套死在中國平安上。

所以說,並非股息率壓制了股價,而是散戶本身集體看好,壓制了股價。怎么辦呢?我們只能等待市場價格的波動。

(5)國際上的同行估值對比

看到現在,我知道大家心裏也都是蒙的,因爲中國平安真的是喜憂參半,看着便宜,但感覺有雷,又不知道這個雷對他有多大影響,所以根本不敢碰。

但事實上,國際上的保險公司也都有大量的基建資產,只不過現階段中國基建地產處在下行周期,代理人改革才初見端倪,所以給估值低一點也算正常,因爲誰敢保證這裏就是底部呢?不過再看一眼隔壁中國人壽,只能說一句,中國平安,真香!

那國際上的保險公司估值如何?

首先看友邦保險,以2020年高點爲例,近兩年業績嚴重不正常,2020年友邦保險營業收入3904億,淨利潤448億港幣,每股淨資產40元,當時的市值是萬億港幣,現在也有5700億港幣,估值高於中國平安。

再看美國前進保險,市淨率5.92倍,2023年營業收入621億美元,淨利潤39億美元,總市值1100億美元,相當於27倍市盈率。

接着看美國安達保險,市淨率2倍,2023年營業收入505億美元,淨利潤90億美元,總市值1000億美元,相當於10倍市盈率。

最後再看美國威達信保險,市淨率8.16倍,2023年營業收入227億美元,淨利潤37億美元,總市值1000億美元,相當於27倍市盈率。(以上三家保險公司是美國除伯克希爾哈撒韋外,市值最高的三家保險公司)

所以國際上的保險公司似乎都比中國平安貴!

當然這跟社會環境、保險滲透率、保險必要程度等息息相關。比如美國你不买保險的話,稍微有一點事情你就破產了,所以保險幾乎是必需品。而在中國,由於我們大多數公共服務價格很低,所以大家並沒有這樣的保險迫切性,於是很多人認爲保險就是騙人的。

但放在國際同行中,中國平安仍然具備吸引力。

四、我們的看法

從上述的分析中,我們可以看到,中國平安並未完全擺脫地產陰影,壽險重回2位數正增長說明改革成效初現,但能否復制快速擴大優勢仍然是一個巨大的考驗,現在平安的股息率雖然很高,但是確實再喫老本,便宜是真便宜,但散戶太多限制了他的高度。

那么手中持有中國平安的投資者,接下來你會怎么做?高拋低吸、還是躺下等贏、或者換個賽道?歡迎大家留言討論!

_END_

研究不容易,越聲投研堅定守護股民利益,堅定弘揚投資正道,喜歡投資、喜歡價值,歡迎點擊關注+點贊+在看,投資路上,我們同行!

本文觀點由張峰華(執業編號:A0590624080002)編輯整理。文章內容不表明對相關產品或者服務的風險和收益做出實質性判斷或者保證。若您並非越聲理財的客戶群體,請勿接收或者使用越聲通過各渠道所推送的任何信息。股市有風險,投資需謹慎!

本文作者可以追加內容哦 !

標題:601318,底部、龍頭!股息率6%,行業排名第一,ROE遠超長江電力,你敢跟嗎?

地址:https://www.utechfun.com/post/412021.html