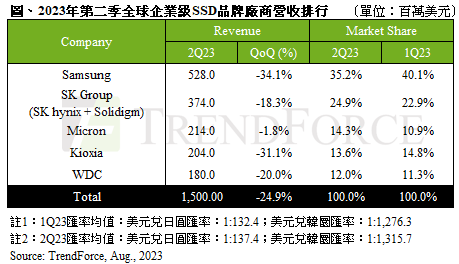

TrendForce 研究顯示,受高通膨及經濟下行影響,各 CSP(雲端服務業者)資本支出保守並持續調降全年伺服器需求,觀察中國 CSP 業者今年雲端訂單較去年衰退,導致全年企業級 SSD 採購容量遞減;北美方面,部分客戶延後伺服器新平台量產時程,加上擴大投資 AI 伺服器,導致企業級 SSD 訂單低於預期,第二季全球營收創新低僅 15 億美元,季減 24.9%。

第三季AI伺服器需求仍暢旺,反觀通用型伺服器訂單和出貨動能仍不見回溫,企業級SSD採購量持續承壓,全年採購位元量預估會比去年低。供應方面,供應商再次下調產能利用率以減緩庫存增長速度;需求方面,伺服器客戶庫存仍高,採購動能依舊不足,使第三季均價呈季跌約15%,可能導致第三季營收表現旺季不旺。

不過受惠AI伺服器需求持續看漲,同步帶動儲存訓練模型數據和結果的推理運算伺服器需求提升,刺激大容量企業級SSD搭載比例上升,SK集團(SK Hynix、Solidigm)QLC大容量存儲成本優勢有助搭載率逐步攀升;其他HBM、PCIe 5.0 SSD需求也獲提升,美光(Micron)也加速產品開發,後續兩家業者企業級SSD領域營收有機會成長。

三星(Samsung)為主要供應商,今年通用型伺服器需求下滑直接衝擊企業級SSD營收,尤其第二季開始,高階運算AI投資為主要趨勢,壓縮通用型伺服器庫存去化難度,同時也導致企業級SSD營收大幅下滑,第二季營收約5.3億美元,季減34.1%。之後企業紛紛專注AI服務,追求高速運算,DRAM和HBM成為主要的記憶體選擇,整體SSD需求並沒有明顯成長跡象,因此三星企業級SSD營收可能再受影響。

SK集團積極爭取通用型伺服器品牌業者訂單,即便業界大幅減產,仍試著透過價格優勢擴大市佔率,加上受惠北美客戶穩定訂單,SK集團營收下滑程度略小於其他對手,第二季企業級SSD營收3.7億美元,季減18.3%。美光除了受惠穩定通用型伺服器品牌業者SATA SSD訂單,加上176層PCIe SSD也開始大量供應,企業級SSD出貨位元也明顯較第一季增長,相對其他供應商,第二季營收跌幅最小,僅季減1.8%。

鎧俠(Kioxia)除了現有SAS產品,客戶陸續驗證完成,也開始大量供應PCIe 4.0 SSD,第二季企業級SSD營收達2.0億美元,季減31.1%。除了產品製程升級至112層,同時推出PCIe 5.0產品,進軍AI領域。威騰電子(Western Digital)受市況不佳影響,加上新PCIe 4.0產品尚未進入大規模出貨,第二季營收僅1.8億美元,季減20.0%,將產品重心轉向PCIe領域,除了計劃2024年量產PCIe 5.0介面產品,同年也計畫推出QLC SSD,隨著PCIe SSD伺服器搭載率提升,帶動企業級SSD營收增長。

(首圖來源:shutterstock)

標題:第二季全球企業級 SSD 營收創新低僅 15 億美元,旺季成長幅度不如預期

地址:https://www.utechfun.com/post/255611.html